Investissements étrangers : derrière le satisfecit du baromètre EY, la menace du coût de l’énergie et du manque de foncier

Le dernier baromètre EY sur l’attractivité européenne en matière d’investissements étrangers indique que la France reste le premier pays en Europe pour accueillir des projets avec 1194 projets en 2023, en recul de -5% par rapport à 2022. On note cependant que 36% des projets en France correspondent à de nouvelles implantations contre 75% au Royaume-Uni et 77% en Allemagne, et que le nombre d’emplois par projet est de 35, en baisse depuis 2014, contre 49 en Allemagne et 61 au Royaume-Uni. Le baromètre attire l’attention sur différentes faiblesses du site « France » :

- Coût de la main d’œuvre et environnement fiscal : rappelons-nous que le poids des prélèvements obligatoires est de 14,1 % du PIB en 2022 en France pour les sociétés contre 8,6 % du PIB pour les pays de la zone euro soit 157 milliards €,

- Coût de l’énergie qui même s’il reste moins élevé qu’ailleurs en Europe, a beaucoup augmenté depuis deux ans,

- Disponibilité foncière qui a notamment un impact sur les sites industriels.

20 principaux pays d’accueil des investissements étrangers (méthodologie baromètre EY)

Le baromètre enregistre 5694 projets en 2023 en Europe, en recul de 4%, le recul du nombre d’emplois associés est un peu plus important à -7% passant de 343 634 emplois à 319 923. Après un fort recul entre 2019 et 2020, le nombre de projets d’implantations stagne autour des 5500 depuis 4 ans. La situation française est un peu différente dans la mesure où le nombre de projets d’implantations a bondi entre 2020 et 2021 pour passer de 985 à 1222. De ce point de vue, avec 1194 projets en 2023, la France repasse sous la barre symbolique des 1200 projets recensés dans l’année.

EY met au crédit du gouvernement les différentes réformes qui ont été menées depuis 2017 : réforme du code du travail, loi pacte, réduction de l’impôt sur les sociétés et sur le capital, baisse des impôts de production… mais la société n’oublie pas les effets du Brexit et les difficultés économiques allemandes qui ont pu avantager la France pour sa place sur le podium. Car les trois pays représentent 51% des investissements en Europe. Au Royaume-Uni s’est ajouté une période d’instabilité en matière de politique économique avec les gouvernements Johnson et Truss. Et en Allemagne, c’est la politique énergétique qui a aussi fait vaciller l’économie. Si le Royaume-Uni est parvenu à rassurer depuis, ce n’est pas encore le cas de l’Allemagne.

Résultats sectoriels

Le rapport reconnaît à l’économie française la force de pouvoir s’appuyer sur des secteurs économiques diversifiés : les 5 premiers secteurs d’activité ne représentent que 45 % du total des projets d’IDE accueillis en 2023, tandis qu’ils représentent respectivement 62 % et 52 % du total au Royaume-Uni et en Allemagne.

Mais le Royaume-Uni reste leader dans deux domaines caractéristiques : les services financiers, malgré la relocalisation de certains d’entre eux à Paris depuis le Brexit, et les implantations de sièges sociaux. Et concernant les sièges sociaux, l’Hexagone a plus de difficultés que ses principaux concurrents à attirer des QG d’envergure européenne ou mondiale, à peine un tiers d’entre eux en 2023, contre 62 % outre-Rhin.

Autre secteur où le Royaume-Uni fait la course en tête : le digital avec 255 projets d’investissement dans le secteur contre 135 en France et 119 en Allemagne. Le Royaume-Uni s’appuie en particulier sur un écosystème favorable à l’émergence de start-up dans ce domaine : présence de fonds de pensions susceptibles d’investir un % en « equity », industrie du capital-risque développée, mesures fiscales incitatives à l’investissement (voir notre note IR-PME).

La France est en tête en Europe sur le secteur de l’IA, un succès que l’on doit à l’implantation de centre de recherches dans ce secteur de grandes sociétés internationales, Google en tête. Mais avec 17 projets en France contre 12 au Royaume-Uni, et 9 en Allemagne, rien n’est joué et la France doit tout faire pour maintenir son rang dans la compétition internationale.

Autre secteur, où la France défend son rang : l’industrie automobile décarbonée. Mais les investissements annoncés tiennent pour beaucoup au contexte réglementaire européen sur la décarbonation des véhicules, une tendance menacée par les importations chinoises.

Dimension géographique

En France les 5 régions qui attirent les investissements étrangers sont l’Ile-de-France devant les régions Auvergne Rhône Alpes, Grand Est, Hauts de France et Occitanie. Le rapport souligne que près d’un projet d’investissement étranger sur deux concerne des zones rurales ou des agglomérations moyennes. Pour EY, l’explication tient au fait que ces territoires séduisent les industriels, qui y trouvent des terrains et les compétences qu'ils recherchent. Le dynamisme des collectivités plus intense que dans les métropoles pour attirer les projets y contribuent aussi, particulièrement pour les collectivités qui ont été frappées par les chocs de la désindustrialisation, l'augmentation du chômage et la perte de ressources fiscales qui en ont découlé. Au niveau du classement européen des métropoles, le Grand Londres reste en tête devant Paris.

Atouts et handicaps du site « France

La société de conseil livre également les résultats d’enquête d’opinion menées auprès de dirigeants internationaux sur leurs perspectives d’investissement en France et les raisons qui les inciteraient à investir.

Si les dirigeants étrangers sont confiants sur l’attractivité de la France, ils citent en priorité la qualité et la disponibilité de la main d’œuvre, la fiabilité et la couverture des infrastructures, l’environnement juridique et réglementaire et enfin le marché intérieur comme des atouts de l’économie française.

A contrario, le coût de la main d’œuvre, l’environnement fiscal, la liquidité et disponibilité des marché de capitaux et financiers arrivent en derniers comme arguments du choix d’investir en France. Mais c’est surtout le coût de l’énergie qui parait être le moins susceptible d’attirer les investisseurs : une situation inédite car en 2022, le coût de l’énergie décarbonée d’origine nucléaire était citée comme l’un des premiers atouts de la France.

Toutefois, les investisseurs étrangers notent le soutien apporté aux entreprises lors de la crise énergétique (bouclier tarifaire, étalement et garantie pour les PME et ETI…). D’ailleurs, l’offre énergétique est perçue par les industriels étrangers (19 %) comme plus compétitive que celle de ses voisins européens. Il faut cependant souligner que le bouclier tarifaire a coûté cher aux finances publiques et que la situation budgétaire de la France ne lui permettra de poursuivre un tel effort.

En matière d’emplois, la France se maintient à niveau stable en, 2023 avec 39 773 emplois induits grâce aux investissements étrangers, l’étude note cependant que la moyenne des emplois par projet recule depuis 2014 :

- Moyenne 2019-2023 : 37 625, 34 emplois par projet

- Moyenne 2014-2023 : 30 053, 38 emplois par projet

- Moyenne 2014-2018 : 22 481, 41 emplois par projet

En nombre d’emplois, la France reste devancée par le Royaume-Uni et l’Espagne. La France en 3e position en Europe devance la Turquie et la Pologne en forte progression entre 2022 et 2023 (respectivement +54% et +21%). Pour EY, les implantations et extensions en France sont moins denses en emplois, et la corrélation avec le coût du travail et la flexibilité de l’emploi est probable, la France figurant parmi les pays où le coût horaire du travail est le plus élevé en Europe.

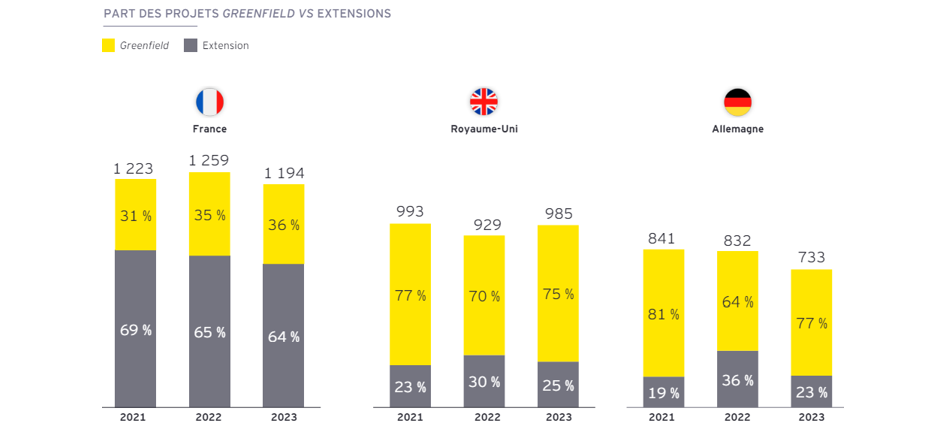

Cette situation a un impact notamment sur les créations ex-nihilo (greenfield) où la situation est très contrastée par rapport à l’Allemagne et au Royaume-Uni comme on le voit ci-dessous :

Cette situation traduirait une certaine prudence des investisseurs notamment face au droit du travail en France et à la gestion d‘ajustements économiques et industriels.

A noter un point soulevé par les dirigeants interrogés : la problématique de foncier disponible qui révèle l’aberration que constitue les politiques de restriction foncière dans un grand pays (en superficie) qui ambitionne de se réindustrialiser. D’ailleurs, pour attirer de plus gros projets et gagner en qualité, les investisseurs étrangers appellent la France à aller plus vite pour délivrer les permis de construire et les autorisations environnementales (19 %) nécessaires à leur développement. Ce point est souligné en particulier pour la logistique, secteur où la France par sa situation en Europe possède vrais atouts. Mais en 2022, le rapport Guillot précisait que le délai réel d’implantation pour une activité logistique était de neuf mois en France, contre trois mois en Allemagne et deux mois seulement en Pologne).

En matière de réindustrialisation justement, les projets industriels progressent pour représenter 44% des investissements contre 34% en 2019. La France est en première place du classement devant la Turquie en termes d’usines créées ou développées et aussi en termes d’emplois dans ce secteur. Toutefois, selon Trendeo, seules 44 relocalisations d’usines ont eu lieu en 2023, loin des 77 observées en sortie de crise sanitaire (2021) et surtout, ces relocalisations n’ont créé « que » 644 emplois dans nos territoires, deux fois moins que ceux détruits par les 13 délocalisations d’usines recensées par Trendeo l’année dernière. Un comble alors que la crise sanitaire avait enclenché un processus de retour en Europe des chaines de production. Deux secteurs font en particulier l’objet de perspectives négatives, la chimie en raison du coût de l’énergie et l’agroalimentaire en raison des difficultés du secteur.

Dernier point à noter de ce rapport, les Etats-Unis qui sont le premier pays investisseur en France avec 215 projets sur 1194, freinent leurs investissements en France et En Europe, sans doute sous l’effet de l’IRA, Inflation reduction Act. Les investissements en France ont reculé : ils étaient 248 en 2022. Plus globalement, le nombre de projets américains en Europe est de 1058 en 2023. Ils étaient 1240 en 2022 et 1483 en 2019.

Les investissements étrangers en Europe : encadré méthodologique La méthodologie EY repose sur l’observation des flux d’implantations internationales : chaque année depuis 1997, le EY European Investment Monitor (EIM) recense les annonces d’implantation ou d’extension de projets d’implantations étrangers dans 45 pays européens, y compris en Turquie. Le recensement prend en compte les annonces publiques et fermes d’investissements porteurs de créations d’emplois et les vérifie. Ces flux d’implantation et d’extension se situent dans une très grande variété d’activités et de secteurs, mais en excluant certains tels que les hôtels, les surfaces de vente ou de restauration. Une autre étude, celle publiée par Business France, agence publique en charge de l’attractivité économique, utilise un autre décompte : comme l’explique le site Business France « A partir de 2023 le périmètre de comptabilisation des projets est élargi. Sont désormais recensés par Business France dans le Bilan, les investissements de décarbonation, digitalisation, sauvegarde et partenariats technologiques, même s’ils ne génèrent pas d’emplois, car ils renforcent l’outil industriel français, modernisent les sites des investisseurs étrangers et entrent dans la stratégie d’attractivité France 2030. Ils sont au nombre de 112 en 2023 ». Par ailleurs, la base de données de Business France comprend, en plus des emplois créés, ceux qui ont été « maintenus » ainsi que les créations et les sauvegardes d’emplois projetées sur trois ans. Ce qui explique sans doute un nombre de projets comptabilisés pour 2023 supérieur à celui de EY : 1 815 décisions d’investissement permettant la création ou le maintien de 59 254 emplois à horizon 3 ans. Une autre méthodologie, celle de la Conférence des Nations unies sur le commerce et le développement (CNUCED) intègre également les investissements effectués dans les hôtels, restaurants et surfaces de vente, dans la mesure où ils génèrent de l’emploi. Selon la CNUCED, les projets d’IDE en Europe ont chuté de 20 % en 2023. En comparaison, ils ont progressé de 2 % aux États-Unis, de 8 % en Chine et de 17 % dans l’ensemble de l’Asie, Chine, Inde et pays de l'ASEAN en tête. |