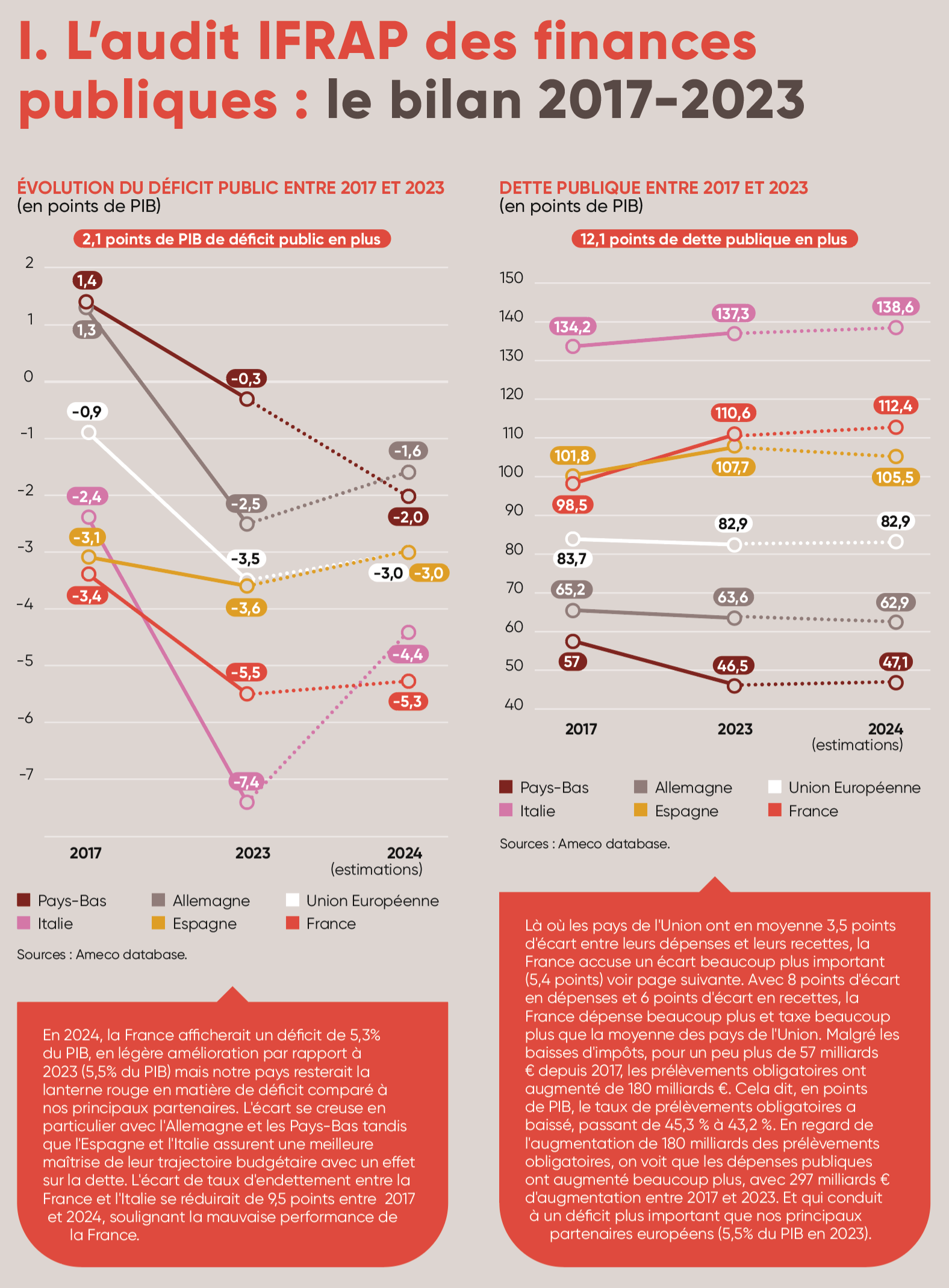

Avec cet audit, la Fondation propose une mise au point doublée d’une mise en garde au prochain Gouvernement. Les chiffres montrent que l’on court tout droit vers une crise de la dette si l’on ne change pas de trajectoire. Avant même la dissolution du 9 juin, le danger était proche puisque 2023 a été une année de dérapages budgétaires massifs : le déficit prévu à 4,4 % du PIB a été relevé, à la surprise générale, à 5,5 %, ce qui a conduit à l’annonce d’un plan d’économies par le Gouvernement de Gabriel Attal, mis en suspens avec la dissolution. La Commission européenne l’a bien compris, qui a ouvert, le 19 juin dernier, une procédure pour déficit public excessif contre la France qui peut conduire à des sanctions financières, notamment une amende de 3 à 5 milliards €.

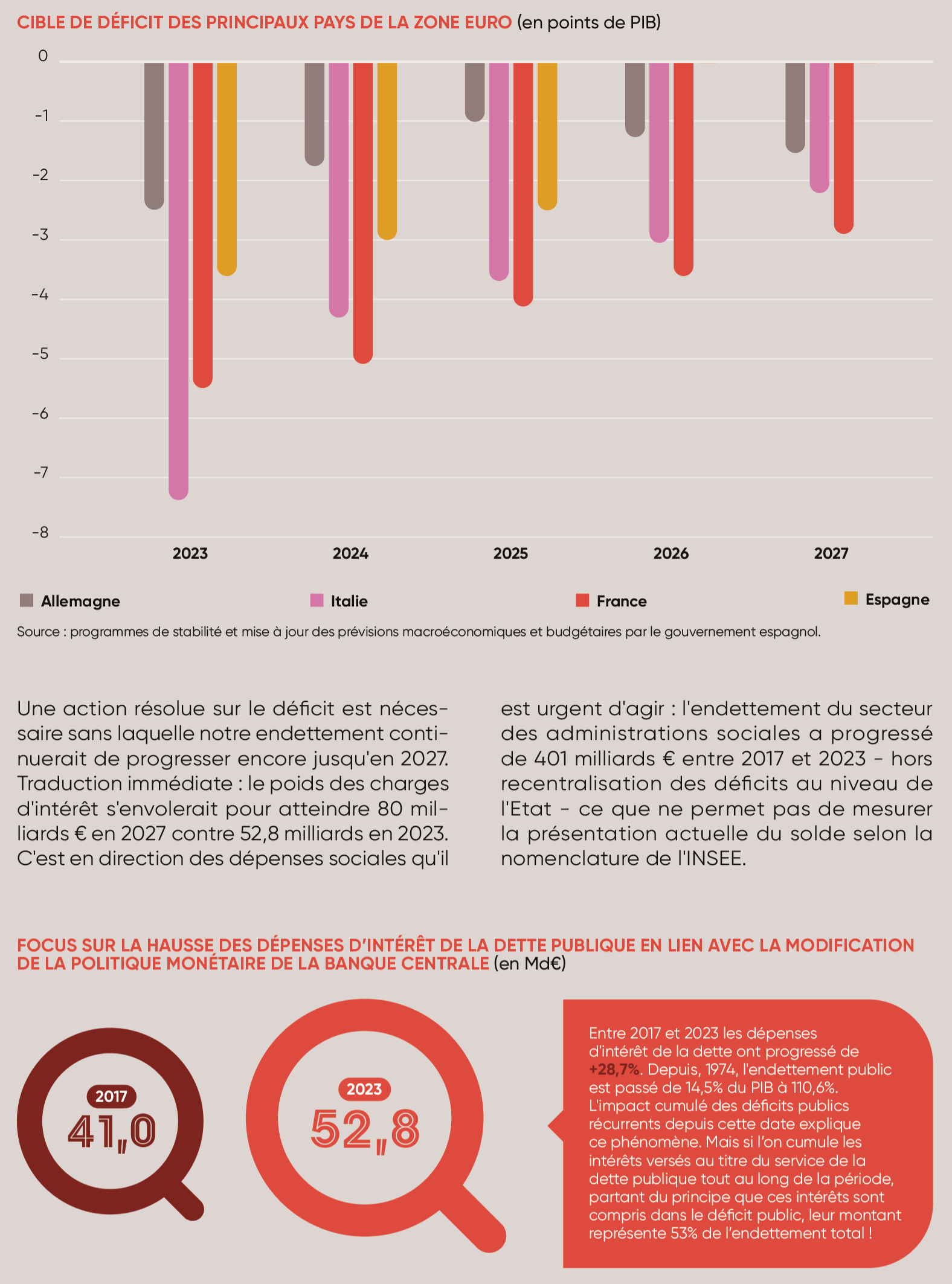

Six autres pays sont visés par une procédure équivalente, mais la France est devenue la lanterne rouge de l’Europe : en 2024, les prévisions de déficit public des pays de la zone le montrent très clairement. Si l’on ne réalise pas les 30 milliards € d’économies qui étaient prévues pour 2025, notre déficit pourrait se situer autour de 5,6 % du PIB l’an prochain.

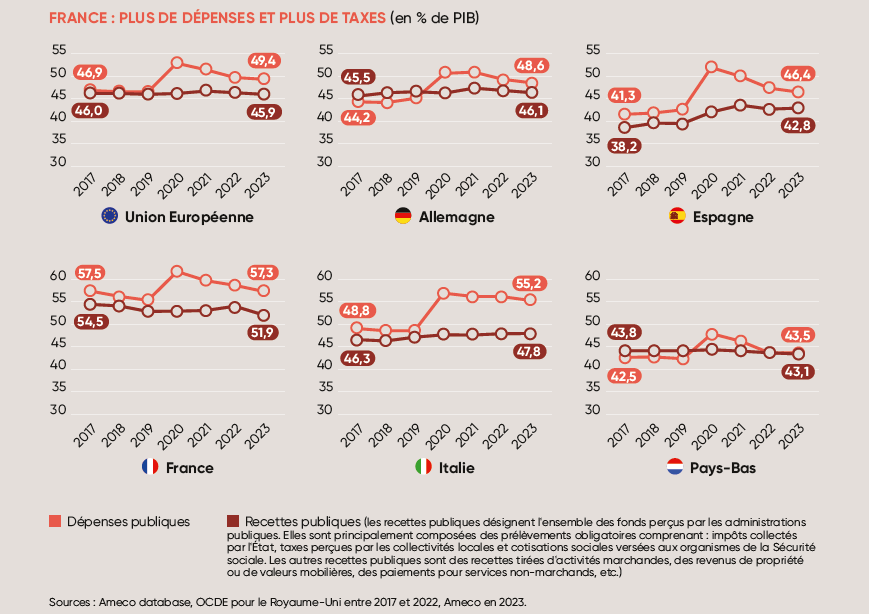

Espérer redresser nos finances publiques en augmentant la fiscalité est une illusion : la France est déjà le pays qui taxe, et de très loin, le plus. En 2023, notre taux de prélèvements obligatoires s’établissait à 44,8 % du PIB contre 39,2 % dans le reste de la zone euro. Cet écart de taux de prélèvements obligatoires représente 158 milliards €, principalement composé des impôts sur la production et les importations (124 milliards €) et des cotisations sociales effectives (39 milliards €).

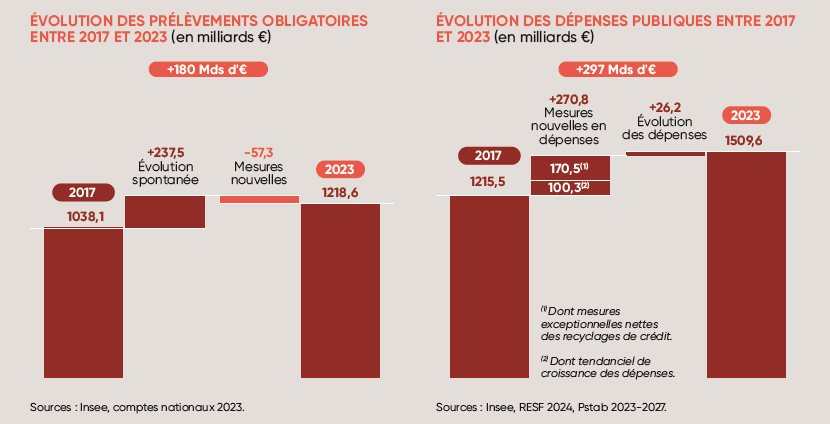

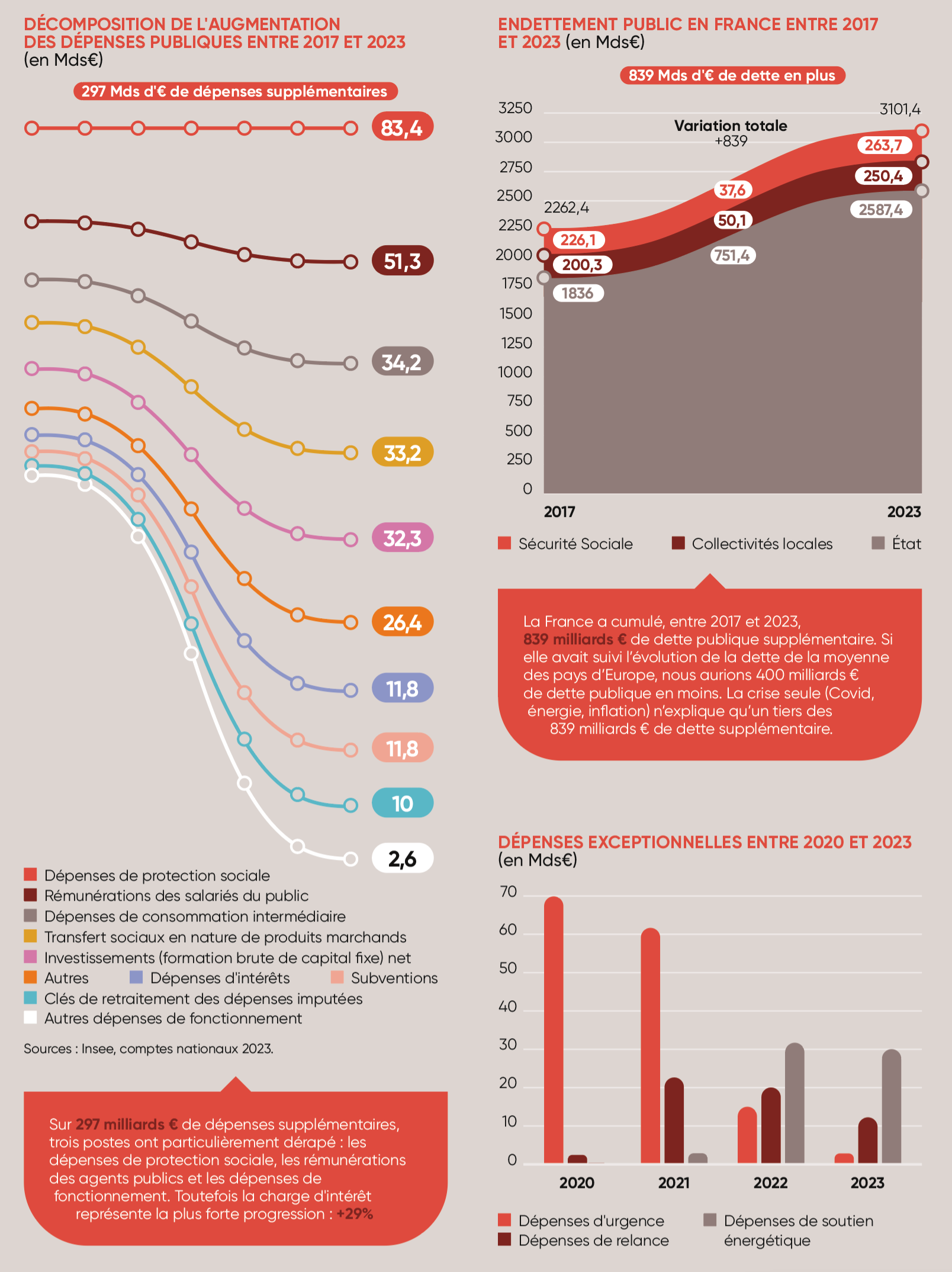

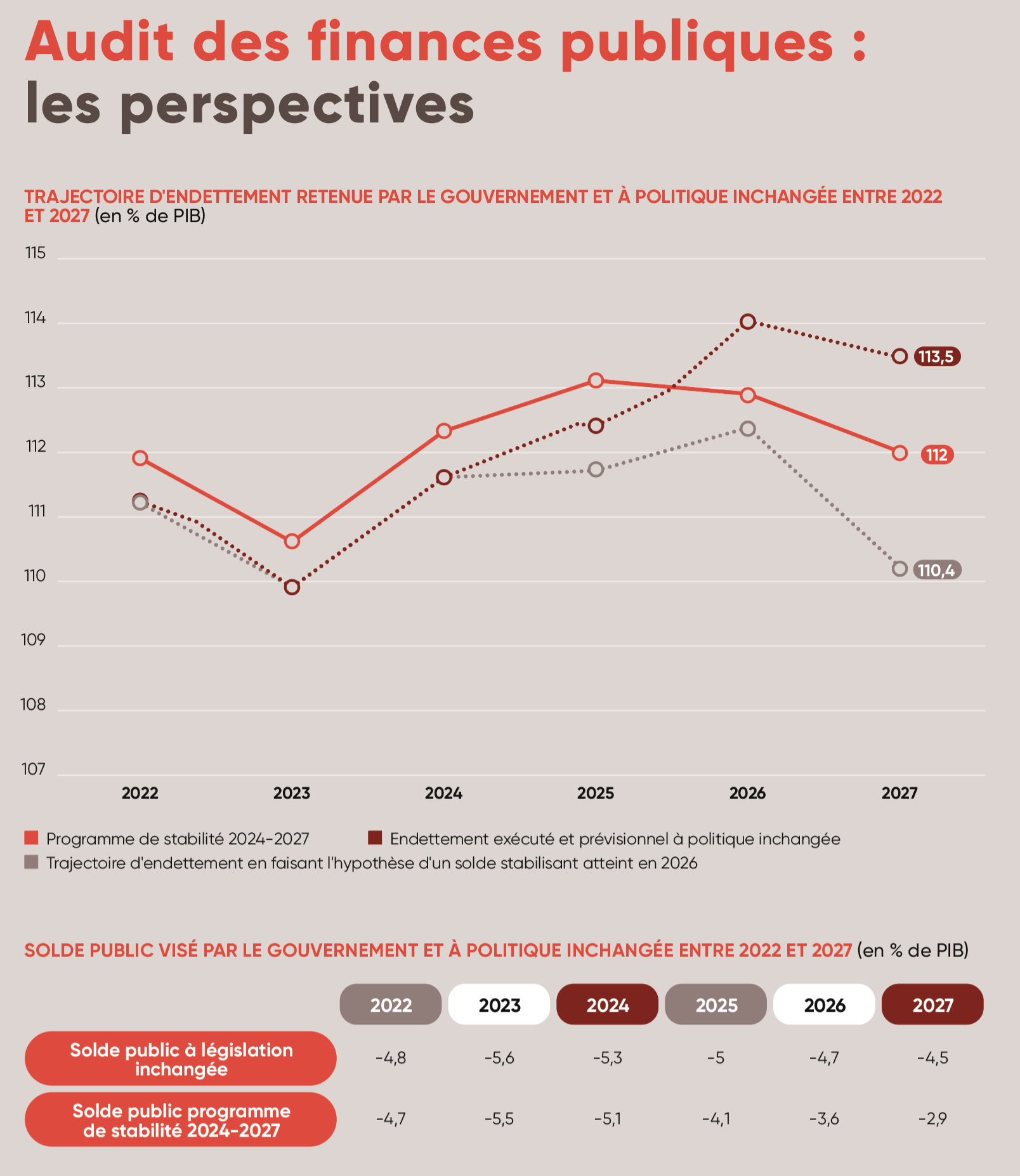

La Fondation IFRAP a alerté depuis la crise du Covid sur le cocktail explosif – inflation, remontée des taux, gestion laxiste des finances publiques à base de « quoi qu’il en coûte » – qui pourrait bien provoquer une augmentation brutale de la charge d’intérêt sur la dette publique, qui rendrait impossible le financement de nos services publics. L’accumulation de déficits publics et le gonflement de notre dette mettent justement la France dans les mains des marchés. Notre dépendance aux marchés et aux investisseurs étrangers (ils possèdent plus de 52 % de notre dette négociable) nous met dans une situation de dépendance terrible.

C'est pour cela que la Fondation IFRAP documente 30 milliards d’économies qui seront nécessaires en 2025 afin de maîtriser notre dépense publique. Objectif : éviter une cascade de nouveaux impôts et taxes dans le pays où les prélèvements obligatoires pèsent le plus lourd.

Ces 30 milliards € d'économies, ce sont des mesures non structurelles, mais cela ne permettrait de réduire que d'1 point de PIB le solde public (2024), là où on voit que l'Italie va réduire de 3 points de PIB entre 2023 et 2024 (cf. page suivante). Mais elles permettent de se donner le temps d'agir pour préparer les futures réformes.

Le programme de redressement des comptes publics : 30 milliards d’économies en 2025

Nous sommes à un tournant, la charge annuelle de la dette publique va atteindre autour des 80 milliards d’euros par an d’ici la fin du quinquennat et les niveaux de déficits publics à venir d’ici 2027 sont annoncés du même niveau que ceux de 2023 si on ne fait pas d’économies.

En 2024, le gouvernement a déjà coupé 10 milliards dans les dépenses par décret et 10 milliards en plus sont gelés … et pour 2025 il faut trouver 30 milliards d’économies. Sans nouvelles économies, nous risquons des hausses massives d’impôts. Quant aux mesures avancées pendant la campagne électorale, avec leur coût budgétaire très élevé (abrogation de la réforme des retraites, de l’assurance-chômage, baisse de la TVA sur l’énergie ou gel des prix, hausse du point d’indice des fonctionnaires, etc.) , elles se traduiraient par un déséquilibre encore plus important de nos comptes publics avec un effet immédiat sur l’endettement.

Après les élections, ce sujet du déficit, des économies à faire et l’adoption du budget 2025 sera un moment de vérité. La Fondation IFRAP présente un plan d’économies de 30 milliards € dès 2025. Les économies identifiées répondent à un certain nombre de contraintes inhérentes au calendrier resserré dans lequel elles s’inscrivent : sauf exception, il ne s’agit que d’économies ponctuelles non nécessairement reproductibles les années suivantes et elles ne proviennent pas de réformes « structurelles » qui supposeraient de s’inscrire dans une temporalité plus longue (au moins 3 ans). Mais elles permettent de se donner le temps d’agir pour préparer les futures réformes. Ces mesures représentent des efforts partagés sans menacer la croissance.

Elles se décomposent 4 blocs :

- Freiner la dépense sociale

- Rationaliser les dépenses locales

- Geler les dépenses de fonctionnement

- Baisser les dépenses d’intervention

Sur ce dernier point, nous ne donnons que quelques exemples qui pourraient être complétés par d’autres leviers.

Ces mesures ne constituent pas des réformes structurelles qu’il faudra en parallèle préparer sans tarder : nouvelle réforme des retraites, réforme de l’aide sociale avec la mise en place de l’allocation sociale unique, nouvelle étape de décentralisation avec de nouvelles compétences notamment dans le domaine de la santé et de l’éducation, rationalisation des structures administratives (agences, opérateurs) et fixer un objectif cible de ratio d’emploi public par rapport à la population active.

Ce ne seront plus des économies budgétaires sur le gel des dépenses mais des économies de réorganisation pour que nos services publics nous coûtent moins cher à produire … économies dans l’éducation, dans les hôpitaux, dans les collectivités, dans les administrations avec des objectifs de bonne gestion, en clair ce que nous aurions dû déjà faire depuis longtemps et qu’aucun gouvernement n’a fait.

Les 30 milliards € d’économies en 2025 doivent permettre de restaurer nos marges budgétaires et notre crédit sur les marchés financiers pour éviter que ne s’envole le coût de notre dette.

| Freiner la dépense sociale | |

|---|---|

| Reporter l’indexation des retraites au 1er décembre (CNAV + fonction publique +Agirc-Arrco) | 6,2 |

| Retraites convergence public/privé des modes de calcul | 0,02 |

| Désindexation des minima sociaux | 2,3 |

| Durcissement des conditions du RSA | 0,6 |

| Abaisser le plafond des indemnités journalières Maladie ordinaires à un Smic | 0,99 |

| Rationalisation des dépenses d'affection de longue durée - stabilisation de la structure des bénéficiaires et maîtrise des dépenses ordinaires | 0,33 |

| Recentrage de l'aide médicale d’État (AME) sur les soins essentiels et urgents | 0,58 |

| Transports sanitaires : relever les plafonds de franchise en cas de refus de covoiturage | 0,28 |

| Désindexation des allocations chômage en 2025 | 0,32 |

| Aligner le régime des intermittents sur celui de l’intérim | 0,3 |

| Économies maximales en 2025 : 11,92 milliards € | |

| Rationaliser les dépenses locales | |

|---|---|

| Rationalisation du bloc communal | 0,9 |

| Création du conseiller territorial (fusion départementale et régionale) | 0,07 |

| Suppression de l’échelon départemental | 1,13 |

| Économies maximales en 2025 : 2,1 milliards € | |

| Geler les dépenses de fonctionnement | |

|---|---|

| Masse salariale publique | 8,02 |

| Suppression de la garantie individuelle de pouvoir d'achat (Gipa) | 0,267 |

| Limitation des décharges horaires des professeurs | 0,3 |

| Lutte contre l'absentéisme | 1,29 |

| Suppression de la rémunération pour garde d’enfant malade dans le public/alignement sur le privé | 0,5 |

| Économies maximales en 2025 : 10,38 milliards € | |

| Baisser les dépenses d’intervention | |

|---|---|

| Fermer la moitié des lignes à très faible trafic de la SNCF < sept trains/jours | 0,6 |

| Recentrer les subventions aux associations | 1,6 |

| Suppression partielle ou totale des aides à la pierre | 1,3 |

| Prolonger les annulations de crédits 2024 sur l’Aide publique au développement | 1,48 |

| Suspension des Pass colo | 0,27 |

| Recentrage du Pass Culture | 0,2 |

| Suspension du Pass’sport | 0,085 |

| Baisser les subventions aux FRAC | 0,02 |

| Économies maximales en 2025 : 5,55 milliards € | |

Total | 29,9 |

Freiner la dépense sociale

Décaler la revalorisation des retraites à décembre 2025 : 6,2 milliards € (retraites de base + Agirc-Arrco)

Le Conseil d’orientation des retraites (Cor) consacre chaque année une partie de son rapport annuel à la question de l’évolution du pouvoir d’achat des retraités. Ce document montre que si le niveau de vie des retraités a augmenté en euros constants de 20 % entre 1996 et 2019, cela s’explique en partie par l’effet noria. Il est donc excessif de parler d’amélioration du niveau de vie des retraités.

Le Cor documente la perte de pouvoir d’achat pour un retraité au cours de la retraite selon son origine : les cadres ont été les premiers à subir les effets des mesures d’économies à l’Agirc dès les années 1990. À partir de 2014, ce sont les désindexations à la fois Arrco et Agirc qui ont érodé le pouvoir d’achat des retraités. À partir de 2018, ce sont les mesures de gel de la CNAV qui prennent le relais ainsi que les hausses de CSG.

Ces désindexations peuvent être la contrepartie à un taux de remplacement plus élevé pour les anciennes générations. Compte tenu des sommes en jeu – les retraites tous régimes confondus représentent 368 milliards € en 2022 – une désindexation des retraites représente un potentiel d’économies important.

| Revalorisation (en € courants) | ||||

|---|---|---|---|---|

2021-2022 | 2020-2021 | Moyenne | Moyenne | |

| Indice des prix à la consommation | 5,9 | 2,8 | 1,4 | 1 |

| Revalorisation | ||||

| Régimes de base (dont CNAV, FP) | 5,1 | 0,4 | 0,4 | 0,6 |

| Agirc | 5,1 | 1 | 0,5 | 0,5 |

| Arrco | 5,1 | 1 | 0,5 | 0,6 |

Une autre manière de désindexer ? Repousser la date de réévaluation.

Depuis le début des années 2000, la date de revalorisation des pensions vieillesse intervenait le 1er janvier de chaque année à l’exception de l’année de crise de 2008 (avec deux réévaluations : une en janvier et une en septembre). Dès 2009, la réévaluation est reportée au 1er avril. En 2014, aucune indexation n’est mise en œuvre et la réévaluation de 2015 est ajournée au 1er octobre. Idem en 2018, année blanche, puis la réévaluation en 2019 intervient en janvier. Au total, depuis 2013, les pensions auront « perdu » 2 ans et 9 mois de réévaluation.

L’option de la Fondation IFRAP : Mesure de gel des retraites du 1er janvier au 1er décembre 2025. Cette mesure représente une économie de 6,2 milliards € en 2025 en faisant l’hypothèse d’une inflation à 1,7 % en 2025, dont 5,1 milliards € sur les Administrations de Sécurité sociale.

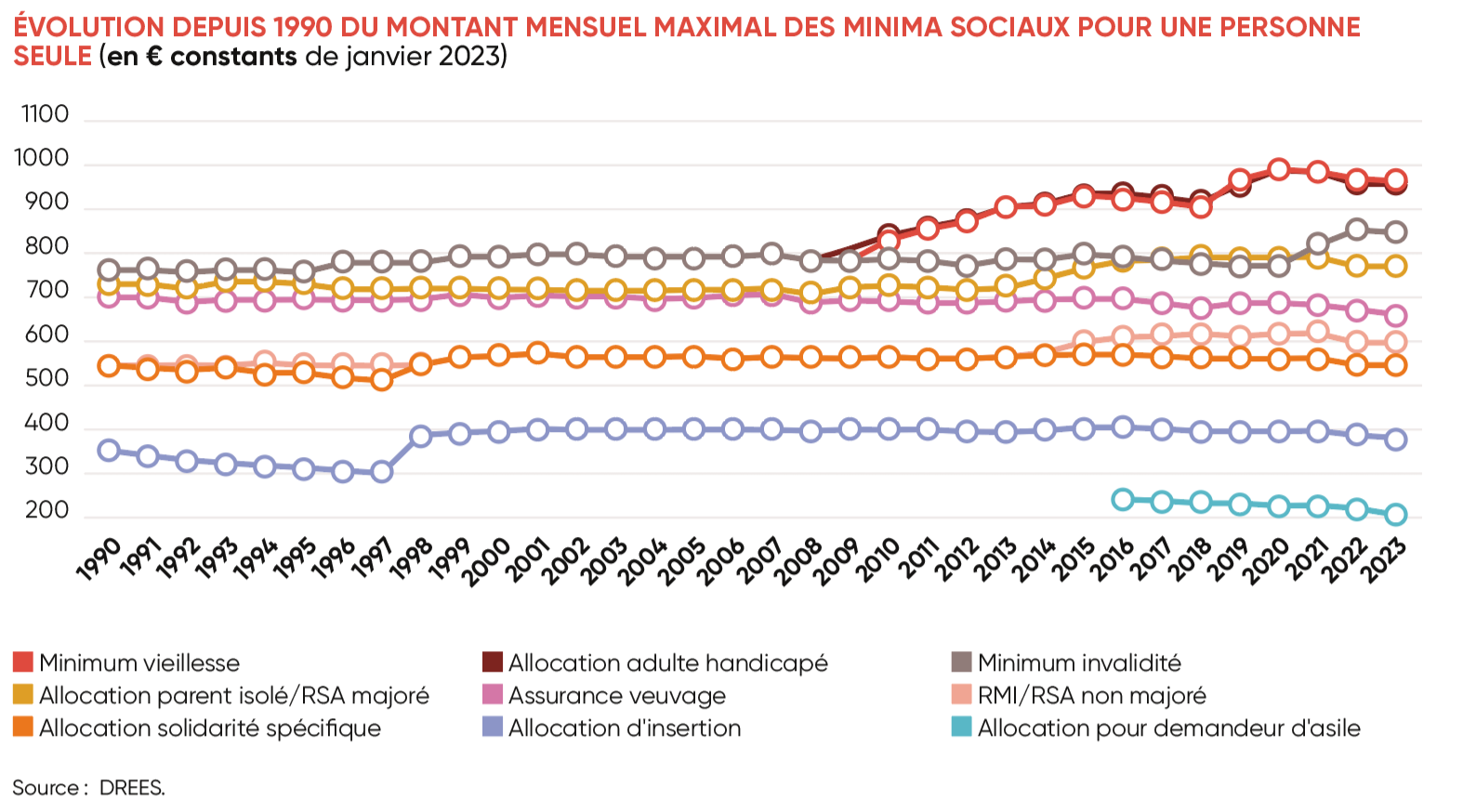

Désindexation totale des minima sociaux, 2,3 milliards €

Pour ralentir la hausse de la dépense sociale, un autre levier est la désindexation partielle ou totale des minima sociaux1 et le durcissement des règles de gestion du RSA. S’agissant du 1er point, nous proposons une désindexation totale par rapport à l’inflation anticipée pour 2025.

Ainsi, depuis 2008 et la crise économique et financière, différentes années se caractérisent par des « coups de pouce » aux principaux minimas sociaux, ce qui conduit à une augmentation annuelle en moyenne supérieure à l’inflation. Les différents coups de pouce pour les minimas correspondent à des mesures politiques bien précises. Cette évolution est retracée par la DREES qui cite par exemple le plan pluriannuel contre la pauvreté et pour l’inclusion sociale de 2013 qui prévoyait une revalorisation du RSA de 10 %, au-delà de l’inflation, entre 2013 et 2017. Les plus fortes hausses de pouvoir d’achat, entre le 1er janvier 1990 et le 1er janvier 2023, concernent le minimum vieillesse pour une personne seule et l’AAH. Le pouvoir d’achat de leurs allocataires a respectivement augmenté de 26,1 % et de 25,6 %, en relation avec plusieurs plans de revalorisation. Grâce à ces revalorisations, le montant maximal de l’AAH aura progressé depuis 2006 plus vite que le Smic et le seuil de pauvreté : il représente, en janvier 2023, 70,7 % du Smic net mensuel et, en 2019, 78 % du seuil de pauvreté à 60 % du niveau de vie médian.

Revaloriser en dessous d’un certain niveau de retraite n’est pas une bonne idée En janvier 2014, la réforme des retraites initiée par Jean-Marc Ayrault et Marisol Touraine prévoyait que les pensions ne seraient plus revalorisées au 1er avril 2014, mais au 1er octobre (déjà au nom d’une économie de 600 millions €). En avril 2014, le Gouvernement Valls revient sur cette mesure et prolonge le gel jusqu’en octobre 2015. Cependant sous la pression des parlementaires, il concède une revalorisation à hauteur de l’inflation pour les retraites en dessous de 1 200 € (et pour éviter les effets de seuil, il est prévu une indexation à 50 % de l’inflation pour les retraites comprises entre 1 200 et 1 205 €). Tous les observateurs font valoir que la mesure sera difficilement applicable dans des délais aussi courts puisqu’elle nécessite de connaître le montant total de la pension. Et comme la moitié des retraités reçoit une retraite d’au moins deux régimes distincts, la tâche s’avère très compliquée. Finalement, le Gouvernement renonce et transforme la revalorisation différenciée en prime exceptionnelle de 40 euros versée en janvier 2015. |

Quel effet d’un gel en valeur des minimas sociaux ? Mesurer l’effet d’un gel des minimas sociaux en 2024 est un exercice complexe, car la dépense dépend du nombre de bénéficiaires qui lui-même dépend de la conjoncture. Si l’on anticipe une bonne tenue du marché du travail, on peut faire l’hypothèse d’une stabilité des allocataires de RSA. En revanche, pour l’AAH et l’ASPA, on retient l’hypothèse d’une hausse conforme à la moyenne des cinq dernières années (respectivement 2 et 5 % par an). L’économie possible est de 567 millions € rien que sur ces trois minimas sociaux.

Si l’on étend ce calcul en appliquant un gel en valeur à toutes les aides sociales sous conditions de ressources, on peut évaluer à 2,3 milliards € l’économie réalisable sur 2025.

Abaisser le plafond des indemnités journalières (IJ) maladie ordinaire à un Smic : 1 milliard €

Hors dépenses liées au Covid, les dépenses totales d’indemnités journalières s’élèvent à 14 milliards € en 2022 auxquelles s’ajoutent les dépenses des mutuelles pour 6,6 milliards (chiffres du rapport de l’Assurance-maladie - Charges et produits pour 2024).

| Indemnités journalières (hors Covid) (en millions €) | ||||

|---|---|---|---|---|

2021 | 2022 | Évolution | En % | |

| IJ total | 13 012 | 14 085 | 1 073 | 8,2 % |

| IJ < 3 mois | 5 062,0 | 5 646,0 | 584,0 | 11,5 % |

| IJ > 3 mois | 3 809,0 | 3 961,0 | 152,0 | 4 % |

| IJ indépendant | 307 | 397 | 90 | 29,3 % |

| IJ ATMP | 3 834 | 4 080 | 246 | 6,4 % |

IJ pour les indépendants | Hausses exceptionnelles du Smic | Grippes | Autres | Total |

|---|---|---|---|---|

| 91,6 | 261,7 | 39,3 | 680,4 | 1 073 |

| 0,7 | 2 | 0,3 | 5,2 | 8,2 |

Seules sont prises en compte ici les dépenses qui relèvent des régimes de Sécurité sociale. Il apparaît que les 8,2 % d’augmentation entre 2021 et 2022 s’expliquent par les facteurs suivants (millions €) :

On peut ici remarquer l’importance des hausses exceptionnelles du Smic sur le dynamisme des dépenses (2 points d’augmentation, soit 25 % des augmentations totales réalisées). Il faut aussi rappeler la règle selon laquelle les IJ pour maladie sont plafonnées à 50 % de 1,8 Smic, règle mise en œuvre en 2012, déjà dans une démarche d’économies, le précédent plafond étant fixé à 50 % de 2,15 Smic. Cette mesure avait occasionné une économie à l’époque de 180 millions € en année pleine, soit une limitation de 2,9 % de la dépense d’arrêts maladie.

Proposition : la baisse du plafond de 0,8 Smic correspondrait à une économie de l’ordre de 992 millions €. Ces montants pourraient permettre de compenser en partie les effets des augmentations exceptionnelles du Smic intervenues notamment en 2022 et 2023 du fait de l’inflation.

Recentrage de l’aide médicale d’État (AME) sur les soins essentiels urgents : 580 millions €

À la suite des conclusions du rapport Stefanini/Evin de décembre 20232, le projet de loi pour contrôler l’immigration, améliorer l’intégration avait été modifié au Sénat pour permettre un premier recentrage de l’AME sur les soins essentiels et urgents. Cette disposition n’a pas été reprise lors de l’examen du texte à l’Assemblée nationale.

Le recentrage de l’AME sur les seuls assurés directs, tout en rationalisant la notion d’ayant droit, et en réduisant le panier de prestations couvertes, devrait permettre de dégager une économie de 350 millions € par an sur un budget total de 968 millions € en 2022 (et sans doute plus de 1 milliard € en 2025, étant donné les dynamiques des bénéficiaires). On peut aller encore plus loin, en recentrant le dispositif uniquement pour les soins hospitaliers, le coût de l’AME pourrait baisser de près de 60 %. Les gains pourraient atteindre 580 millions €.

Rationalisation des dépenses d’affections de longue durée (ALD) : 330 millions €

Sur le champ des dépenses d’Assurance maladie, les dépenses d’ALD sont particulièrement dynamiques, et représentent près de 66 % des dépenses totales3 en 2020, soit 110 milliards € sur les 166,8 milliards € totaux affichés. Comme l’indique le rapport charges et produits de l’assurance maladie de juillet 2022, la progression des dépenses d’ALD entre 2019 et 2020 s’est élevée à près de 1 milliard €.

Un contrôle accru des médecins prescripteurs peut sans doute permettre de réaliser des économies de même montant sur les dépenses ordinaires de soin des personnes reconnues en ALD en vérifiant le respect de la bonne inscription de ces dernières sur les ordonnances bizones prévues à cet effet. Cependant, l’efficacité d’un tel dispositif n’est pas démontrée.

Il est nécessaire de s’engager à l’introduction d’un ticket modérateur « de fait » consistant à ne plus rembourser les ALD à 100 %, mais seulement à 99 %. Cette option permettrait théoriquement de générer près de 1,1 milliard d’économies. Cependant, certaines pathologies seront potentiellement exonérées tandis que des effets de reclassement des soins auront lieu en sens inverse. Nous préférons tabler sur une économie minimale de 330 millions € par an.

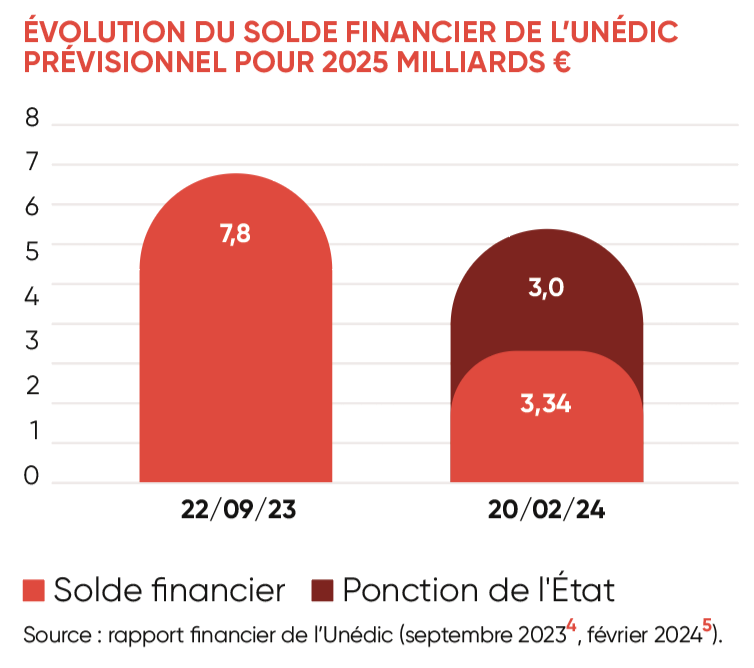

Désindexation des allocations chômage en 2025 : 293 à 324 millions €

La réforme d’Elisabeth Borne visait à rendre les allocations chômage pleinement contracycliques : l’indemnisation devant être plus généreuse en période de conjoncture basse pour le devenir beaucoup moins en période haute. Mais dans le même temps, il est nécessaire d’impulser une dynamique forte de retour à l’emploi. Il nous semble possible de désindexer les allocations chômage de façon exceptionnelle en 2025, et de faire en sorte que cette désindexation ne soit pas récupérée par la Prime pour l’emploi, allocation différentielle en cas de cumul.

La croissance dans les prévisions de l’Unédic a été significativement révisée à la baisse pour 2024 et 2025. En février 2024, les perspectives révisées sont de + 0,7 % en 2024 et + 1,3 % en 2025. Les conséquences sur le solde financier de l’Unédic sont significatives : 6,35 milliards € en février 2024 d’excédent identifié en 2025, contre 7,8 milliards en septembre 2023 (soit - 1,45 milliard). Malgré ce solde plus dégradé qu’anticipé, l’État a décidé une ponction sur l’excédent de l’Unédic afin de financer le déficit permanent de France Compétences. Les prélèvements en 2025 s’élèveraient à 3,35 milliards €, après 2,6 milliards en 2024 et moins de 2 milliards € en 2023.

| Effet d’une non-revalorisation (en M€) | |||||

|---|---|---|---|---|---|

SJR | ARE minimale | Partie fixe | AREF plancher | Total | |

| Avec inflation à 1,9 % | 189 | 13 | 89 | 2 | 293 |

| Avec une inflation à 2,1 % | 208,9 | 14,4 | 98,4 | 2,2 | 323,8 |

| Source : d’après Unédic. | |||||

Il est proposé qu’à titre exceptionnel, il n’y ait pas de revalorisation des indemnités chômage du fait de l’inflation en 2025 anticipée à 1,7 % (il y a eu deux revalorisations en avril et en juillet en 2023). Ce freinage des dépenses d’assurance chômage serait alors compris entre 293 millions € et 324 millions € suivant les hypothèses d’inflation choisies. Dans la seconde hypothèse, le solde financier pourrait être redressé avec un excédent de 3,67 milliards €.

Aligner le régime des intermittents sur celui de l’intérim : 300 millions €

Lors des négociations de l’examen des droits dans le cadre de la réforme de l’assurance chômage de l’automne 2023, le Medef soulignait que « le régime général d’assurance chômage a produit en 2022 un excédent de 4,3 milliards €, le régime spécifique des intermittents du spectacle reste déficitaire de plus de 953 millions € ». En 2012 déjà, la Cour des comptes résumait la situation ainsi : « Les intermittents du spectacle cotisent moins longtemps que les intérimaires et profitent d’un niveau d’indemnisation supérieur à ces derniers. »

Pour la Fondation IFRAP, rien ne justifie les conditions avantageuses dont bénéficient les intermittents du spectacle en matière d’ouverture de droits (10 mois contre 28) et d’indemnités à moins d’accepter que ces avantages soient en réalité une subvention déguisée dont le montant est supporté uniquement par les salariés du privé. La proposition de la Fondation est donc de supprimer le régime des intermittents du spectacle pour le fusionner avec celui des intérimaires. Cette fusion peut s’opérer de deux façons :

- soit en supprimant définitivement le système en place et en rattachant les intermittents du spectacle au régime des intérimaires ;

- soit en combinant progressivement un modèle hybride rattachant les nouveaux intermittents au régime des intérimaires tout en permettant aux « anciens » intermittents de conserver leur régime avantageux.

L’alignement du régime des intermittents sur celui de l’intérim entraînerait une économie de 300 millions € par an.

Transports sanitaires : relever les plafonds annuels de franchise à 100 € en cas de refus de covoiturage soit 260 millions €

Les transports sanitaires représentent une dépense importante pour le système de santé, près de 6 milliards € en 20226. En 2021, la répartition des dépenses de transports sanitaires par financeur s’établissait de la manière suivante, faisant apparaître un reste à charge pour les ménages de 3 % de la dépense, soit 170 millions €.

| Décomposition de la dépense de transports sanitaires par financeur (en M€) | |||||

|---|---|---|---|---|---|

Assurance | État | Organismes | Ménages | Ensemble | |

| Dépenses | 5 218 | 22 | 170 | 170 | 5 580 |

| Part (en %) | 93,5 | 0,4 | 3 | 3 | 100 |

| Source : Drees, comptes de la santé. | |||||

Par ailleurs, le développement du transport partagé semble en chute libre depuis le Covid, il était de 15,1 % des dépenses de transport par Véhicules sanitaires légers (VSL) en 2019, il ressort à 8,1 % en 20217. Nous proposons de doubler les franchises annuelles de transport pour les particuliers de 50 à 100 €. Un gain théorique pour les finances publiques, si la répartition du covoiturage par VSL et par taxis était la même, et si ce dispositif était assez incitatif, ressort à + 229 millions €.

Les autres pistes d’économies

Dans son dernier rapport Charges et produits, l’Assurance maladie indique que, si la promotion du transport partagé a été mise en suspens durant la crise, il s’agit, à compter de 2024, d’en faire une réelle priorité opérationnelle. En 2022, le transport partagé a généré un abattement total sur les dépenses remboursables de 33,9 millions €, soit 3,6 % du total des dépenses remboursables. La montée en charge des transports partagés de 15 % des trajets facturés en 2022 à 55 % pourrait ainsi permettre de générer près de 92 millions € d’économies, dont 50 millions € pour l’Assurance maladie après partage des économies avec les entreprises de transports sanitaires.

L’avenant de 2020 à la convention nationale des transporteurs sanitaires privés avait déjà pour ambition de doubler la part de transport partagé, en atteignant 30 % des dépenses remboursables. L’avenant 11, négocié le 13 avril 2023, prévoit la poursuite des travaux sur les plateformes de commande pour organiser le transport partagé, ainsi qu’un nouveau dispositif d’incitation financière pour encourager le transport partagé : les revalorisations tarifaires prévues en janvier 2025 seront conditionnées à la réalisation de 50 millions € d’économies générées par le transport partagé en 2024.

Pour l’économiste de la santé, Frédéric Bizard, il faut surtout revoir les indications éligibles au remboursement par la Sécurité sociale. Soulignant que, si le Parlement décide chaque année du montant du budget de la santé, aucune institution ne se penche pour remettre à jour le panier des biens et services remboursés par la Sécurité sociale, il suggère de confier cette mission à une structure ad hoc de la démocratie sanitaire et sociale, comme en Allemagne, sur la base d’objectifs et d’un cahier des charges fixés par l’État. Dans le cas des transports sanitaires, cela se traduirait par une restriction significative des indications éligibles pour les restreindre aux besoins justifiés médicalement. Et il suggère que les mutuelles, dont la part actuelle de remboursement est de 3 % des dépenses, pourraient prendre en charge au premier euro des prestations non remboursées par la Sécurité sociale.

Une piste a été évoquée dans la revue de dépenses réalisée en 2016. Cette piste consiste à revoir les conditions d’exonérations de ticket modérateur ou de plafonnement des franchises liées aux transports sanitaires. Cette piste a été écartée à l’époque par les rédacteurs au motif que cela impacterait trop fortement les populations les plus exposées.

En 2020, la dépense de transports sanitaires a représenté 4,7 milliards € pour 61 millions de trajets. Pour 2022, compte tenu de l’évolution des tarifs, on peut estimer que les 6 milliards € de dépenses représentent entre 70 et 75 millions de trajets. Si on considère que ces trajets concernent à 80 % - 90 % des transports de personnes en ALD, cela veut dire que 67 millions de trajets sont des trajets d’ALD exonérés de ticket modérateur, mais soumis à une franchise de 4 €, elle-même plafonnée à 50 € par patient. Sans aucun plafonnement, la franchise devrait représenter une économie de 260 millions € pour l’Assurance maladie.

Retraites convergence public/privé des modes de calcul : 20 millions

La convergence des modes de calcul de retraite public-privé est une nécessité. Les régimes spéciaux de la fonction publique sont les seuls régimes spéciaux qui n’ont pas été mis en extinction à l’occasion de la dernière réforme des retraites. Cette réforme, si elle est mise en place selon la clause du grand-père comme dans les autres régimes, ne procurera des économies qu’à très long terme.

Il semble cependant possible de revoir d’autres différences public-privé : cela concerne en particulier les conditions d’application de la réversion et les départs en catégories actives.

La situation des conjoints survivants dans le régime de retraite de la fonction publique obéit à une logique différente de celle du régime général ou des régimes de retraite complémentaire. Les différences essentielles sont les conditions de ressources et d’âge exigées dans le régime général qui ne sont pas requises dans le régime de la fonction publique. Dans la fonction publique, les veuves ou veufs peuvent prétendre, sans condition de ressources, à une pension égale à 50 % de celle obtenue par le fonctionnaire décédé. Dans le régime général, le bénéficiaire devra au moins être âgé de 55 ans, et justifier de conditions de ressources annuelles maximum : 21 985,60 €.

En 2010, au Sénat, à la demande de la commission des affaires sociales (sénateur Jégou), une simulation avait été effectuée par le ministère de la Fonction publique et la CNRACL selon les hypothèses suivantes : une convergence public/privé appliquant les règles en vigueur au niveau du régime général et des régimes complémentaires aux régimes des fonctionnaires, notamment la condition d’âge de 55 ans en vigueur tant dans le régime général que dans les régimes complémentaires, et la condition de ressources.

Celle-ci est plus problématique puisqu’elle est inexistante pour les régimes complémentaires. La simulation effectuée par le Sénat avait prévu la scission de la pension de réversion de la fonction publique en deux parts. De même, une harmonisation complète public/privé devrait s’accompagner d’un relèvement du taux de réversion du régime des fonctionnaires (50 %) sur ceux du régime général et des complémentaires (54 % et 60 %). Voici le résultat de la simulation :

Les départs d’agents de catégorie active représentent 53 % des départs anticipés des civils de la fonction publique d’État et 55 % dans la fonction publique hospitalière. Toujours en 2010, le Sénateur Jégou avait demandé au ministère du Travail de simuler les effets résultant de la fermeture de la possibilité de partir en catégorie active (chiffrage en 2011, départ avant 60 ans). La mesure devait atteindre son plein effet en 2015 et représenter une économie globale de 1,2 milliard €. Un réexamen au cas par cas serait bien évidemment nécessaire et réduirait d’autant les économies à attendre de cette mesure.

En tout état de cause, ces mesures qui amorcent une réforme structurelle du régime de retraite des fonctionnaires produiraient des effets graduellement.

Les économies à attendre en 2025 devraient s’élever à 20 millions.

| Économies attendues d’une harmonisation des conditions de versement des pensions de réversion (en millions d’euros) | |||||

|---|---|---|---|---|---|

2015 | 2020 | 2030 | 2040 | 2050 | |

| Fonction publique d’État | 200 | 440 | 1 050 | 1 320 | 1 560 |

| CNRACL | 20 | 40 | 50 | 100 | 110 |

| Source : ministère du travail, de la solidarité et de la fonction publique. | |||||

| Rendement de la fermeture dès 2011 de la possibilité de partir en retraite avant 60 ans en catégorie active (en M€) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 |

| 309 | 595 | 848 | 1 050 | 1 181 | 1 204 | 1 220 | 1 229 | 1 234 | 1 236 |

| Source : ministère du Travail, de la Solidarité et de la Fonction publique. | |||||||||

Rationaliser les dépenses locales

Fusion des régions et des départements et création du conseiller territorial : 1,2 milliard €

La loi du 8 juin 2010 avait mis sur pied la création d’un conseiller territorial permettant la fusion entre les conseillers départementaux et les conseillers régionaux. Le conseiller territorial a été supprimé en 2015, mais le candidat Emmanuel Macron, lors de l’élection présidentielle de 2022, l’avait réinscrit dans son programme. S’exprimant le 26 mars 2024, Gabriel Attal, Premier ministre, s’est dit favorable à la création des élus territoriaux. Pour prolonger cet élan et s’inscrire dans une simplification de l’architecture locale, il semble important par ailleurs de procéder à une fusion opérationnelle entre les départements et les régions. Cette fusion pourrait être réalisée en contrepartie de la recentralisation complète du RSA, au-delà des départements pilotes d’outre-mer et de métropole qui expérimentent la réforme.

Ainsi allégée, la structure départementale deviendrait une circonscription d’intervention de la région et non plus une strate administrative locale. Des économies immédiates ne pourraient être trouvées qu’en matière d’achats et de charges externes dès la 1re année de fusion, ici 2025. Ce sont donc les seules qui sont documentées ici.

Les éléments financiers d’économies pouvant être dégagés seraient les suivants :

- les élus départementaux et régionaux (soit un peu moins de 6 000 élus) seraient ramenés à 3 500 conseillers territoriaux (soit une baisse des effectifs et donc des rémunérations de 40 %8) ;

- par ailleurs, les frais d’achats et de charges externes devraient être ramenés pour ces territoires vers la moyenne nationale, notamment par la mise en commun des ressources des différents départements présents au sein de chaque région9.

| Économies en 2025 (en Mds€) | |

|---|---|

| Fusion des élus départementaux et régionaux | 0,073 |

| Achats et charges externes ramenés à la moyenne nationale | 1,135 |

| Total | 1,208 |

Le total des économies pourrait s’élever jusqu’à 1,2 milliard € en 2025.

Inciter à la généralisation de l’option communes-communautés : 900 millions €

Mis en place par la loi du 1er août 2019 visant à adapter l’organisation des communes nouvelles à la diversité des territoires10, le dispositif de commune-communauté permet, lorsqu’une commune nouvelle est constituée à l’échelle de son établissement public de coopération intercommunale à fiscalité propre (EPCI-FP), « d’exercer aussi bien les compétences communales qu’intercommunales ». Le rapport de l’inspection générale de l’administration de 2022 relatif aux communes nouvelles11 prévoyait la possibilité d’aboutir à une commune-communauté par « transformation de tout ou partie d’un EPCI-FP existant ». Il nous semble qu’il faudrait même aller plus loin et prévoir des compensations financières permettant aux communes candidates de déroger aux règles de contractualisation lorsqu’elles se lancent dans une telle démarche. La mise en place d’un maillage de communes-communautés permettrait une « rationalisation » du bloc communal. À cette fin, une limitation des dépenses de fonctionnement et « mise en réserve » de crédits gelés dans le cadre d’une contractualisation devrait permettre de constituer un fonds sur lequel les communes s’engageant dans ce processus de rapprochement-fusion pourraient puiser pour « internaliser » leurs coûts de fusion.

La refonte à l’étude de la dotation globale de fonctionnement (DGF)12 pourrait permettre de gager des ressources financières pour financer cette rationalisation qui nous semble prioritaire. Pour 2025, une taxation budgétaire de la DGF pourrait intervenir sur celle perçue sur le bloc communal. Les derniers chiffres 2023 font état d’une dotation du bloc communal de 18,3 milliards €. Nous proposons une taxation de 10 % de la DGF globale, associée à une restitution aux collectivités participantes de 5 % (soit 50 % des économies réalisées). Les compartiments de DGF qui seraient concernés seraient les dotations forfaitaires (dotation forfaitaire des communes et dotation d’intercommunalité), selon les modalités suivantes pour 2025 :

| Ajustement budgétaire de la DGF (en Mds€) | |

|---|---|

2023 | |

| DGF bloc communal | 18,3 |

| dont dotation forfaitaire des communes | 6,8 |

| dotation d’intercommunalité | 1,7 |

| Total (dotations forfaitaires) | 8,5 |

| Taxation (22 %) | 1,8 |

| Espace restitué pour la promotion des communes-communautés (50 %) | 0,9 |

| Économies | 0,9 |

| Sources : calculs Fondation IFRAP à partir de l’annexe au PLF 202413. | |

Le total des économies pourrait s’élever à 0,9 milliard € en 2025.

Quelles mesures fiscales de relance pour soutenir l’activité ? Une mesure exceptionnelle de dégrèvement sur les donations et les mutations pourrait être envisagée : il s’agirait de relancer les transactions immobilières comme le Premier ministre Gabriel Attal l’avait proposé dans son programme législatif et de favoriser la transmission des patrimoines aux plus jeunes générations. On aurait donc une baisse ponctuelle mais massive des droits de mutation à titre onéreux (DMTO), les fameux « frais de notaire », par dégrèvement aux collectivités concernées. Ainsi, les collectivités ne seraient pas pénalisées par la baisse anticipée des DMTO. Par ailleurs, l’État favoriserait les transmissions intergénérationnelles afin de solvabiliser les ménages pour des investissements immobiliers et relancer le marché, ou bien encore pour leur permettre d'investir dans des entreprises. À noter que cela n’aura pas d’impact négatif sur le solde budgétaire puisque cela revient à se priver de DMTG futures, par anticipation de la transmission. Ces mesures pourraient représenter un effort fiscal de 4 milliards € environ. |

Geler les dépenses de fonctionnement

Mieux maîtriser la masse salariale : 8 milliards €

Les dépenses de rémunérations dans les trois versants de la fonction publique sont aujourd’hui en forte croissance. Pour ne s’en tenir qu’aux chiffres disponibles définitifs (Insee base 2015), les dépenses de rémunération (D1 en comptabilité nationale) ont crû vivement pour représenter 327,7 milliards € en 2022. + 28,5 milliards depuis 2019, soit une croissance de 9,4 % en base 2020).

La très récente publication de l’Insee pour l’exécution 2023 invite à être encore plus attentif à la dérive de la masse salariale en cours : les dépenses de rémunération atteindraient 346,2 milliards €, soit + 15,2 milliards € par rapport à 2022 et depuis 2019 + 43,7 milliards € soit + 14,4 %.

La décomposition que l’on peut effectuer des rémunérations par niveau d’administration montre que l’État n’est le 1er poste d’augmentation des dépenses de traitement et salaires qu’en 2022. En 2020 et en 2021, il s’agit avant tout des administrations de sécurité sociale Asso (effet Ségur de la Santé) et des administrations locales Apul (notamment les mesures de revalorisations dans les Ehpad).

| Variation des rémunérations publiques par niveau d'administration (en Mds€) | |||

|---|---|---|---|

2020-2019 | 2021-2020 | 2022-2021 | |

| Variation totale des salaires et traitements | 5,3 | 7,1 | 9,3 |

| dont État | 0,9 | 1,3 | 2,7 |

| dont organismes centraux divers | 0,3 | 0,6 | 0,7 |

| dont Apul | 0,8 | 2,1 | 3,3 |

| dont Asso | 3,4 | 3,0 | 2,6 |

S’agissant des cotisations sociales à la charge des employeurs publics, les augmentations de cotisations sont davantage centrées sur les administrations sociales entre 2019 et 2021 puis la bascule se fait avec les revalorisations de point de fonction publique en direction de l’État et des organismes divers d’administration centrale (Odac).

| Variation des cotisations sociales par niveau d'administration | |||

|---|---|---|---|

2020-2019 | 2021-2020 | 2022-2021 | |

| Variation des cotisations sociales à la charge des employeurs | 1,6 | 2,8 | 4,3 |

| dont État | 0,5 | 0,3 | 2,2 |

| dont Odac | 0,1 | 0,2 | 0,2 |

| dont Apul | 0,3 | 0,7 | 1,1 |

| dont Asso | 0,7 | 1,6 | 0,9 |

| Source : Insee comptes nationaux 2022 (mai 2023). | |||

Et le dynamisme des cotisations sociales semble ne pas devoir s’arrêter puisque des déficits de financements apparaissent tant au niveau de la CNRACL (caisse de retraite des agents publics hospitaliers et territoriaux) que du CAS pensions (compte affection spécial de retraite des fonctionnaires d’État) à horizon proche : en 202514, le solde d’exécution prévisionnel du CAS Pensions serait de - 3,7 milliards €. En 2026, le solde serait de - 4,6 milliards €.

Les déficits prévisionnels importants de la CNRACL s’établiraient à - 3,7 milliards € en 202415 et sans doute proches des - 5 milliards € en 2025. Une dégradation qui ne tient pas compte des augmentations de taux de cotisation intervenues au 1er janvier 202416.

La remise à l’équilibre des comptes invitent à mettre en place des économies de l’ordre de 6 milliards par an dès 2025 pour compenser les augmentations attendues de contributions sociales employeur. Cet effort ne représentant que 1/3 environ des augmentations constatées entre 2022 et 2023 sur l’ensemble de la masse salariale publique soit + 15,2 milliards €. Il ne semble envisageable sur un an que de ralentir l’évolution de la masse salariale publique, sans parvenir à la stabiliser en valeur.

- Gel du point de fonction publique : le premier levier à activer est celui du gel du point de fonction publique. Avec une inflation anticipée en 2025 à 1,7 %, les gains pour les finances publiques se répartiraient ainsi :

| Gain (en Mds€) | |||

|---|---|---|---|

État+ Opérateurs | Apul | Asso | Total |

| 1,5 | 1,0 | 1,0 | 3,6 |

| Source : Cour des comptes17 et Assemblée nationale (202318) | |||

- Moratoire sur les avancements et les promotions de carrière (GVT+) : il s’agit techniquement de « bloquer » pendant 1 an le GVT positif dans les trois versants de la fonction publique (hors renouvellement des postes pour départs à la retraite). En 2024, le GVT+ prévisionnel pour la fonction publique d'État est estimé à 1,4 milliard €. En y ajoutant le GVT+ des opérateurs et compte tenu de leur masse salariale (32 milliards en 2022 en comptabilité nationale19), les gains attendus sur ce périmètre d’un gel des promotions et avancements devraient atteindre 0,33 milliard € supplémentaires. Ainsi, la mesure pourrait atteindre les 1,73 milliard €. Les collectivités territoriales et les administrations de Sécurité sociale contribueraient, quant à elles, autour de 0,8 milliard € chacune :

| Gain (en Mds€) | |||

|---|---|---|---|

État + | Apul | Asso | Total |

| 1,7 | 0,8 | 0,8 | 3,4 |

| Source : PLF 2024, analyses Fondation IFRAP octobre 202320 et jaune budgétaire opérateur. | |||

- Stabilisation des effectifs dans les ministères et les opérateurs en gageant les augmentations prévues par des baisses dans les missions non-prioritaires ou faisant l’objet d’une loi de programmation sectorielle : le solde des créations/suppressions d'emplois (schéma d'emplois) entre 2023 et 2024 est de +6 695 équivalent temps-plein pour un coût de 400 millions €. Le schéma d’emploi des opérateurs est de 1 578 ETP. Nous estimons donc que son coût doit être d’environ 100 millions.

| Économies identifiées sur la masse salariale (en mds€) | ||||

|---|---|---|---|---|

État + Organismes d'administration centrale/ | Apul/collectivités locales | Asso administrations de Sécurité sociale | Total | |

| Gel du point FP | 1,5 | 1,0 | 1,0 | 3,6 |

| Blocage du GVT+ | 1,7 | 0,8 | 0,8 | 3,4 |

| Stabilisation des effectifs | 0,5 | 0,225/0,55 | 0,725/1,05 | |

| Total | 3,7 | 2,0/2,4 | 1,4 | 7,7/8,0 |

- Stabilisation des effectifs des collectivités territoriales : une contractualisation renouvelée avec les collectivités territoriales devrait inclure également un objectif de « stabilisation » de l’emploi public local en niveau (et non en pourcentage de l’emploi total). Les dernières données disponibles21 montrent qu’en 2021, dans la fonction publique territoriale, les emplois publics locaux se sont accrus de 16 900 effectifs physiques (y compris contrats aidés). Sur moyenne période, les effectifs physiques locaux dérivent depuis 2017 de 18 200 agents/an. Une simple stabilisation permettrait d’ajouter une économie supplémentaire de 550 millions €22. Si l’on se fixait ne serait-ce que la moitié de cet objectif, les économies s’élèveraient à 225 millions en 2025.

Le total des économies pourrait alors s'élever jusqu'à 8 milliards € en 2025 dont 1 milliard € lié à la stabilisation des effectifs de l'ensemble des fonctions publiques, par rapport à leur croissance anticipée.

Lutter contre l’absentéisme : entre 500 millions et 1 milliard €

La Cour des comptes a publié un rapport très complet sur les arrêts maladie dans la fonction publique23. Ce rapport permet un chiffrage et surtout un rapprochement avec le secteur privé. Les principales conclusions sont les suivantes :

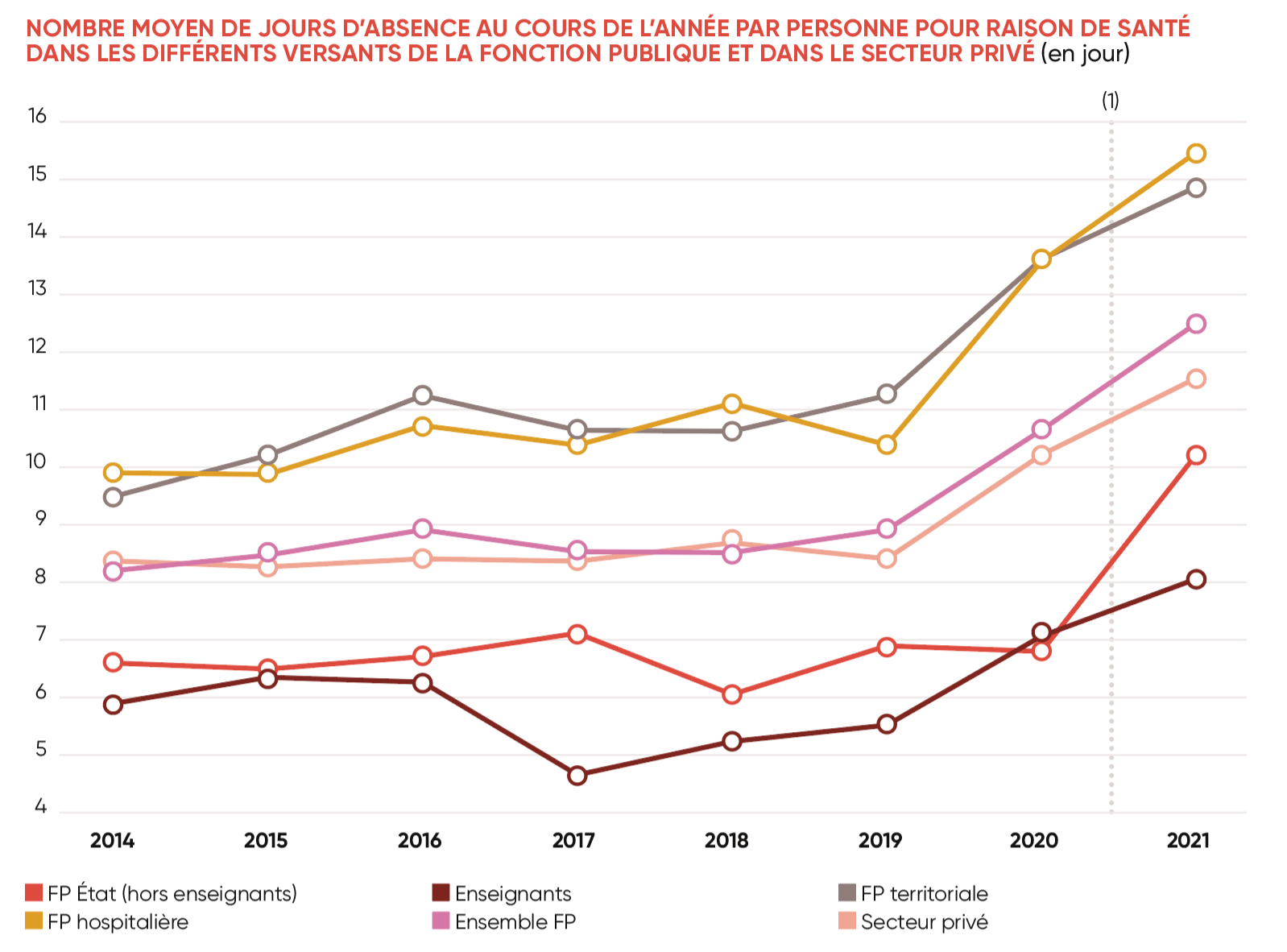

- dans l’ensemble de la fonction publique, le nombre de jours d'absence maladie a progressé de 21 % passant en moyenne par agent de 10 jours en 2014 à 12 en 2019, soit de l’ordre de 11,9 millions de jours d’arrêt supplémentaires. C’est surtout vrai dans la fonction publique territoriale et hospitalière ;

- le taux d’absentéisme pour maladie (part des salariés absents au moins un jour au cours d’une semaine pour raison de santé) est globalement plus élevé dans le secteur public que dans le secteur privé et suit une tendance à la hausse : en 2019, 5,2 % des agents publics (+ 0,3 point depuis 2016) ont été absents pour raison de santé au moins un jour au cours d’une semaine dans la fonction publique contre 4,4 % dans le secteur privé ;

- la part des agents absents au moins un jour au cours d’une semaine donnée pour raison de santé s’établit ainsi respectivement à 5,7 % et 6,7 % dans la fonction publique hospitalière (FPH) et la fonction publique territoriale (FPT) contre 3,6 % dans la fonction publique d'État (FPE).

Le niveau plus élevé des arrêts maladie dans la FPH et la FPT s’explique essentiellement par trois phénomènes : population plus âgée (FPT), féminisation élevée (FPH, FPT) et plus forte exposition au risque de pénibilité (FPH, FPT). D’autres éléments peuvent intervenir selon la Cour des comptes qui cite la satisfaction au travail (en lien avec la qualité du management et de la gestion des ressources humaines), la part des emplois contractuels, la taille de la structure, le régime d’indemnisation, mais aussi les écarts de prescription entre territoires, qu’il est difficile de chiffrer.

La Cour en conclut ce que représentent les journées non travaillées pour cause d’arrêt maladie selon deux approches : entre 241 000 et 252 000 emplois publics. Elle évalue le coût direct des journées non travaillées entre 11,1 et 11,9 milliards € selon la méthodologie retenue. Ce coût représente entre 4 et 4,3 % de la masse salariale.

Par comparaison, la Cour cite les 10,3 milliards € d’indemnités journalières (dont 7,4 milliards au titre des arrêts maladie) versés en 2017 aux 19,2 millions de salariés du privé, soit environ 1,8 % de la masse salariale. En faisant l’hypothèse que les arrêts maladie ont accéléré et en tenant compte de la couverture complémentaire obligatoire supportée par les employeurs privés et la couverture complémentaire santé collective (mutuelle) obligatoire dont ils assurent une partie du financement, la Cour estime à 3,6 % le coût de l’absentéisme dans le privé en % de la masse salariale.

Si on retient un écart entre 0,4 et 0,8 point du coût de l’absentéisme en % de la masse salariale, ramener l’absentéisme dans la fonction publique au niveau du secteur privé revient à faire une économie entre 1,3 et 2,3 milliards €.

Cette économie peut se traduire par le non-paiement d’heures supplémentaires et/ou de jours de remplacement assurés par des contractuels ou des intérimaires. La DGCL évalue par exemple à 28 % la part des agents contractuels recrutés sur emploi permanent affectés au remplacement d’un agent titulaire temporairement absent dans les collectivités locales. Soit 77 000 contractuels sur emploi permanent, ce qui représente l’équivalent d’une charge salariale de 1,8 milliard24.

Comment agir ?

Pour les collectivités, l’absentéisme a un impact direct sur les finances de la collectivité sans compter les coûts indirects : dégradation de la qualité du service rendu à l'usager, sollicitation des équipes présentes, augmentation de la charge de gestion et de suivi des absences… En 2017, la commune de Romans-sur-Isère dans la Drôme a mis en place non pas une prime de présentéisme, mais une « une prime d’intéressement à la performance collective ». La prime tient compte de l’absentéisme, mais est aussi indexée sur la satisfaction des usagers des services rendus. « Une enquête sera réalisée chaque année auprès de 800 habitants sur la qualité des services rendus, la sécurité publique, les relations à l’usager et le cadre de vie », a expliqué Marc-Antoine Gastoud, le directeur général des services de la ville.

La réforme italienne de 2008

Les collectivités ont la possibilité d’agir sur le régime indemnitaire. C’est le sens de la réforme qui a été mise en œuvre en Italie. Dans son rapport de juin 2021, la Cour des comptes se penche sur la réforme intervenue en 2008 et fait référence à une étude publiée sur le sujet25.

En 2007, un employé du secteur public italien comptabilisait en moyenne 15,1 jours de congé de maladie, soit un taux 30 % plus élevé que dans le secteur privé. Jusqu’en juin 2008, les salariés du secteur public italien étaient entièrement assurés contre les pertes de revenus dues à la maladie, avec un remplacement intégral de leur revenu salarial pendant les neuf premiers mois de maladie.

En 2008, une réforme initiée par Renato Brunetta, ministre de l’Administration publique a réduit significativement le taux de compensation salariale : il a été établi que pour chaque jour d’absence, les salariés encourront une réduction de rémunération (pour les dix premiers jours de chaque période d’absence). Plus précisément, les réductions de salaire s’appliqueront aux avantages accessoires et aux primes de productivité, qui représentent environ 10 à 20 % du salaire total d’un salarié : la réforme a donc réduit le taux de remplacement de 100 % à une fourchette de 80 à 90 %. L’étude a pu évaluer les effets de la réforme sur le nombre moyen de jours d’absence et sur la probabilité d’être absent. Il apparaît que la réforme a entraîné une réduction des absences d’environ 49 %.

Comment une réforme « à l’italienne » pourrait être mise en œuvre en France ?

Il s’agirait, à l’instar de ce qui a été fait en Italie, de baisser le taux de remplacement en cas d’absence pour maladie ordinaire, en se limitant aux arrêts maladie de moins de 3 mois. En France, le taux de primes est d’environ 24 % pour les trois versants de la fonction publique.

On pourrait donc envisager différents cas de figure :

- ne verser que 90 % des primes dès le 1er jour d’absence pour les absences inférieures ou égales à 3 mois : 200,4 millions € ;

- ne verser que 90 % du traitement brut et des primes dès le 1er jour d’absence pour les absences inférieures ou égales à 3 mois : 840,9 millions €.

Ce calcul s’entend sur le seul salaire brut, l’économie est plus importante si on calcule la 2e option sur le salaire chargé : 1 321,3 millions €.

Par ailleurs, plusieurs recommandations de la Cour des comptes méritent de compléter cette mesure, notamment :

- mettre en place un seul congé de maladie longue durée en remplacement des congés de longue durée et de longue maladie ;

- transmettre aux CPAM la totalité des données concernant les arrêts maladie dans le cadre de la déclaration sociale nominative ;

- prévoir la transmission obligatoire du volet 1 des avis d’arrêts maladie des agents publics aux CPAM à des fins d’exploitation statistique annuelle à destination des employeurs ;

- pour les arrêts maladie de courte durée, responsabiliser les gestionnaires publics dont les services connaissent des taux anormaux de congés maladie ordinaire.

Suppression de la Gipa : 267 millions €

La garantie individuelle de pouvoir d’achat (Gipa) est une prime qui a été instituée par décret26 en 2008 afin de compenser l’écart d’évolution du traitement indiciaire brut sur une période de référence de 4 ans lorsque celui-ci a eu une évolution inférieure à l’inflation. Cette garantie bénéficie actuellement aux fonctionnaires des trois versants de la fonction publique ainsi qu’aux agents contractuels définis par le décret. Elle ouvre en outre des droits pour la retraite dans le cadre de la retraite additionnelle – par capitalisation – de la fonction publique. Le dispositif de la Gipa a été reconduit annuellement et étendu progressivement pour comprendre l’ensemble des agents publics dont le traitement est égal ou inférieur au hors échelle B (indice 1071), ainsi qu’aux personnels sur emplois fonctionnels hors catégorie A.

On peut observer une augmentation très vive du coût de la Gipa entre 2018 et 2023 pour l’ensemble des administrations publiques, celle-ci passant de 6,62 millions € à près de 267 millions €.

La Gipa constitue une épée de Damoclès en matière d’évolution de la masse salariale pour le Gouvernement. Par ailleurs, sa logique purement indiciaire ne permet pas de prendre en compte l’ensemble des autres composantes salariales (indemnitaires et catégorielles) qui n’entrent pas nécessairement au sein du traitement de base. Si l’on quitte la logique par catégorie aboutissant à des plafonds de verre en haut de grille indiciaire pour une logique par filière professionnelle et cadre d’emplois comme dans la FPT par exemple, il serait cohérent de supprimer la Gipa. De plus, si des primes de présentéisme ou à la performance individuelle ou/et collective venaient à voir le jour, en remplacement des mesures catégorielles actuelles, là encore la logique de la Gipa interviendrait à rebours, ne prenant pas efficacement en compte ces évolutions dans l’appréciation de l’évolution salariale des agents.

À tout le moins, son recentrage sur les catégories aux revenus les plus faibles (C et B) serait souhaitable pour en maîtriser le coût financier qui en 2024 et en 2025 pourrait être amené à déraper. Le total des économies pourrait s’élever à 267 millions € en 2025.

| Effet de la suppression de la Gipa (en M€) | ||||||

|---|---|---|---|---|---|---|

2018* | 2019 | 2020 | 2021 | 2022 | 2023** | |

| FPE (État + EPN) | 5,72* | 4,17 | 11,34 | 20,43 | 51,58 | 140,68 |

| FPT | 0,6 | 2,3 | 2,89 | 4,73 | 33,83 | 63,46 |

| FPH | 0,3 | 3,2 | 5,08 | 8,34 | 20,21 | 62,65 |

| Total | 6,62 | 9,67 | 19,31 | 33,50 | 105,62 | 266,79 |

| Source : administration et calculs Fondation IFRAP, mai 2024. Note de lecture : *les données des collectivités locales pour 2018 sont celles livrées par la commission des finances de l’Assemblée nationale, tandis que celles de l’État pour l’ensemble de la période hors 2023 sont celles de la DGAFP. **Pour 2023 les estimations à tous les niveaux sont celles de la fiche d’impact du décret d’août 2023. | ||||||

Aligner les jours « enfant malade » du public sur le privé : 500 millions €

Pour garder un enfant malade de moins de 16 ans, le Code du Travail stipule que chaque salarié peut bénéficier de trois jours de congé exceptionnels non rémunérés, cinq jours pour un enfant de moins d’un an. Certaines conventions collectives peuvent être plus généreuses, mais ces jours restent toujours non rémunérés pour les salariés du secteur privé.

Dans la fonction publique, les autorisations spéciales d’absence (ASA) permettent à l’agent titulaire ou contractuel, à temps complet ou temps partiel, de s’absenter de son poste de travail sans utiliser ses congés annuels. Concernant le nombre de jours « enfant malade », ils sont au nombre de six par an et, ainsi, bien rémunérés.

La suppression de la rémunération des ASA pour garde d’enfant malade dans la fonction publique permettrait une convergence sur les règles en vigueur dans le privé où les congés exceptionnels accordés pour motif de garde d’enfant malade ne sont pas rémunérés, sauf exception dans quelques conventions collectives (partiellement et avec de nombreuses conditions). Cette mesure permettrait d’économiser entre 412 et 515 millions selon nos estimations.

Pour cette estimation, nous avons fait deux scénarios : le premier dans lequel la part des ASA pour garde d’enfant malade dans le total des ASA prises est de 40 % et le deuxième dans lequel cette part est de 50 %. Nous obtenons le coût total suivant ces hypothèses (en partant d’un nombre de jours d’ASA moyen de la FPT de 1,14, chiffre extrait des rapports sociaux avant Covid dans la FPT, et en appliquant la moyenne de la FPT à la FPE et la FPH). Le total des économies pourrait s’élever jusqu’à 500 millions € en 2025.

Limitation des décharges horaires des professeurs : 300 millions €

Le salaire statutaire des enseignants calculé sur la base des heures d’enseignement statutaires inclut une part non négligeable de décharges et d’heures pondérées :

- les heures pondérées sont pour les enseignants du cycle terminal, par exemple, comptées comme 1 heure d’enseignement = 1,1 heure payée et décomptée dans le service statutaire ;

- les décharges sont des aménagements de service. On en trouve des statutaires (1 heure de laboratoire par semaine, par exemple, pour les professeurs de sciences physiques ou naturelles, heure de « première chaire » pour les enseignants de première et de terminale) et des non statutaires, « créées au fil du temps sur la base de circulaires, d’instructions, de notes de service ou de simples habitudes, en l’absence de tout fondement réglementaire »27. Selon la Cour des comptes, ces dernières comptaient pour 37 % de l’ensemble des décharges en 2014.

De l’application de ces dispositifs, 4,7 et 5,5 % du service représentent des heures payées, mais non effectuées pour un équivalent en part de la masse salariale de 3,4 milliards €.

En 2013 déjà, la Cour des comptes dans son rapport. Gérer les enseignants autrement proposait de « de supprimer les décharges obsolètes ou irrégulières et de s’assurer qu’une seule et même activité ne fasse pas l’objet d’une décharge et d’une rémunération dédiée » : en d’autres termes, la Cour soulignait que certaines décharges étaient accordées à tous les titulaires d’une matière (sport, science, etc.) alors qu’un seul enseignant par niveau ou par établissement était en charge de la mission correspondant à la décharge (entretien du laboratoire, « sport scolaire volontaire », etc.). La proposition de la Fondation IFRAP est aujourd’hui de supprimer 15 à 20 % des décharges existantes pour économiser 0,3 milliard €.

| Évaluation du coût des décharges, pondérations, heures supplémentaires et primes (en % du service et en part de la masse salariale) | |||

|---|---|---|---|

Public | Privé | ||

| Heures pondérées | 2,9 % | 2,7 % | 1,8 Md € (dont CAS) |

| Décharges | 2,6 % | 2,04 % | 1,6 Md € (dont CAS) |

Baisser les dépenses d’intervention

En plus des mesures présentées ci-dessus, il sera nécessaire d’agir sur les dépenses d’intervention. Nous donnons ici quelques exemples de mesures sur lesquelles il est possible d’agir. Compte tenu de la situation budgétaire sévère que nous connaissons, c'est un réexamen complet des dépenses d'intervention que les administrations devraient livrer.

Multiplier par deux en 2025 les annulations de crédits sur l’aide publique du développement : 1,48 milliard €

En 2024, le Gouvernement a décidé une annulation de crédit exceptionnelle de 10 milliards €, dont 740 millions € sur l’aide au développement. Nous proposons de reconduire cette stratégie en doublant le montant, soit 1,5 milliard €. Cette mesure est cohérente avec la rationalisation demandée de l’action extérieure des collectivités territoriales.

Réaliser une taxation budgétaire des subventions aux associations : 1,6 milliard €

Les derniers chiffres disponibles complets font état d’un niveau de subventions publiques aux associations d’environ 23 milliards € par an28. Sur ce total, l’État en représentait pour 7,3 milliards € en 2020 et 7,4 milliards pour les collectivités territoriales. Le jaune budgétaire association 2024 rafraîchit l’estimation des sommes versées sous forme de subventions par l’État en 2022 à 8,515 milliards €29.

Nous estimons qu’il serait légitime de procéder à une taxation budgétaire de 10 % des subventions aux associations versées au niveau de l’État pour un montant de 851 millions €. Un dispositif similaire pourrait être contractualisé avec les collectivités territoriales afin d’éviter des phénomènes de compensation d’argent public. Sur ce champ, des sommes comparables voisines des 800 millions € pourraient être dégagées (en partie grâce à un recentrage beaucoup plus qu’aujourd’hui en matière de coopération décentralisée30), soit un total de 1,6 milliard €.

Nous proposons que l’exécutif réalise une taxation budgétaire de 10 % de ces financements par subventions publiques arbitrables (État/collectivités territoriales) et contractualise pour cela avec les collectivités territoriales pour que ces dernières en fassent de même. À la clé, la possibilité de dégager 1,6 milliard € d’économies.

Des économies jusqu’à 2,3 milliards seraient possibles, mais difficiles Au-delà de l’État et des collectivités locales entendues strictement, d’autres économies sur les subventions en direction des associations sont théoriquement possibles. Elles seraient de l’ordre de 2,2 milliards € en provenance des organismes sociaux et de 4,2 milliards € en provenance « d’autres organismes publics ». Ces organismes regroupent les opérateurs de l’État eux-mêmes, mais aussi des établissements publics locaux et des hôpitaux publics et à but non lucratif. Le très fort émiettement de ces structures imposerait sans doute aux tutelles un effort disproportionné par rapport au gain attendu. Reste que ces subventions sont elles aussi théoriquement taxables pour un montant de 600 millions € supplémentaires. Rappelons qu’il n’y a jamais de droit acquis à subvention pour les organismes bénéficiaires. |

Suppression partielle ou totale des aides à la pierre : entre 0,4 et 1,3 milliard €

Les aides au logement représentent en 2022 41,5 milliards €, soit 1,6 % du PIB. Les prestations sociales et avantages fiscaux en composent la majeure partie puisqu’elles représentent 49 % et 36,8 % du total de ces aides, respectivement.

Nous proposons des mesures d’économies sur les subventions d’investissement qui représentent seulement 10 % des aides au logement, uniquement sur les subventions versées aux bailleurs sociaux (« aides à la pierre »). Ces subventions budgétaires représentent environ 1,3 milliard € (400 millions € de l’État essentiellement financés via un prélèvement sur la CGLLS et 900 millions € des collectivités locales et Action logement).

Compte tenu des autres financements versés aux bailleurs sociaux : fiscalité dérogatoire, prestations sociales directement perçues en tiers payant, le total représentant un tiers des aides au logement, soit 15 milliards par an, une mise à contribution pour tout ou partie des aides à la pierre peut être envisagée. D’autant que cette subvention est marginale, rapportée à chaque logement construit. La subvention d’État est de 5 330 € par logement financé en 2022. Au total, la subvention d’État représente en 2022 2,7 % du plan de financement moyen et celles des collectivités 4,5 %31. Un accompagnement pourrait être mis en place pour les collectivités (transfert partiel de TVA sur les logements neufs) et les investisseurs privés (statut fiscal du bailleur privé).

Fermer la moitié des lignes à très faible trafic de la SNCF : 600 millions €

En 2017, le rapport Spinetta constatait que les « lignes de desserte fine du territoire » représentaient 45 % de l’exploitation et de l’entretien tout en ne transportant que 2 % des voyageurs-kilomètres. La SNCF y consacre un budget évalué à 1,7 milliard € chaque année. En plus de l’aspect financier, le rapport soulignait également qu’en termes de déplacement du nombre de passagers, il serait plus écologique de remplacer ces trains par des lignes de bus.

La Fondation IFRAP soutient la proposition déjà portée par la Cour des comptes et le rapport Spinetta de lancer un état des lieux techniques de ces lignes et de viser la fermeture de la moitié de ces lignes en 2025, ce qui permettrait de réaliser une économie annuelle de 0,6 milliard €.

Suspension du Pass’colo : 270 millions €

Il s’agit ici de suspendre le décret du 28 mars 2024 qui instaure l’aide « Pass’colo » pour une mise en vigueur à partir des vacances de printemps 2024. La proposition de la Fondation IFRAP est de suspendre cette aide après l’été 2024, période pour laquelle le dispositif a déjà pu être préparé par les acteurs locaux du secteur, et ce, pour toute l’année 2025. L’économie attendue serait de 270 millions € par an.

Suspension du Pass’Sport : 85 millions €

Le Pass’sport, créé en 2021, est une allocation de l’État de 50 € par personne, versée à la rentrée scolaire, qui doit permettre de financer une inscription dans une association sportive de son choix pour les bénéficiaires de l’allocation de rentrée scolaire de 6 à 17 ans, pour les bénéficiaires de l’allocation d’éducation de l’enfant handicapé de 6 à 19 ans, pour les bénéficiaires de l’allocation aux adultes handicapées de 16 à 30 ans et pour les étudiants de moins de 29 ans bénéficiant d’une bourse sur critères sociaux ou d’une aide du Crous.

En 2021, sur les 100 millions de crédits alloués au Pass’Sport, seulement 45,8 millions ont été consommés, une sous-exécution chronique qui persiste selon le Sénat avec un taux de recours de 18,3 %. En 2024, le budget du Pass’Sport a été revu à la baisse et est de 85 millions € (contre 100 millions l’année précédente).

La Fondation propose de suspendre le Pass’Sport pour l’année 2025 pour une économie de 85 millions, voire de réfléchir à la suppression pure et simple de cette allocation peu connue et peu utilisée.

Recentrage du Pass Culture : 140 millions €

Il s’agit ici de recentrer le Pass culture accessible aux jeunes de 15, 16, 17 et 18 ans pour un montant allant de 20 à 300 €. Aujourd’hui, ces crédits permettent aux jeunes de financer des billets pour des concerts, expositions, théâtres, et musées, l’achat de biens culturels (livres, vinyles, etc.), mais également l’achat de biens numériques (ebooks, abonnement à des plateformes de streaming vidéo ou musical).

En début d’année, 83 % de la hausse budgétaire 2024 du ministère de la Culture a été supprimée (201 millions €). Pourtant, le budget associé au Pass Culture (et sa hausse) a été préservé. La proposition de la Fondation IFRAP est d’étendre l’effort budgétaire demandé au ministère de la Culture au Pass Culture en visant une baisse de 50 % de cette dépense. Alors que le budget du dispositif en année pleine monte à 273 millions €, la proposition de la Fondation IFRAP est de diviser cette dépense par deux. Cela soit :

- en réduisant le montant total de l’aide de moitié comme effectué outre-Rhin. En effet, le dispositif équivalent instauré en 2023 en Allemagne, le KulturPass et destiné aux jeunes de 18 ans a vu montant réduit de 200 € à 100 € dès 2024.

- en recentrant l’éligibilité des crédits sur les secteurs culturels « classiques », c’est-à-dire sur les billetteries, les disquaires et les librairies et en excluant le secteur numérique.

L’économie attendue serait de 140 millions € par an.

Baisser les subventions aux FRAC : 2 millions

Les Frac, ces 23 fonds régionaux d’art contemporain créés il y a tout juste 40 ans, amoncellent 57 000 œuvres dont 30 000 acquissent sur la dernière décennie (d’ailleurs 22 000 œuvres, soit 40 % de l’ensemble, sont comptabilisées par le seul Frac Centre-Val de Loire) et achetées grâce aux subventions des régions et de l’État (35 millions € en 2019, soit 82 % du budget total des Frac et en hausse de près de 20 millions € depuis 2014).

Pour la Fondation IFRAP, alors que la France en compte déjà au moins une cinquantaine, entièrement dédiées à l’art contemporain, sans compter les lieux d’expositions temporaires, la question de la muséification de 23 Frac régionaux se pose alors que ces derniers ne parviennent à réunir que 1,9 million de visiteurs annuels (soit en moyenne, moins de 7 000 visiteurs par mois chacun). D’autant plus qu’à force d’accumuler des œuvres sans vendre, elles sont en train de se construire des super-réserves.

Initialement, la proposition de la Fondation était de cesser toute subvention aux Frac, pour une économie de 35 millions €, et que leur budget soit assuré par la vente annuelle de 10 % des collections et le mécénat privé. Pour entamer cette transition, la Fondation propose de réduire de 5 % les subventions accordées aux Frac pour l’année 2025, soit une économie de 2 millions €. Si ce rythme de baisse des subventions était maintenu dans le temps, cela donnera 15 à 17 ans pour assurer la transition des Frac d’un financement à 92 % public à un financement 100 % privé.

Les réformes structurelles à préparer dès 2025

| horizon 2035 (en milliards €) | |

|---|---|

Estimation | |

| Absentéisme | -2 |

| Assurance chômage | -1 |

| Indemnisation chômage | 0 |

| Éducation | -7 |

| Hôpital public | -5 |

| Sureffectif public FPE | -4 |

| Décentralisation | -25 |

| Plafond ASU Smic | -4 |

| Train de vie État/élus | -0,5 |

| Retraite à 66 ans | -5 |

| Économies | -53,5 |

| Investissement Sécurité/régalien | 15 |

| Balance | -38,5 |

Plafonner le cumul des aides à 100 % d’ici 2027

Il s’agit ici de garantir que le cumul des aides sociales ne dépasse pas les revenus issus du travail. Un premier objectif est de fixer ce plafond à 100 % du Smic mais sur le plus long terme, il faudra abaisser de plafond à 90 % du Smic, voire 80 %. En parallèle de l’instauration de ce plafond, l’idée serait d’augmenter le quotient familial jusqu’à 3 000 € par enfant pour assurer la politique familiale.

Continuer à réformer les retraites

La dernière réforme des retraites ne sera pas suffisante pour redresser les comptes du système de retraite qui ne tient que grâce à 71 milliards de subventions qui abondent les cotisations et taxes affectées à notre système par répartition. Pour l’essentiel, ces subventions financent le déficit des régimes des agents publics et les mécanismes de solidarité, mécanismes qui ont été renforcés avec la dernière réforme (carrières longues, départs anticipés, etc.) Il faudra donc réformer le dernier régime spécial qui n’a pas été fermé à savoir celui des fonctionnaires, revoir les dispositifs de solidarité et leur place dans le système de retraite, mettre en place des règles de pilotage du système de retraites pour se rapprocher de l’équilibre, favoriser l’introduction d’une part de capitalisation dans le système de retraite.

Sauver notre système éducatif

Tous les voyants sont au rouge et jamais la gestion de l’Éducation nationale n’aura été autant critiquée mais, à part des plans de revalorisations salariales (avec contreparties ou pas), des annonces de plan de recrutements qui ne parviennent pas à aboutir, des modifications des examens ou des programmes, aucune réforme de fond n’est jamais proposée. Il faudra lancer une vaste réflexion pour réformer notre système éducatif en préparant une refonte du statut d’enseignant tout en renforçant la sécurité des enseignants en luttant contre les violences à l’école. La proposition de la Fondation IFRAP, c’est de décentraliser pour redonner de la flexibilité au système : cela suppose une plus grande autonomie des établissements et de supprimer la règle du 80/20.

Plus de performance pour notre système de santé

En matière de dépenses de santé, notre pays figure parmi les pays qui dépensent le plus. Mais ses performances ne sont pas à la hauteur de ces dépenses, qu’il s’agisse de l’accès ou de la qualité des soins. La Fondation IFRAP propose de libérer l’hôpital public de son carcan et de rééquilibrer les flux entre médecine de ville et hôpital. Pour réformer l’hôpital : revoir le statut des hôpitaux publics pour les transformer en établissements de santé privés d’intérêt collectif (Espic), fin du statut dans la fonction publique hospitalière pour permettre une meilleure valorisation des carrières, droit d’option au personnel en place. Et pour lutter contre les déserts médicaux, une piste serait d’alléger la fiscalité sur les professions libérales pour inciter à poursuivre leur activité. En complément, il faut poursuivre les efforts de lutte contre l’absentéisme en revoyant le régime d’Assurance-maladie des fonctionnaires pour s’aligner sur le mode fonctionnement en vigueur dans le privé (jours de carence, contrôle des arrêts maladie par les CPAM).

Revoir les missions publiques

Le besoin de gestion locale des Français qui s’exprime régulièrement intervient alors que les réformes successives ont créé une organisation territoriale et une répartition des compétences trop complexe qui se caractérise par un empilement de structures. Il est plus que temps de clarifier le « qui fait quoi » avec des missions claires pour l’État, les régions et les communes en ne retombant pas, comme le demandent les élus locaux, sur la clause générale de compétence qui permet que tous fassent un peu de tout (et au final, surtout mal). La Fondation IFRAP propose de lancer un acte II des contrats de « Cahors » pour reprendre la contractualisation entre l’État et les collectivités : ces contrats permettront d’encourager les économies en publiant des indicateurs de dépenses des bons gestionnaires, de favoriser la fusion de communes, en dessous de 500 habitants, d’accélérer sur le compte financier unique et les agences comptables locales. Il faut aussi revoir les missions, en commençant par les départements et leur action sociale, et instaurer au niveau constitutionnel un principe de subsidiarité pour limiter les compétences partagées.

Conclusion

Il reste encore trois ans jusqu’en 2027. Trois ans pour quoi faire ? Pour l’immobilisme ou pour avancer et stopper le déclassement de la France ? Au-delà de l’atmosphère chaotique que nous subissons, posons-nous la question essentielle : qu’est-il urgent de faire pour la France ? Quel est le cap ? Quels sont les bons objectifs à atteindre d’ici 2027 pour renouer avec une France qui crée de la richesse (et donc du pouvoir d’achat) et rassure ses citoyens ?

Objectif n°1 : augmenter le taux d’emploi de la France à plus de 70 %

À 68,1 %, le taux d’emploi des 15-64 ans la France est en dessous de la moyenne de la zone euro, dont le taux d’emploi est de presque 70 %. L’Allemagne est à 77 %, les Pays-Bas à 81 %. Pour augmenter ce taux d’emploi, le travail plutôt que l’aide sociale, dans tous les cas de figure, doit être le fil rouge des réformes. Si notre taux d’emploi était au niveau de l’Allemagne (surtout pour les seniors), notre richesse nationale gagnerait 2 à 3 points. Or, on l’entend assez peu dans le débat public mais le pouvoir d’achat des

Objectif n°2 : augmenter la part de l’industrie manufacturière française dans la richesse nationale

Avec 10 % d’industrie manufacturière dans la richesse nationale, la France et à la traîne en Europe. L’Allemagne est à 19 %, l’Italie à 15 %, l’Espagne et le Portugal à 12 %. Bien entendu, il serait impossible d’atteindre 15 % d’industrie manufacturière dans le PIB d’ici 2027, mais se donner cet objectif permettait de réfléchir sérieusement à alléger les boulets fiscaux, sociaux et normatifs qui pèsent sur notre industrie.

Objectif n°3 : baisser de 50 milliards le déficit commercial de la France

En 2019, le déficit commercial de la France était en dessous des 60 milliards. En 2022, record historique, il était de 163 milliards. En 2023, il s’est réduit pour atteindre 99,6 milliards environ. Les importations ont atteint 731 milliards d’euros pour 607,3 milliards d’euros d’exportations. La France ne peut pas continuer à enchaîner les déficits commerciaux abyssaux. D’autant plus qu’au niveau de l’Union européenne, le solde est excédentaire en 2023 de +37,9 milliards d’euros et jusqu’à +223 milliards d’euros d’excédents en Allemagne !

Objectif n°4 : faire monter la part marchande de notre richesse nationale à 74 %

Dans notre PIB, la part de richesse privée (c’est-à-dire marchande) est trop faible par rapport à la moyenne européenne. Nous sommes à 69,6 % quand la moyenne est de 74 %. Notre richesse non marchande (c’est-à-dire plutôt le secteur public) en regard, est lui plus fort à 30 % quand la moyenne européenne est à 23 %. C’est un problème car c’est la valeur ajoutée marchande qui finance, par les prélèvements obligatoires, le secteur non marchand. Ainsi, remonter la part de valeur ajoutée marchande dans la richesse nationale passe par la baisse de la surfiscalité honorée par les entreprises françaises.

Objectif n°5 : faire baisser le poids des normes

Le chiffrage qui fait consensus au niveau national, c’est que les normes appliquées en France coûtent 100 milliards d’euros par an dont 84 milliards pour nos entreprises. C’est plus que la recette d’impôt sur les sociétés et cela revient à une sorte d’imposition cachée. Pour faire baisser le poids de ces normes, il faut les évaluer et les traquer en permanence avec un organe dédié de type CNEN, Conseil national de l’évaluation des normes, qui n’évalue pour l’instant que les normes pesant sur les collectivités locales. Ce CNEN devrait être étendu aux entreprises et aux ménages.

Objectif n°6 : lancer l’acte 3 de la décentralisation

Ce dernier se fait toujours attendre depuis près de 20 ans après l’acte 2. Trois secteurs seraient rapprochés du citoyen : l’éducation et l’enseignement supérieur, la culture et la santé…. Tandis que la politique de protection sociale pourrait être recentralisée, l’État en étant déjà l’arbitre principal.

Le maître-mot devrait être « simplifier » afin de lutter contre les doublons administratifs et les enchevêtrements de compétences, notamment via la mise en place du conseiller territorial (en lieu et place du conseiller départemental et régional) ou encore via la promotion de la commune-communauté.

Objectif n°7 : baisser les prélèvements obligatoires de 48 % à 45 %

La France a le triste record du poids de la fiscalité en Europe. Nous sommes à 48 % de taux de prélèvements obligatoires alors que la moyenne de la zone euro est à 42 %. Cet écart vient surtout des 5 points de PIB de fiscalité sur la production des entreprises en plus. Écart qui est responsable du manque de compétitivité de nos entreprises. Rattraper, d’ici 2027, la moitié de cette surtaxation doit constituer une priorité.

Objectif n°8 : baisser la dépense publique de 57 % à 53 %

On le sait, la France est championne des dépenses publiques par rapport au PIB en Europe. Nous sommes à 57 % quand nos partenaires sont à 49,4 % en moyenne. L’Allemagne à 48,6 % et les Pays-Bas à 43 %… Le gouvernement devrait absolument adopter, au-delà de la trajectoire qui sera transmise à Bruxelles en septembre, un plan de baisse des dépenses publiques sur trois ans afin de rendre sa crédibilité budgétaire à la France.

Objectif n°9 : repasser en dessous des 75 milliards de déficit par an

Pour faire baisser la dette dans le PIB, il faut faire baisser le déficit public. Nous sommes lanterne rouge de la zone euro en 2024, avec un déficit public qui s’annonce encore au-dessus des 5 % du PIB et des 150 milliards d’euros. L’objectif doit être de baisser à 75 milliards de déficit et de ne s’endetter que pour payer la charge de la dette (soit viser l’équilibre primaire). Baisser le déficit permettrait aussi de freiner l’augmentation de la charge de la dette annuelle qui est prévue à plus de 70 ou 80 milliards en 2027.

Objectif n°10 : repasser en dessous des 100 % de PIB de dette publique