Face à la situation catastrophique des finances publiques, le Gouvernement prépare des hausses d’impôts, sur le patrimoine : imposition exceptionnelle sur les hauts revenus, imposition minimum à 25 %, surtaxe à l'IS pour les grandes entreprises…

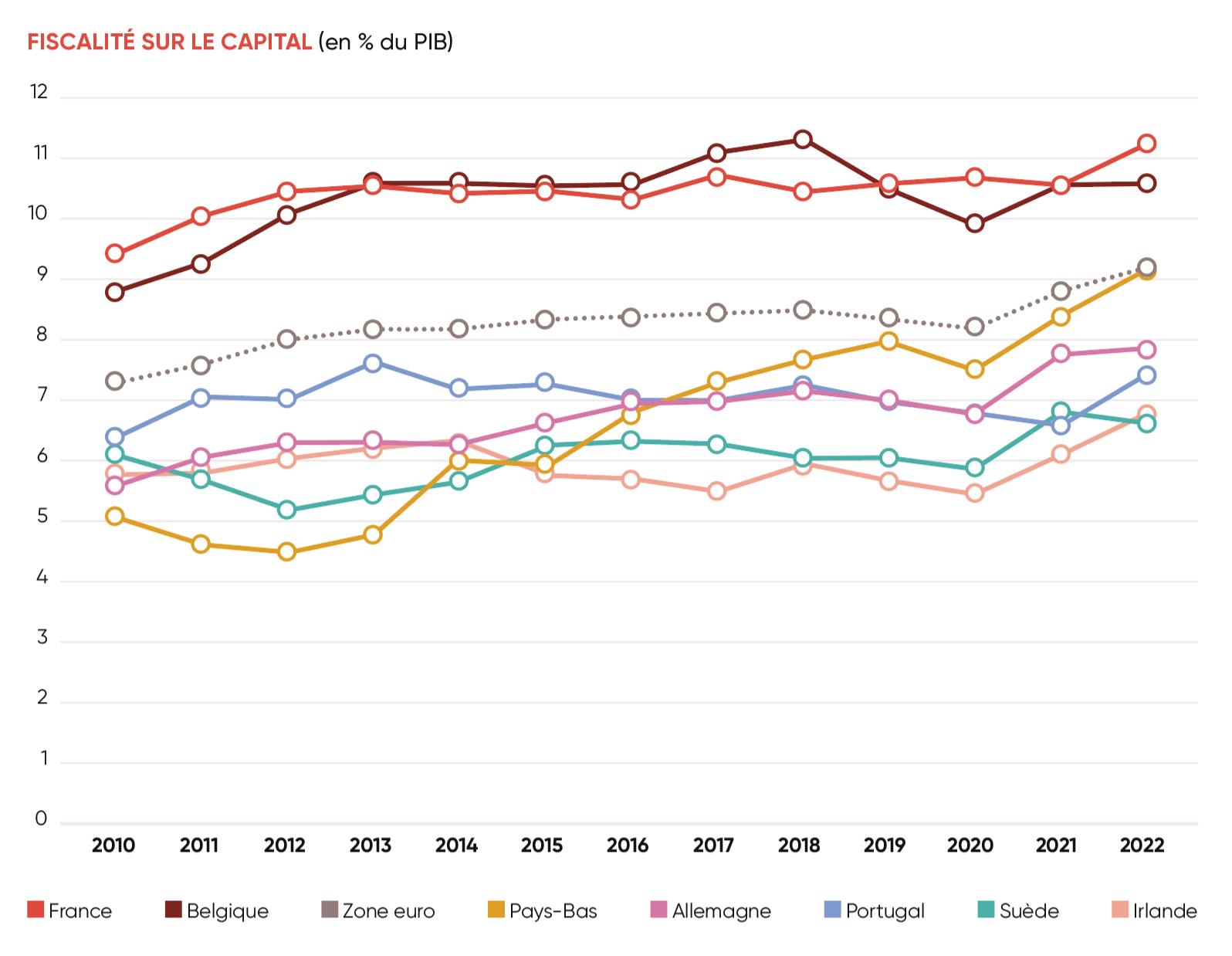

Cette étude sur la fiscalité du capital montre pourtant, qu’avec 296 milliards € en 2022 de fiscalité sur le capital et ses revenus, la France acquitte des prélèvements nettement plus élevés que la Zone euro. Cette fiscalité équivaut déjà à 11,2 % du PIB et représente le quart de l’ensemble des prélèvements obligatoires. Dans le reste de la Zone euro, cette fiscalité ne représente que 8,7 % du PIB. Un écart qui représente 66 milliards € de prélèvements supplémentaires acquittés en France par rapport à nos principaux partenaires européens.

Les prélèvements sur le capital et ses revenus ont progressé de 1,8 point de PIB entre 2010 et 2022, malgré la mise en place du PFU, la transformation de l’ISF en IFI et la quasi-suppression de la taxe d’habitation. Et ce sont les ménages à 37 % et les entreprises à 47 % qui en acquittent l’essentiel, le reste étant supporté par les indépendants.

La plus grosse partie de la hausse des prélèvements obligatoires a touché les entreprises : + 1,2 % point de PIB, surtout observée sur la période récente (2017-2022). Malgré les baisses de CVAE et de CFE, les impôts de production continuent de progresser atteignant 126 milliards € en 2022, soit 47 % de la fiscalité portant sur le capital et ses revenus pour les entreprises.

Concernant les ménages, la plus grande partie de la hausse concerne la fin du quinquennat Sarkozy et le quinquennat Hollande (2010-2016, + 0,8 point de PIB). On note néanmoins une légère hausse durant le premier quinquennat Macron, malgré des mesures qui auraient dû les alléger (mise en place du PFU, remplacement de l’ISF par l’IFI).

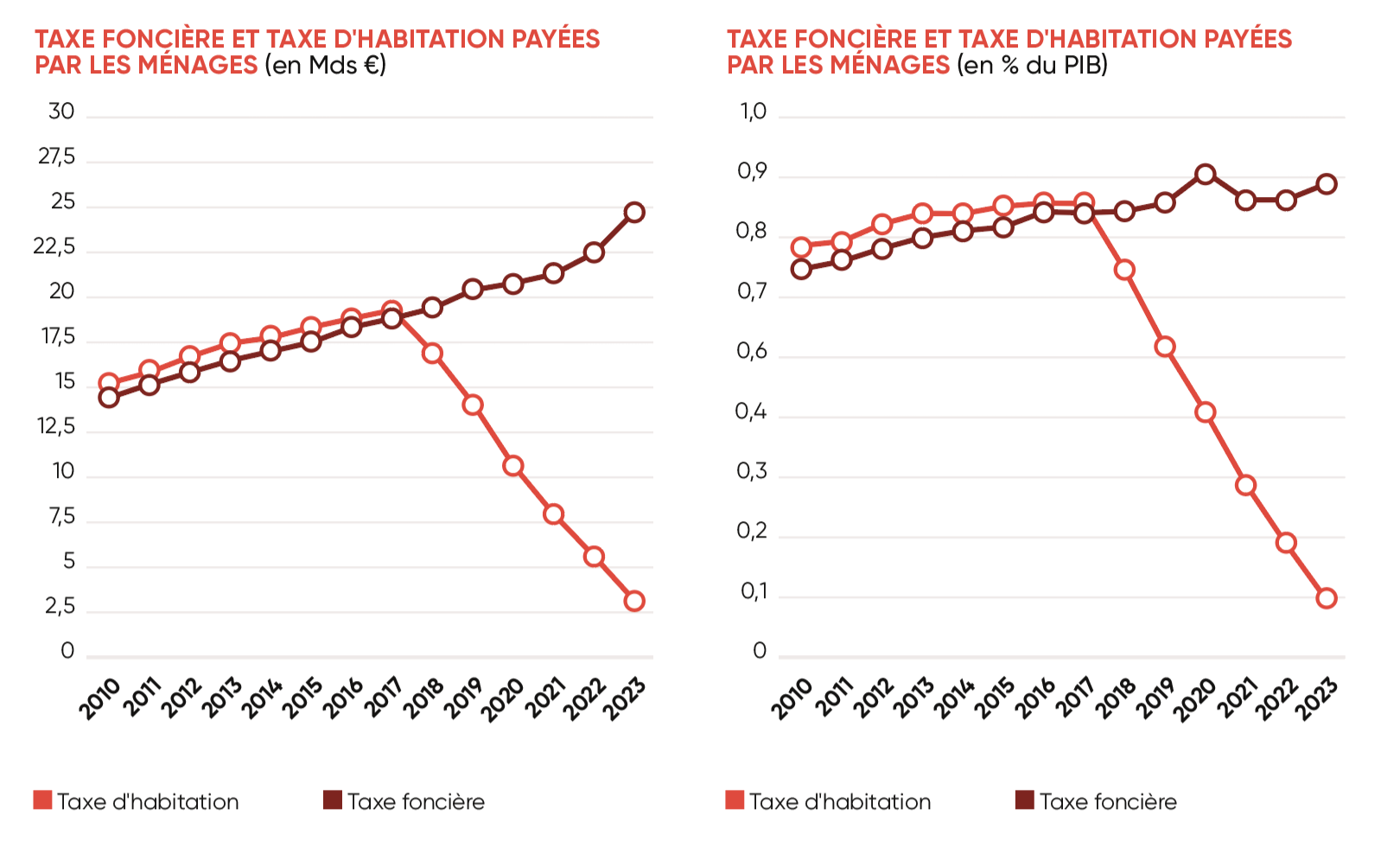

En 2022, plus de la moitié de la fiscalité sur le capital et ses revenus acquittée par les ménages est constituée par trois impôts : la taxe foncière (22,5 milliards €), la CSG sur les revenus du capital (18,9 milliards €) et les droits de mutation à titre gratuit (18,5 milliards €). Le poids des prélèvements sur le capital immobilier a fortement progressé à cause de l'envolée de la taxe foncière (+ 66 % entre 2010 et 2023).

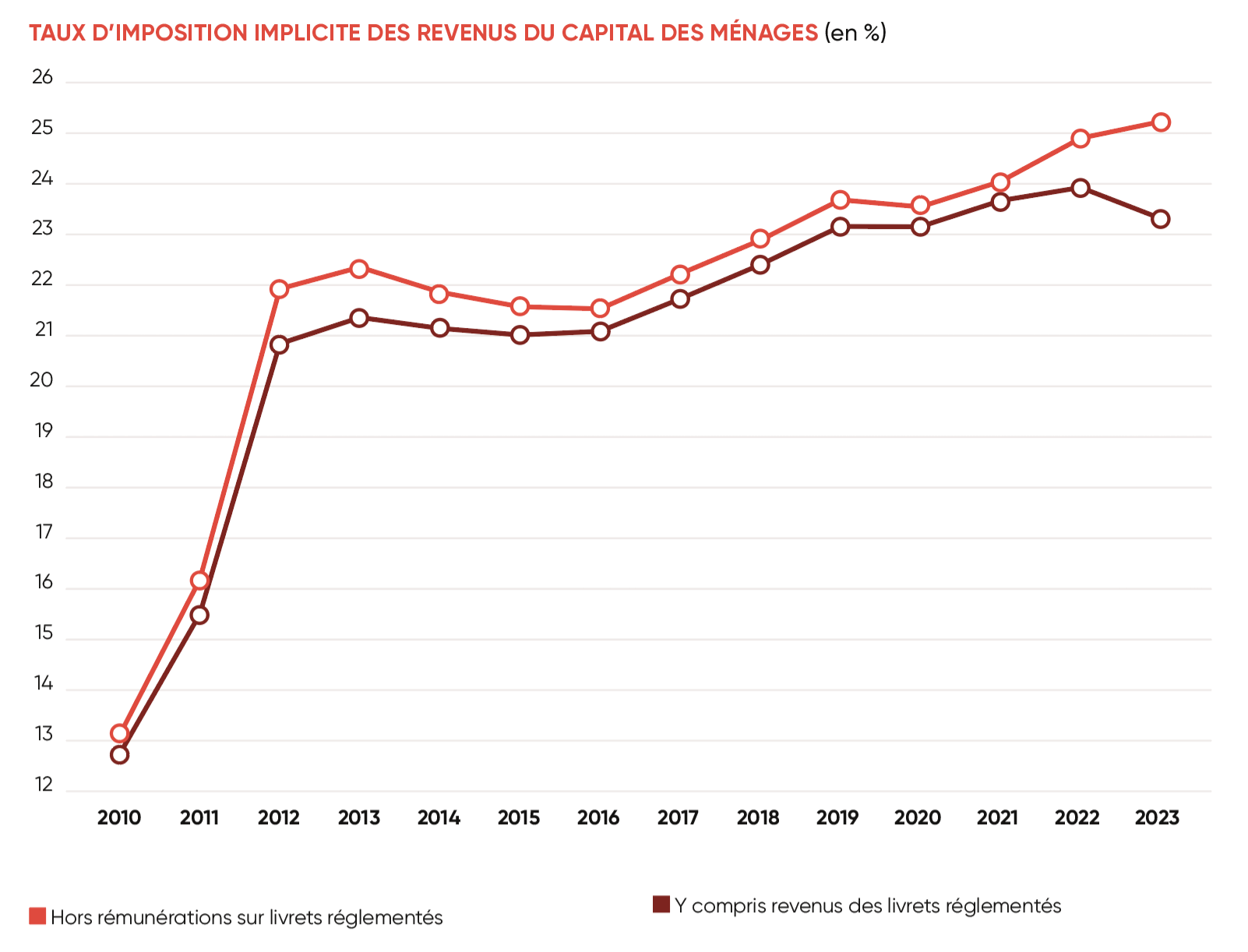

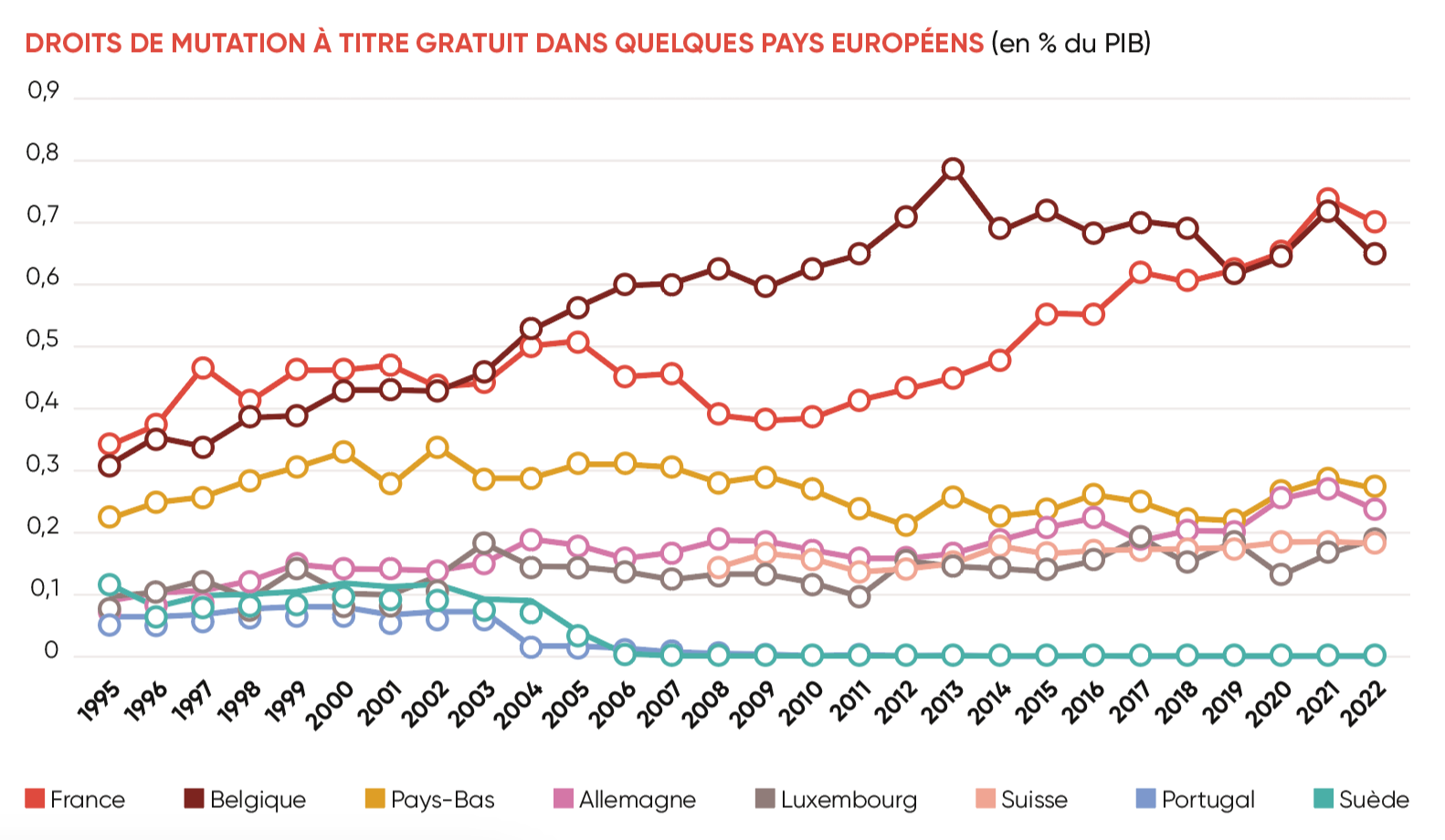

La taxation implicite des revenus du capital est passée de 12,7 % en 2010 à 23,3 % en 2023. En retirant les revenus des livrets réglementés exemptés d'impôts, le taux d’imposition atteint même 25,2 %. Enfin, sur les successions, les droits représentent 0,7 % du PIB en France alors que nos principaux partenaires sont plutôt autour de 0,2 %, la Suède et le Portugal étant à 0. L'alourdissement de la fiscalité du patrimoine en préparation représente de 8 à 12 milliards € supplémentaires. La Fondation IFRAP estime que le Gouvernement doit s'engager pour un retour rapide vers une convergence avec la Zone euro au risque sinon de faire fuir nos entrepreneurs et détaille une série de propositions.

I. La fiscalité sur le capital, de quoi parle-t-on ?

Les données sur la taxation du capital sont fournies, au niveau européen, par la publication « Taxation Trends in the European Union » de la Commission européenne. Les données sur les prélèvements sur le capital sont désagrégées en quatre catégories de prélèvements sur les revenus du capital :

- des ménages ;

- des indépendants2 et ;

- des entreprises ;

- des prélèvements sur le stock de capital.

On retrouve également dans les National Tax Lists, cette même catégorisation des prélèvements sur le capital. Les données les plus récentes portent sur l’année 2022.

La rubrique « Prélèvements sur le stock de capital » est problématique à plus d’un titre. D’une part, parce qu’à l’exception des droits de mutation à titre gratuit, on n’acquitte pas ses impôts sur le capital avec une partie de son capital, mais avec ses revenus. Le titre de cette catégorie est donc un peu trompeur. D’autre part, il n’y a pas d’affectation des prélèvements portant sur le stock de capital aux différentes catégories d’agents comme pour les prélèvements sur les revenus. Il convient donc de procéder à cette réallocation.

Les prélèvements sur le capital en France

En France, en 2022, les prélèvements sur le capital atteignaient 291 milliards €, soit 11 % du PIB. Un peu plus d’un tiers des prélèvements sur le capital entre la catégorie « Prélèvements sur le stock de capital », qui n’est donc pas directement affectée à des agents spécifiés. Les prélèvements qui entrent dans cette catégorie sont très hétérogènes. Il s’agit notamment des impôts de production (dont la taxe foncière), des droits de mutation (à titre onéreux) qui sont considérés comme des impôts sur les produits, des autres impôts courants (qui comprennent la taxe d’habitation et l’IFI) ou des « impôts en capital » (qui sont en fait les droits de mutation à titre gratuit).

La comptabilité nationale classe ces différents types de prélèvements entre plusieurs opérations de répartition : impôts sur les produits, les importations et la production (D2), impôts courants sur le revenu et le patrimoine et autres impôts courants (D5), impôts en capital (D91) et cotisations sociales (D61). L’imposition du capital et de ses revenus couvre l’ensemble de ces catégories puisque les cotisations sociales payées par les indépendants sont considérées comme un prélèvement sur le capital (les bénéfices des indépendants étant assimilés à des gains en capital en comptabilité nationale).

Avant le reclassement de la catégorie « Prélèvements sur le stock de capital » qui pèse 4,1 % du PIB en 2022, le poids des prélèvements sur le capital est de 1,8 % du PIB pour les ménages, de 1,9 % du PIB pour les indépendants et de 3,3 % de PIB pour les entreprises.

Nous procédons à la réaffectation entre ménages et entreprises des prélèvements qui rentrent dans la rubrique « Prélèvements sur le stock de capital ».

| Prélèvements sur le capital en 2022 en France par catégories d’agents et d’impôts (en Mds €) | ||||

|---|---|---|---|---|

| Ménages | Indépendants | Entreprises | Ensemble | |

| Impôts sur les produits (D214) | 12,5 | 0 | 11,6 | 24,1 |

| Impôts de production (D29) | 22 | 0 | 36,8 | 58,8 |

| Impôts courants sur le revenu et le patrimoine (D51) | 46,6 | 22,7 | 87,8 | 157,1 |

| Autres impôts courants (D59) | 5,9 | 0 | 0,1 | 6 |

| Impôts en capital (D91) | 18,6 | 0 | 0 | 18,6 |

| Cotisations sociales (D61) | 0 | 26,8 | 0 | 26,8 |

| Ensemble des prélèvements | 105,7 | 49,5 | 136,3 | 291,4 |

| Source : Taxation Trends in the European Union et National Tax Lists, calculs de l’auteur pour réaffecter les prélèvements sur le stock de capital aux différents agents. | ||||

| Prélèvements sur le capital en 2022 en France par catégories d’agents et d’impôts (en points de PIB) | ||||

|---|---|---|---|---|

| Ménages | Indépendants | Entreprises | Ensemble | |

| Impôts sur les produits (D214) | 0,5 | 0 | 0,4 | 0,9 |

| Impôts de production (D29) | 0,8 | 0 | 1,4 | 2,2 |

| Impôts courants sur le revenu et le patrimoine (D51) | 1,8 | 0,9 | 3,3 | 6 |

| Autres impôts courants (D59) | 0,2 | 0 | 0 | 0,2 |

| Impôts en capital (D91) | 0,7 | 0 | 0 | 0,7 |

| Cotisations sociales (D61) | 0 | 1 | 0 | 1 |

| Ensemble des prélèvements | 4 | 1,9 | 5,2 | 11 |

Après reclassement de la catégorie « Prélèvements sur le stock de capital », le poids des prélèvements sur le capital est de 4 % du PIB pour les ménages, de 1,9 % du PIB pour les indépendants et de 5,2 % du PIB pour les entreprises (voir tableau ci-dessus). Le poids des prélèvements obligatoires sur le capital et ses revenus a augmenté depuis 2010, passant de 9,3 % du PIB en 2010 à 11 % du PIB en 2022, soit un supplément de plus de 45 milliards € de 2022.

II. Benchmarking au niveau européen

La France présente en 2022 le niveau de fiscalité sur le capital le plus élevé de la zone euro. Cela n’est pas spécifique à l’imposition du capital, puisque la France présente également le niveau de prélèvements obligatoires global le plus élevé de la zone euro. Cependant, les prélèvements sur le capital ont des conséquences négatives sur l’attractivité et la compétitivité du pays, mais également sur l’épargne et le financement de l’économie (investissement), donc sur la croissance future. Par ailleurs, le capital, financier notamment, est facilement mobile et la hausse des prélèvements sur la fiscalité du capital et ses revenus peut aboutir à des expatriations fiscales ou la fuite de talents et d’entrepreneurs.

En 2022, la différence de 2,5 % de PIB des prélèvements sur le capital en France (11,2 % du PIB) relativement au reste de la zone euro (8,7 % du PIB) représente un supplément d’imposition du capital de 67 milliards €.

| Fiscalité du capital en France et dans la zone euro hors France (en % du PIB) | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| 2011 | 2017 | 2022 | |||||||

| FR | ZE hors FR | Écart | FR | ZE hors FR | Écart | FR | ZE hors FR | Écart | |

| Fiscalité sur le capital | 10 | 6,9 | 3,2 | 10,7 | 7,8 | 2,9 | 11,2 | 8,7 | 2,5 |

| Fiscalité sur les revenus du capital des ménages | 1,3 | 0,6 | 0,7 | 1,4 | 0,7 | 0,7 | 1,8 | 0,8 | 1 |

| Fiscalité sur les revenus des indépendants | 2,0 | 2,1 | -0,2 | 1,8 | 2,3 | -0,5 | 1,8 | 2,4 | -0,6 |

| Fiscalité sur les revenus du capital des entreprises | 2,8 | 2,4 | 0,4 | 3,1 | 2,7 | 0,3 | 3,4 | 3,4 | 0 |

| Fiscalité sur le stock de capital | 4,0 | 1,8 | 2,2 | 4,5 | 2,1 | 2,3 | 4,2 | 2,1 | 2,1 |

Il est difficile de procéder à la réaffectation des prélèvements sur le stock de capital aux différents agents, comme nous l’avons fait pour la France, car nous ne disposons pas toujours de l’ensemble des informations nécessaires pour procéder à cette réaffectation dans les différents pays étudiés.

L’écart est principalement causé par la fiscalité sur les revenus du capital des ménages et par la fiscalité sur le stock de capital (dont environ la moitié est acquittée par les ménages). L’écart avec le reste de la zone euro sur la fiscalité des revenus du capital des entreprises est nul en 2022 tandis que les prélèvements sur les revenus des indépendants sont moins élevés en France3.

III. Évolution des prélèvements sur le capital depuis 2010

| Évolutions des prélèvements sur le capital et ses revenus depuis 2010 (en points de PIB) | |||

|---|---|---|---|

| 2010-2022 | 2010-2016 | 2017-2022 | |

| Ménages | + 0,9 | + 0,8 | + 0,1 |

| Indépendants | - 0,3 | - 0,3 | 0 |

| Entreprises | + 1,2 | + 0,4 | + 0,8 |

| Ensemble des agents | + 1,8 | + 0,8 | + 0,9 |

La plus grosse partie de la hausse des prélèvements obligatoires sur le capital a touché les entreprises. On relève une augmentation pour les entreprises, plus importante sur la période récente (2016-2022, 1er quinquennat Macron, + 0,8 point de PIB) que sur la période couvrant la fin du quinquennat Sarkozy et le quinquennat Hollande (2010-2016, + 0,4 point de PIB). Après une baisse des prélèvements sur les revenus des indépendants entre 2010 et 2016 (- 0,3 point de PIB), on note une stagnation des prélèvements obligatoires sur les revenus des indépendants depuis. Concernant les ménages, la plus grande partie de la hausse concerne la période couvrant la fin du quinquennat Sarkozy et le quinquennat Hollande (2010-2016, + 0,8 point de PIB). On note néanmoins une légère hausse durant le premier quinquennat Macron, malgré des mesures qui auraient dû les alléger (mise en place du PFU, remplacement de l’ISF par l’IFI).

Au global, les prélèvements obligatoires sur le capital et ses revenus ont progressé de 46 milliards € depuis 2010. La hausse a d’abord principalement touché les ménages de 2010 à 2016 (+20 milliards € sur les 22 milliards de hausses). Les entreprises ont vu les prélèvements sur le capital et ses revenus progresser de 32 milliards € de 2010 à 2022. La hausse a été deux fois plus importante depuis 2017 que de 2010 à 2016 (+ 24 milliards € de 2017 à 2022 contre + 10 milliards € de 2010 à 2016).

| Évolutions des prélèvements sur le capital et ses revenus depuis 2010 (en Mds € de 2022) | |||

|---|---|---|---|

| 2010-2022 | 2010-2016 | 2017-2022 | |

| Ménages | + 23,6 | + 20,4 | + 3,2 |

| Indépendants | - 9,1 | - 8,4 | - 0,7 |

| Entreprises | + 31,8 | + 10,2 | + 21,6 |

| Ensemble des agents | + 46,3 | + 22,1 | + 24,1 |

IV. Quels sont les prélèvements qui ont le plus progressé ?

En 2022, plus de 50 % de la fiscalité sur le capital et ses revenus acquittée par les ménages est constituée par trois impôts : la taxe foncière (22,5 milliards €, 21 %), la CSG sur les revenus du capital (18,9 milliards €, 18 %) et les droits de mutation à titre gratuit (18,5 milliards €, 17 % du total).

Pour les entreprises, 55 % de l’imposition de la fiscalité du capital était constituée par l’impôt sur les sociétés tandis que la taxe foncière acquittée par les entreprises représentait 11 %. Malgré les baisses de CVAE et de CFE, les impôts de production (portant sur le capital) atteignent 36,8 milliards d’euros en 2022, soit 27 % de la fiscalité portant sur le capital et ses revenus pour les entreprises (taxe foncière, TASCOM, IFER, CFE, CVAE part capital…).

Malgré la quasi-disparition de la taxe d’habitation, les prélèvements sur le capital immobilier des ménages n’ont pas connu une baisse équivalente, car le poids de la taxe foncière a progressé (y compris en 2023 et très certainement en 2024).

V. Focus sur les prélèvements sur le capital et ses revenus pour les ménages

La dynamique des revenus du capital reçus par les ménages

Les revenus du patrimoine reçus par les ménages englobent d’une part les revenus de la propriété, à savoir les intérêts reçus sur les dépôts, les dividendes et les autres revenus d’investissement (assurance-vie principalement). D’autre part, les revenus du patrimoine intègrent aussi l’excédent brut d’exploitation (EBE) des particuliers propriétaires de leur logement. Ce revenu correspond aux loyers perçus par les propriétaires, qu’ils soient réels (propriétaires bailleurs) ou imputés (les loyers perçus s’ils mettaient en location leurs biens), corrigés des consommations intermédiaires et des impôts nets de subvention (la taxe foncière principalement). En utilisant les données du Compte satellite du logement du ministère du Logement, nous redressons la série des loyers des ménages en enlevant les loyers imputés (ou loyers fictifs des ménages propriétaires) qui ne sont pas imposés.

| Taux d'imposition implicite des revenus du capital des ménages | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | |

| Intérêts (D41) | 20,7 | 25,2 | 23,9 | 19,8 | 16 | 16,3 | 14,8 | 14,1 | 14,4 | 14,3 | 12,1 | 10,9 | 19,3 | 56,1 |

| Dividendes (D42) | 37,2 | 39,6 | 39,6 | 26 | 27,3 | 27,8 | 30,6 | 30,6 | 40,1 | 42,1 | 39,9 | 55,7 | 61,3 | 65,9 |

| Autres revenus (D44) | 56,5 | 54,4 | 52,6 | 53,7 | 52,6 | 51,5 | 46,1 | 45,1 | 45,5 | 41,3 | 37,9 | 38,6 | 44,7 | 52,7 |

| Revenus des terrains (D45) | 2,4 | 2,5 | 2,6 | 2,7 | 2,8 | 2,9 | 2,9 | 2,8 | 2,8 | 2,9 | 2,7 | 2,8 | 3,4 | 3,4 |

| Loyers hors loyers imputés | 65,7 | 68,3 | 69,8 | 70,5 | 71,4 | 73 | 74,6 | 76,3 | 78,1 | 80,6 | 81,6 | 82,8 | 86,5 | 98,4 |

| Revenus du capital hors loyers imputés | 166,2 | 172,8 | 170,8 | 154,7 | 152,2 | 153,7 | 151,1 | 151,1 | 163,1 | 162,7 | 156 | 172,2 | 194,9 | 252,9 |

| Prélèvements sur les revenus du capital des ménages | 21,2 | 26,8 | 35,6 | 33,1 | 32,2 | 32,3 | 31,9 | 32,8 | 36,6 | 37,7 | 36,1 | 40,8 | 46,6 | 59 |

| Taux d’imposition implicite des revenus du capital des ménages (en %) | 12,7 | 15,5 | 20,8 | 21,4 | 21,1 | 21 | 21,1 | 21,7 | 22,4 | 23,2 | 23,2 | 23,7 | 23,9 | 23,3 |

Il convient également de retirer des revenus imposés des ménages, les revenus issus des livrets réglementés (livret A et livret bleu, LDDS, livret d’épargne populaire et livret jeune) qui ne sont pas soumis à l’imposition du capital. Fin 2023, l’encours de l’ensemble des livrets réglementés atteignait 640 milliards € et aboutissait à un revenu de 19 milliards € (cf. annexe) pour les données de 2010 à 2023), soit un taux de rémunération moyen de 3,2 %.

On observe que les prélèvements sur les revenus du capital acquittés par les ménages ont fortement progressé en 2023 passant de 47 à 59 milliards €. Le calcul du taux d’imposition implicite du revenu du capital des ménages (intérêts, dividendes, assurance-vie, loyers des terrains et des logements loués) atteint 23,3 % en 20234. En retirant les revenus des livrets réglementés, le taux d’imposition implicite des revenus du capital des ménages français atteint 25,2 % en 2023. Une forte augmentation du taux implicite des revenus du capital des ménages avait eu lieu en 2012 avec la mise au barème de l’IR des revenus du capital (saut de 15,5 % en 2011 à 20,8 % en 2012). Malgré la mise en place du PFU à partir de 2018, le taux d’imposition a continué d’augmenter légèrement.

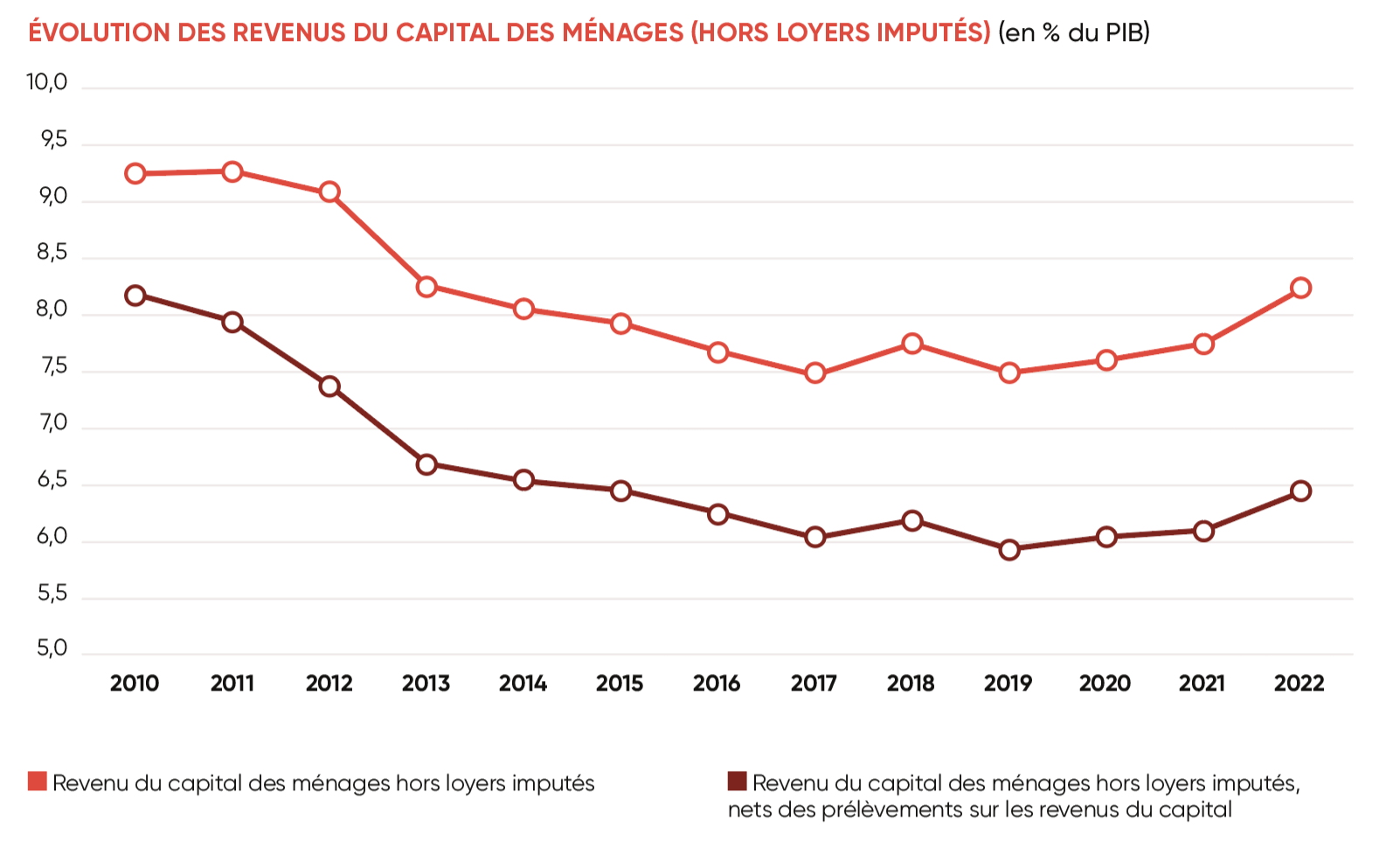

On constate que le poids des revenus du capital des ménages (hors loyers imputés) dans le PIB a baissé jusqu’en 2019, notamment du fait de l’évolution à la baisse des taux d’intérêt. La hausse du taux de prélèvements obligatoires sur les revenus du capital des ménages a amplifié cette tendance. Le poids du revenu du capital des ménages nets des prélèvements obligatoires était de 5,9 % du PIB en 2019 contre 8,2 % du PIB en 2010.

VI. Focus sur les droits de succession et de donation

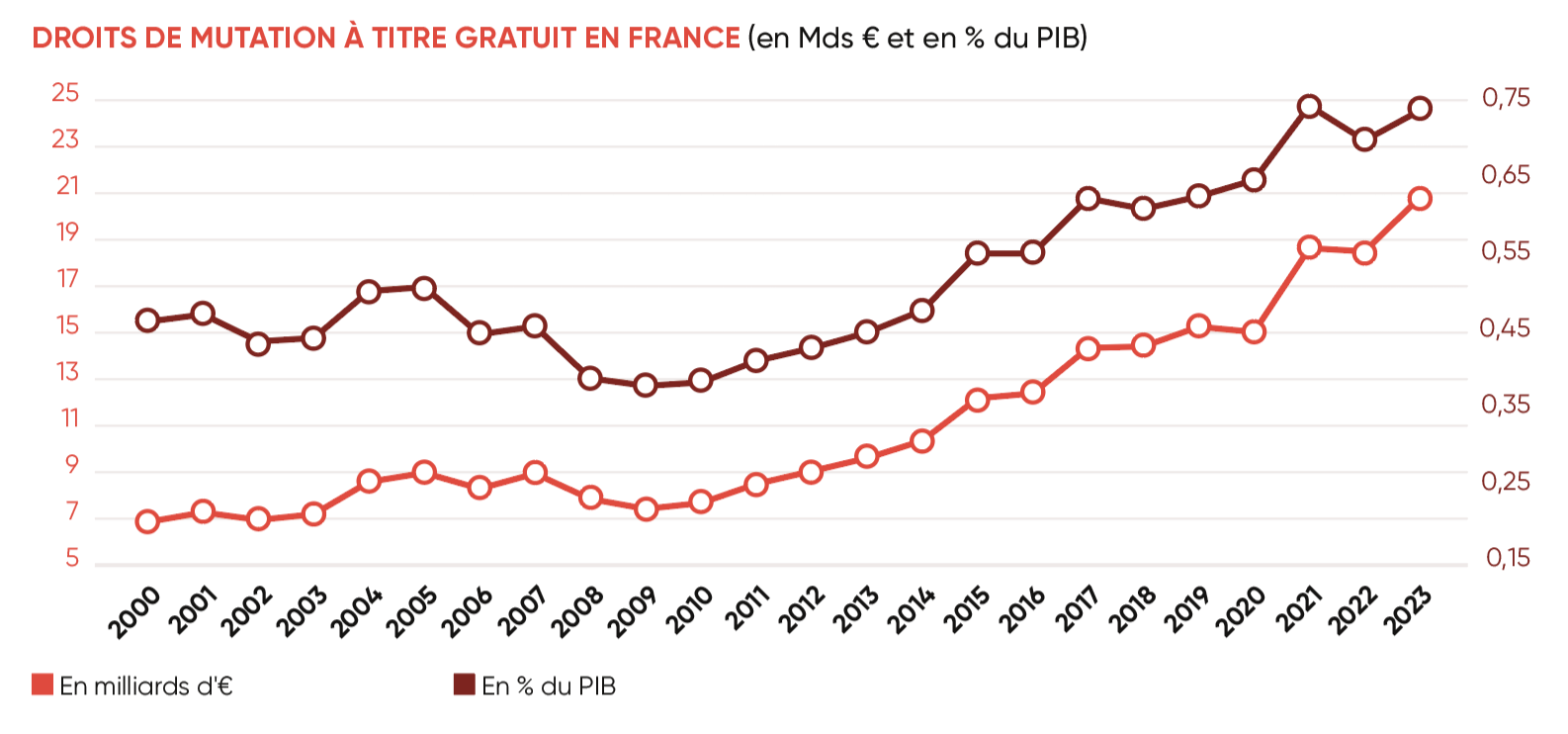

Le poids des droits de mutation à titre gratuit (DMTG, droits sur les successions et droits sur les donations) n’a cessé de croître depuis 15 ans en France. En 2023, les DMTG ont rapporté 20,8 milliards €, soit 0,74 point de PIB contre seulement 0,38 point de PIB en 2009. Le gel des seuils du barème d’imposition des droits de succession, tout comme celui du montant de l’abattement, depuis 2012, malgré la progression de la valeur des biens mobiliers et immobiliers a conduit à une hausse du taux de prélèvement sur les transmissions.

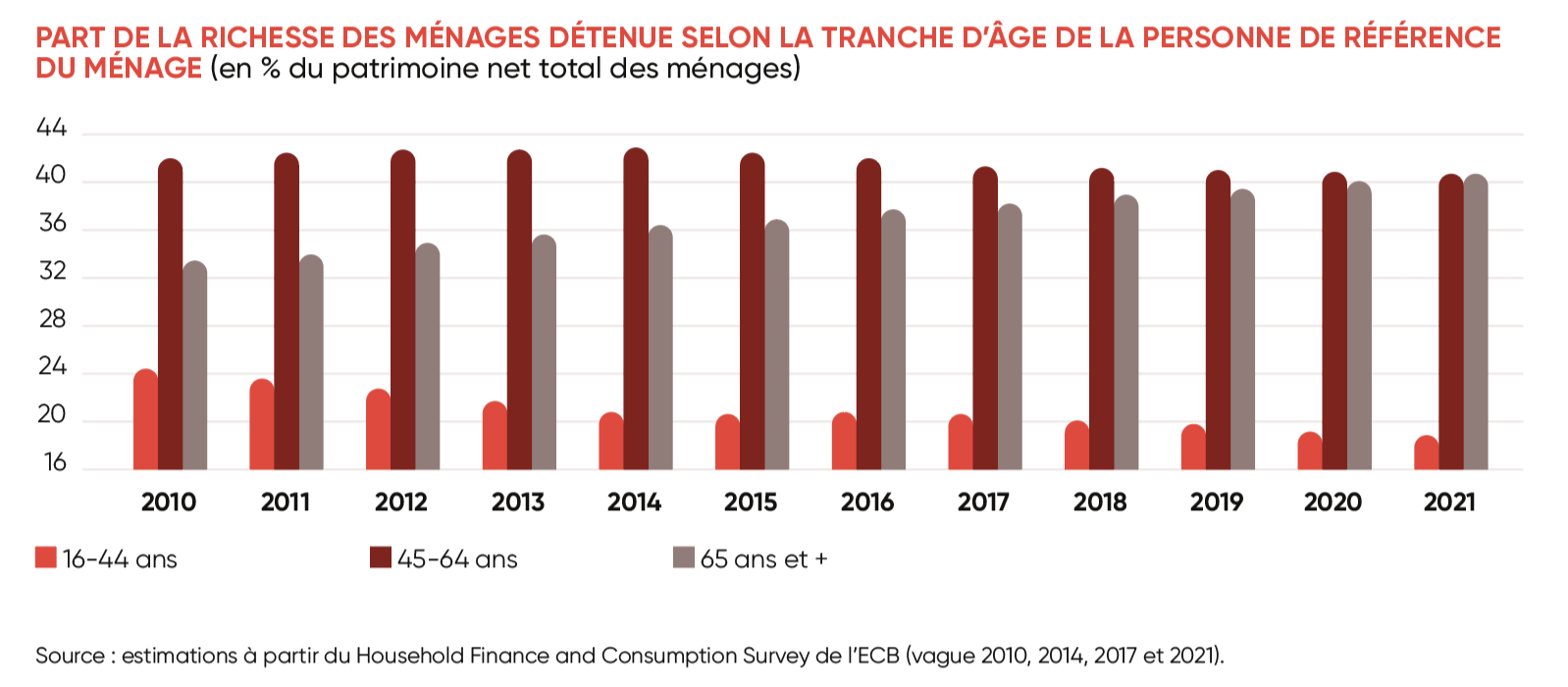

En 2021, la valeur du patrimoine net des ménages français était de 14 600 milliards €. Les ménages, dont la personne de référence avait de plus de 65 ans, détenaient 41 % de ce patrimoine total des ménages, contre 33 % en 2010. La part du patrimoine net total détenue par les ménages dont la personne de référence est âgée de 45 à 65 ans a légèrement baissé de 2010 à 2021, passant de 42 % à 41 %, celle détenue par les ménages dont la personne de référence est âgée de 16 à 44 ans a, elle, fortement fléchi passant de 25 % à 19 %.

En résumé, une partie de plus en plus importante du patrimoine des ménages est détenue par la génération la plus âgée (ménages dont la personne de référence a plus de 65 ans) tandis qu’une part de plus en plus faible du patrimoine net des ménages est détenue par la jeune génération (ménages dont la personne de référence est âgée de 16 à 44 ans).

Bien entendu, une partie de ce phénomène provient du vieillissement démographique. Il y a de plus en plus de ménages dont la personne de référence a plus de 65 ans (31,5 % en 201 contre 26,2 % en 2010) et de moins en moins de ménages dont la personne de référence est âgée de 16 à 44 ans (32,4 % en 2021 contre 38,5 % en 2010). Mais même en tenant compte de ce déséquilibre démographique, la captation d’une part de plus en plus importante du patrimoine des ménages français par les plus âgés demeure (on réfléchit alors en patrimoine net moyen détenu par les ménages selon la tranche d’âge de la personne de référence). Il apparaît que le patrimoine net moyen des ménages les plus âgés a légèrement progressé de 2010 à 2021 (de 127 % du patrimoine net moyen de l’ensemble des ménages à 129 %) tandis que le patrimoine net moyen des générations intermédiaires (45-64 ans) fléchissait (de 119 % du patrimoine net moyen de l’ensemble des ménages à 113 %) et que celui de la jeune génération (16-44 ans) baissait (de 64 % du patrimoine net moyen de l’ensemble des ménages à 58 %).

Ce phénomène, qui résulte certainement d’un moindre flux de transmissions du fait du niveau élevé des prélèvements sur les transmissions (réels ou supposés), empêche les jeunes générations de disposer d’un capital plus important qu’il pourrait investir (dans l’immobilier ou dans des activités innovantes).

Si on considère que la totalité du patrimoine détenu par la génération la plus âgée (41 % de 14 600 milliards € soit un peu moins de 6 000 milliards €) sera transmise aux jeunes générations en une trentaine d’années (c’est-à-dire une génération), le flux de transmissions (donations et successions) annuelles est de l’ordre de 200 milliards € (un peu plus si on considère que la génération intermédiaire transmet aussi à la génération plus jeune). Le montant actuel des DMTG (20 milliards €) implique donc un taux moyen de taxation sur les transmissions d’un peu moins de 10 %.

Le graphique suivant montre le caractère atypique du niveau élevé des droits de mutation à titre gratuit en France. Seule la Belgique a un poids presque équivalent (0,65 % en Belgique contre 0,70 % du PIB en France). Le poids des DMTG est 2,5 à 4 fois plus faible en Allemagne, au Luxembourg, aux Pays-Bas et en Suisse. Il est nul au Portugal et en Suède.

VII. Les risques d'une fiscalité sur le capital trop élevée

Le risque d’une fiscalité sur le capital et ses revenus des ménages (et des entreprises) trop forte est de décourager l’investissement, voire de provoquer une vague d’expatriation fiscale vers les pays à fiscalité plus faible. À la suite de la mise au barème de l’IR des revenus du capital et de la progression plus générale de la fiscalité sur les revenus par François Hollande en 2012, on a vu une progression du nombre de Français partis à l’étranger. Les mesures mises en place par Emmanuel Macron (transformation de l’ISF en IFI, mise en place du PFU) ont légèrement mis fin à cette vague d’expatriations5, même si on continue de voir progresser le nombre de Français inscrits sur les registres des Français de l’étranger au Portugal et en Irlande depuis 2017.

| Évolution du nombre de Français inscrits sur les registres des Français de l’étranger | ||||

|---|---|---|---|---|

| Évolution 2011-2017 | Évolution 2017-2023 | Variation 2011-2017 par rapport à 2011 | Variation 2017-2023 par rapport à 2017 | |

| Belgique | 18 132 | - 9 803 | 16,6 % | - 7,7 % |

| Luxembourg | 7 152 | - 4 328 | 24,9 % | - 12,1 % |

| Suisse | 31 489 | - 18 066 | 20,2 % | - 9,6 % |

| Royaume-Uni | 24 200 | - 7 220 | 19,6 % | - 4,9 % |

| Irlande | 1 842 | 653 | 20,7 % | 6,1 % |

| Portugal | 1 860 | 2 574 | 11,9 % | 14,8 % |

| Suède | 1 932 | 310 | 30,5 % | 3,8 % |

| Espagne | - 8 935 | - 3 290 | - 9,5 % | - 3,9 % |

| Italie | - 4 475 | - 10 179 | - 9,3 % | - 23,2 % |

| Allemagne | 2 016 | - 22 638 | 1,8 % | - 19,5 % |

| États-Unis | 41 013 | - 13 112 | 33,4 % | - 8 % |

Conclusion

Avec la présentation du budget 2025 mi-octobre, le Gouvernement affiche l’objectif d’un ajustement des finances publiques de 60 milliards € dont 40 milliards € de baisses de dépenses et 20 milliards € de hausses d’impôts. Si on peut discuter la réalité des baisses de dépenses annoncées, les hausses d’impôts ont, elles, bien été précisées dont les mesures suivantes impacteraient directement la fiscalité du patrimoine :

- 8 milliards relèverait d’une hausse temporaire (1 ou 2 ans) du taux d’IS de 25 % à 33,3 % pour les 300 entreprises réalisant un chiffre d’affaires égal ou supérieur à 1 milliard €.

- 2 milliards € seraient attendus d’un impôt exceptionnel touchant les foyers fiscaux dont l’un des membres dispose de revenus égaux ou supérieur à 250 000 €/an. Dans cette tranche de revenus, ceux-ci sont souvent constitués de revenus du capital. Cette mesure ne concernerait que quelques dizaines de milliers de personnes, ce qui permet de juger de la concentration de l’effort attendu.

- Sans compter 200 millions € de taxation sur les rachats d'action, 200 millions € de suppression de niche fiscale sur le loueur en meublé et 1,1 milliard € attendu du report de la suppression de la CVAE...

Non seulement ces mesures constituent un reniement des efforts obtenus ces derniers avec la mise en place du PFU, mais surtout cela revient tout simplement à créer une taxe spéciale sur les entrepreneurs.

Au lieu d’inciter ces entrepreneurs à continuer d’investir dans notre économie, c’est au contraire à une fuite des capitaux que l’on pourrait assister. Souvenons-nous du choc fiscal voulu par François Hollande.

Pour la Fondation IFRAP, il faut que, une fois traité l’urgence, le Gouvernement s’engage à une vraie convergence de la fiscalité du patrimoine vers la moyenne de la Zone euro.

Cela signifie :

- S’engager à baisser les impôts de production : le poids des impôts de production n’a pas bougé depuis 2017. Si, malgré les baisses déjà intervenues, le poids des impôts de production demeure identique, c’est parce que l’assiette de ces impôts (chiffre d’affaires, valeurs locatives) continue d’augmenter de façon dynamique. Le report de la suppression de la CVAE - impôt dont l'assiette est en partie le capital des entreprises - ne va certainement pas arranger les choses. La Fondation IFRAP recommande de supprimer la CFE et la C3S qui est l’impôt de production le plus néfaste.

- Baisser les droits de mutation à titre gratuit où la France figure parmi les pays qui taxent le plus de la Zone euro avec en tête l’exemple suédois. Viser en premier lieu les donations pour faire circuler le capital entre générations.

- Baisser la fiscalité immobilière qui décourage les investisseurs et les bailleurs en proposant une taxation forfaitaire (à l’image du PFU) pour les revenus locatifs comme alternative à la taxation au barème. Cette imposition à taux unique sur option, déduction faite des déficits fonciers éventuels, pourrait permettre 3 milliards € de baisse de fiscalité.

- Freiner l’augmentation continue de la taxe foncière en supprimant l’indexation automatique sur l’inflation des valeurs locatives cadastrales, comme le recommande la Cour des comptes dans son dernier rapport sur les finances locales.

Pourquoi il ne faut pas remettre en cause les pactes Dutreil

Alors que 700 000 entreprises seront concernées par une transmission dans les 10 années à venir (données Meti), d’aucuns envisagent un alourdissement des taxations sur les transmissions avec une remise en cause des pactes Dutreil.

Les pactes Dutreil correspondent à une exonération à hauteur de 75 % des droits d’enregistrement ou droits de mutation à titre gratuit (DMTG) sur les parts d’entreprises (sociétés commerciales ou entreprises individuelles), pour toutes les entreprises transmises, quelle que soit leur taille. Cette exonération vaut pour la transmission en pleine propriété ou dans le cadre d’un démembrement.

Depuis sa création, il y a 20 ans, le pacte Dutreil a réduit le coût des transmissions et a contribué à combler le retard français en matière d’ETI. On en compte en effet 5 500 en France contre 8 000 en Italie et 13 000 en Allemagne. Et, même avec le dispositif Dutreil, les coûts d’une transmission d’entreprise en France restent parmi les plus élevés des pays européens.

| Exemple d’une donation d’entreprise opérationnelle d’une valeur de 10 millions € d’un parent à un enfanT | ||

|---|---|---|

| Droits de donation sans dispositif Dutreil ou équivalent | Droits de donation avec dispositif Dutreil ou équivalent | |

| France | 4,3 M€ | 875 k€ |

| Allemagne | 2,3 M€ | 0 € |

| Autriche | 95 k€ | 63 k€ |

| Belgique | 300 k€ | 0 € |

| Espagne | 4,7 M€ | 111 k€ |

| Finlande | 1,2 M€ | 72 k€ |

| Italie | 0 € | 0 € |

| Pays-Bas | 3,9 M€ | 270 k€ |

| Royaume-Uni | 1,8 M€ | 0 € |

| Suède | 0 € | 0 € |

Récemment, le rapport sur les aides aux entreprises remis par l’IGF dans le cadre de ses revues de dépenses a proposé une modification du dispositif afin d’en alléger le coût pour les finances publiques bien que l’administration fiscale soit dans l’attente d’un rapport précis sur la perte de recettes imputable aux pactes. Le rapport propose de reprendre les principales conclusions d’un précédent rapport de la DLF avec les ajustements suivants : limiter l’exonération de DMTG à hauteur de 75 % 1/ aux seuls actifs affectés à l’activité opérationnelle des sociétés ; 2/ à la seule fraction de la valeur vénale des parts ou actions transmises correspondant à des biens affectés à l’activité opérationnelle de la société.

Pour la DLF, ces évolutions rapprocheraient les pactes Dutreil des dispositifs fiscaux en vigueur dans les autres pays d’Europe (Allemagne, Belgique et Royaume-Uni). Pour les représentants des chefs d’entreprise, les comparaisons des taxations sont difficiles car les systèmes étrangers diffèrent sur de nombreux aspects. Par exemple, en Italie : le taux de taxation est de 4 % en ligne directe quel que soit le montant. De même pour les règles d’évaluation (certains états n’imposent pas la valeur vénale, mais une valeur réduite). Le taux maximal en Allemagne sur les droits de donation est de 30 % au-delà de 26 M€ par donataire ou héritier alors que le taux marginal en France est de 45 % au-delà de 1,8 M€. Les exemples transmis par la DLF laissent entrevoir une hausse substantielle des coûts de transmission.

Par ailleurs, le projet va rendre très instable d’un point de vue juridique la définition des actifs exclus comme « non affectés » à l’activité opérationnelle, certains actifs : participations, biens immobiliers, trésorerie… et la valeur représentative des actifs « non affectés » à l’activité opérationnelle. De même, cela va engendrer une plus grande complexité un coût amont très important pour chaque transmission puisqu’il faudra analyser l’utilisation de chaque actif dans chaque société du groupe, et évaluer individuellement chacun d’eux (professionnel ou non) pour calculer le prorata de chaque filiale avant de le remonter le long de la chaîne de participations jusqu’à la holding de tête. Un tel changement pourrait bien décourager les chefs d’entreprise d’anticiper leurs transmissions et augmenter le nombre de transmissions subies.

Pour la principale organisation patronale de défense des entreprises de taille intermédiaire, la politique publique de la transmission est un impensé de la politique publique. 21 ans sont nécessaires pour transformer une PME en ETI. La moyenne d’âge des ETI françaises est de 43 ans. La transmission d’entreprise est donc au cœur de la croissance et de la pérennité du tissu économique de notre pays. Faute d’un cadre légal et fiscal approprié pendant près de 30 ans, la France a perdu plus d’un millier de PME de croissance et d’ETI, vendus bien souvent à des groupes étrangers. Et cette hémorragie du tissu productif a accéléré la désindustrialisation de notre pays. Elle explique également pour partie le décrochage de notre balance commerciale.

Si des progrès ont été réalisés avec les pactes Dutreil, la suppression de l’ISF sur les parts d’entreprise et la création du PFU, le coût d’une transmission eu égard à la fiscalité globale sur le patrimoine reste élevée : entre 8 et 11 % de la valeur d’une entreprise contre 5 % en moyenne UE.

Annexes

| Impôts sur le capital et ses revenus des ménages, détail des principaux impôts (en Mds €) | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | ||

| D29 | Taxe foncière (partie ménages) | 14,4 | 15,1 | 15,9 | 16,5 | 17 | 17,6 | 18,5 | 18,9 | 19,5 | 20,5 | 20,8 | 21,4 | 22,5 |

| D51 | Contribution sociale généralisée | 9,1 | 11,7 | 14,5 | 12,4 | 12,1 | 12 | 11,8 | 12,2 | 15,5 | 15,3 | 14,5 | 16,4 | 18,9 |

| D91 | Droits de mutation à titre gratuit | 7,7 | 8,5 | 9 | 9,5 | 10,3 | 12,2 | 12,3 | 14,2 | 14,3 | 15,1 | 15 | 18,5 | 18,5 |

| D51 | Autres prélèvements sociaux | 3,6 | 4,4 | 6,9 | 7,9 | 8 | 8,5 | 8,7 | 9 | 9,1 | 10,6 | 10,3 | 11,6 | 12,9 |

| D51 | Impôt sur le revenu | 6,3 | 8 | 10,8 | 10,3 | 10,1 | 9,8 | 9,7 | 9,9 | 10,3 | 10,2 | 9,6 | 11 | 12,8 |

| D214 | Impôts sur les transactions mobilières et immobilières | 4,8 | 5,5 | 5,4 | 5,1 | 5,5 | 6,3 | 6,7 | 8 | 8,4 | 9,1 | 9,2 | 11,1 | 11,6 |

| D214 | Droits d’enregistrement (y compris taxe additionnelle) | 4,8 | 5,5 | 5,2 | 4,8 | 5,1 | 5,8 | 6,3 | 7,3 | 7,6 | 8,4 | 8,3 | 10,2 | 10,7 |

| D59 | Taxe d’habitation (part sur le capital) | 9,2 | 9,5 | 10,1 | 10,5 | 10,7 | 11,1 | 11,3 | 11,6 | 10,1 | 8,4 | 6,3 | 4,4 | 3,2 |

| D59 | Impôt de solidarité sur la fortune/Impôt sur la fortune immobilière | 4,5 | 4,3 | 5 | 4,4 | 5,4 | 5,2 | 4,8 | 5,1 | 1,8 | 2,1 | 2 | 2,1 | 2,3 |

| D51 | Contribution au remboursement de la dette sociale | 0,7 | 0,8 | 1 | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 | 0,9 | 1 | 1,1 |

| D214 | Taxe sur les transactions financières | 0 | 0 | 0,1 | 0,4 | 0,4 | 0,5 | 0,5 | 0,7 | 0,8 | 0,7 | 0,9 | 0,9 | 0,9 |

| D51 | Autres taxes sur le revenu | 0 | 0 | 0,2 | 0,3 | 0,2 | 0,3 | 0,3 | 0,4 | 0,3 | 0,4 | 0,5 | 0,5 | 0,6 |

| D214 | Contribution de sécurité immobilière | 0 | 0 | 0 | 0,3 | 0,3 | 0,3 | 0,3 | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 | 0,5 |

| Autres taxes | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,4 | 0,3 | 0,3 | 0,3 | 0,4 | 0,4 | 0,4 | 0,3 | |

| Prélèvements sur les revenus des capitaux mobiliers | 1,5 | 1,8 | 2,1 | 1,2 | 0,8 | 0,8 | 0,5 | 0,3 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | |

| Impôts sur le capital et mes revenus des ménages | 62,1 | 72 | 81,9 | 81 | 82,1 | 85,8 | 86,7 | 91,9 | 92 | 93,7 | 90,1 | 99,1 | 105,7 | |

| Impôts sur le capital et ses revenus des entreprises, détail des principaux impôts (en Mds €) | ||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | ||

| D51 | Impôts sur les sociétés | 39,9 | 47,1 | 47,6 | 49,5 | 49,5 | 49,7 | 49,7 | 57,9 | 55,1 | 59,3 | 55,2 | 61,3 | 74,4 |

| D29 | Taxes foncières entreprises | 11,6 | 12,2 | 12,7 | 13,2 | 13,6 | 14 | 14,7 | 15,1 | 15,5 | 15,2 | 15,5 | 14 | 14,8 |

| D214 | Droits d’enregistrement (y compris taxe additionnelle) | 4,8 | 5,5 | 5,2 | 4,8 | 5,1 | 5,8 | 6,3 | 7,3 | 7,6 | 8,4 | 8,3 | 10,2 | 10,7 |

| D51 | Autres impôts sur les revenus et bénéfices des sociétés | 5 | 5,5 | 6,1 | 4,8 | 4,1 | 4,3 | 4,5 | 5,4 | 6,6 | 7,3 | 6,5 | 10,2 | 10,7 |

| D29 | Cotisation foncière des entreprises | 4,9 | 5,2 | 5,5 | 5,9 | 6,2 | 6,4 | 6,5 | 6,7 | 6,8 | 7,1 | 7,1 | 5,7 | 6,3 |

| D29 | Contribution sociale de solidarité des sociétés (C3S) | 5,1 | 5,3 | 5,6 | 5,7 | 5,5 | 4,4 | 3,6 | 3,6 | 3,8 | 3,9 | 4,1 | 3,7 | 4,3 |

| D29 | CVAE (part Capital) | 3,3 | 3,7 | 4 | 3,9 | 4,1 | 4,2 | 4,3 | 4,3 | 4,6 | 4,9 | 4,8 | 2,4 | 2,9 |

| D51 | Contribution sociale sur les bénéfices des sociétés | 0,8 | 0,8 | 0,8 | 1,2 | 0,9 | 1 | 1 | 1,1 | 1,1 | 1,2 | 1,2 | 1 | 1,6 |

| D29 | Impositions forfaitaires sur les entreprises de réseaux | 1,2 | 1,1 | 1,1 | 1,2 | 1,3 | 1,3 | 1,3 | 1,3 | 1,3 | 1,4 | 1,4 | 1,4 | 1,5 |

| D29 | Taxe sur les surfaces commerciales | 0,6 | 0,6 | 0,7 | 0,7 | 0,7 | 0,9 | 0,9 | 1,1 | 1 | 1 | 1 | 1 | 1,1 |

| D214 | Taxe sur les transactions financières | 0 | 0 | 0,1 | 0,4 | 0,4 | 0,5 | 0,5 | 0,7 | 0,8 | 0,7 | 0,9 | 0,9 | 0,9 |

| D29 | Taxe sur la création de bureaux en Île-de-France | 0,3 | 0,2 | 0,3 | 0,5 | 0,6 | 0,6 | 0,7 | 0,6 | 0,7 | 0,8 | 0,8 | 0,9 | 0,9 |

| D214 | Autres taxes | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,4 | 0,3 | 0,3 | 0,3 | 0,4 | 0,4 | 0,4 | 0,3 |

| D29 | Imposition sur les pylônes | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,2 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 | 0,3 |

| Impôts sur le capital et ses revenus (part entreprises) | 79 | 90,1 | 92,4 | 95,2 | 94,2 | 96,5 | 97,1 | 108,4 | 107,1 | 113,6 | 109,3 | 116,8 | 136,3 | |

2. Les revenus des indépendants (CSG et CRDS, cotisations sociales propres, impôts sur les revenus) sont considérés comme des revenus du capital. Ceci aboutit à renforcer le taux de prélèvements obligatoires sur le capital dans les pays dont une part importante de la population active est constituée par des travailleurs non salariés.

3. Il convient cependant de noter que le faible poids relatif de la fiscalité sur le revenu des indépendants en France peut aussi provenir d’un plus faible poids des indépendants dans la population active relativement aux autres pays de la zone euro.

4. Il est difficile d'isoler les plus-values dans les comptes nationaux. Si les prélèvements obligatoires sur les plus-values sont bien pris en compte dans les prélèvements obligatoires sur le capital, il est difficile d'associer leur assiette aux dénominateurs, ce qui aboutit à « gonfler » un peu le taux d'imposition implicite des revenus du capital des ménages présentés dans le tableau.

5. Il est cependant possible que l’épidémie de Covid explique une partie des moindres départs à l’étranger des Français de 2017 à 2023.