Toucher aux Pactes Dutreil serait contre-productif pour les finances publiques

Les Pacte « Dutreil » sont-ils aujourd’hui sur la sellette ? C’est en filigrane que ce que l’on peut comprendre de divers rapports aussi catégoriques que peu documentés sur le sujet. Les derniers en date, ceux de l’IGF et de la Cour des comptes, militent pour une réforme du dispositif sans apporter véritablement d’arguments probants. En tout cas tout recentrage avec recherche de rendement aboutirait à freiner le mouvement actuel de donations au profit des successions. Un scénario du pire qui pourrait occasionner des pertes de recettes directes pouvant atteindre le milliard d’euros. Au contraire si les Dutreil successions étaient concernés, les recettes escomptées seraient pratiquement nulles. Cela aboutirait par ailleurs dans les deux cas à fragiliser la reprise des entreprises familiales et donc à accélérer leur acquisition par des repreneurs extérieurs ou étrangers.

Le dispositif dit « Pacte Dutreil » constitue un mécanisme de réduction des DMTG initié en 2003 à hauteur de 50% puis élargi dès 2005 à hauteur de 75%, cet abattement n’étant pas plafonné. De la sorte, seul ¼ de la valeur de l’entreprise est prise en compte lors de l’assujettissement de la transmission aux barèmes de droit commun. Le dispositif est cependant conditionné à :

- L’existence d’un engagement collectif de conservation d’au moins deux ans des bénéficiaires[1]; ou la simple détention depuis 2 ans ou + s’agissant des entreprises individuelles acquises à titre onéreux ;

- Un engagement individuel d’un des signataires du pacte d’être dirigeant pour au moins 3 ans de la société ;

- Un engagement des bénéficiaires de conserver les parts jusqu’à la fin de l’engagement collectif en cours et pour une durée de 4 ans à son issue.

Un dispositif mal évalué mais qui offre un avantage comparatif certain à la France

Or paradoxalement, le dispositif est aujourd’hui très mal connu… l’IGF dans un rapport récent[2] propose d’en diminuer le bénéfice mais réalise son analyse sans éléments de fonds probants, alors même que la DLF (direction de la législation fiscale) doit rendre sa propre étude à l’occasion du PLF 2025, expertise dont on aimerait qu’elle soit rendue publique. En l’état des connaissances note l’inspection générale « il n’existe pas d’évaluation du dispositif du Pacte Dutreil et de ses effets sur la pérennisation des entreprises ». Il en résulte que son coût estimé constant depuis 2011 à 500 millions d’euros, doit être aujourd’hui réévalué comme le CAE l’a fait en 2021[3] entre 2 et 3 milliards d’euros. Un chiffrage a minima d’après un récent rapport de la Cour des comptes[4]. En l’espèce, l’IGF estime que « la proportionnalité de la mesure (…) par rapport à ses résultats en matière de productivité et de préservation des entreprises (…) demeur[e](…) à déterminer grâce à l’exploitation de données plus fines sur les transmissions et les entreprises concernées. »

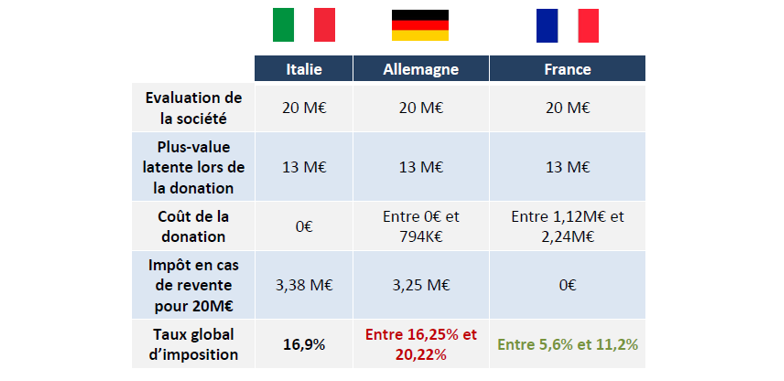

A ce défaut d’études d’ensemble précises (au-delà des études de cas), s’ajoute le fait que depuis la décision de la Cour constitutionnelle de Karlsruhe du 17 novembre 2014 qui a censuré la loi préexistante subordonnant à un engagement de conservation de la masse salariale pendant 7 ans[5], le dispositif français est aujourd’hui plus attractif que le dispositif allemand. En effet, la transmission en France purge les plus-values latentes contrairement à ce qui existe actuellement en Allemagne et en Italie. En effet en cas de revente, le donataire dans ces deux pays doit acquitter cet impôt sur la plus-value à cette occasion, contrairement au cas français qui l’a purgé lors de la transmission. Cependant, le dispositif français n’est pas si favorable en matière de trésorerie et de fonds propres : l’acquittement des droits étant réalisé généralement par distribution de dividendes (taxés entre 30% et 34% en France, (PFU + CEHR (cotisation exceptionnelle sur les hauts revenus)), tandis qu’à l’étranger la réalisation de la plus-value latente peut être amortie par compensation avec le prix de cession.

Source : Les défis de la transmission des entreprises familiales (2024)[6]

Ecorner le Pacte Dutreil actuel en précisant comme le fait l’IGF qu’il s’agirait de recentrer le dispositif nous semble d’autant plus difficile que la mission reconnaît elle-même « qu’il n’est pas possible de chiffrer l’impact » des ajustements proposés à savoir :

- Sur les seuls actifs affectés à l’activité opérationnelle des sociétés ;

- Et à la seule fraction de la valeur vénale des parts ou action correspondant aux biens affectés à l’activité opérationnelle susmentionnée.

La mission estime toutefois que l’effet pour les finances publiques pourrait être compris entre 50 et 75 millions d’euros… par déduction de la masse qui est faite de cette mesure avec celle de l’alignement du traitement fiscal des transmissions des sociétés à l’IR et à l’IS (exonération des plus-values professionnelles des départs à la retraite de dirigeants d’entreprises).

Il s’agit en tout cas d’un mauvais coup porté à la transmission d’entreprises, alors même que 30.000 entreprises disparaissent chaque année faute de repreneurs, et que les transmissions à venir d’ici 2032 pourraient s’élever entre 250.000 et 700.000. Nous sommes donc face à un véritable mur de transmissions. D’autant que la France transmet plutôt moins familialement que ses voisins européens (20%) contre 56% en Allemagne et 70% en Italie. La Suède affiche même 83%. Précisons que celle-ci les a abolis en 2003 par les socio-démocrates.

Des pactes Dutreil écornés auraient un coût immédiat pour les finances publiques

Mais allons plus loin, et décomposons les volumes financiers des Pactes Dutreil en fonction des données disponibles et notamment celles du nombre des pactes signés. Les pouvoirs publics veulent-ils toucher aux dispositifs Dutreil « successions » ou au Dutreil « donations » ? Avec pour base de calcul les montants réévalués à minima par l’étude du CAE de 2021, les encours financiers seraient les suivants :

| Md€ | Evaluation minimale | Evaluation maximale |

|---|---|---|

| Pactes Dutreil "successions" | 0,097 | 0,146 |

| Pactes Dutreil "donations" | 1,903 | 2,854 |

| Total Dutreil | 2 | 3 |

Source : CEA (2021) et Cour des comptes (juin 2024)

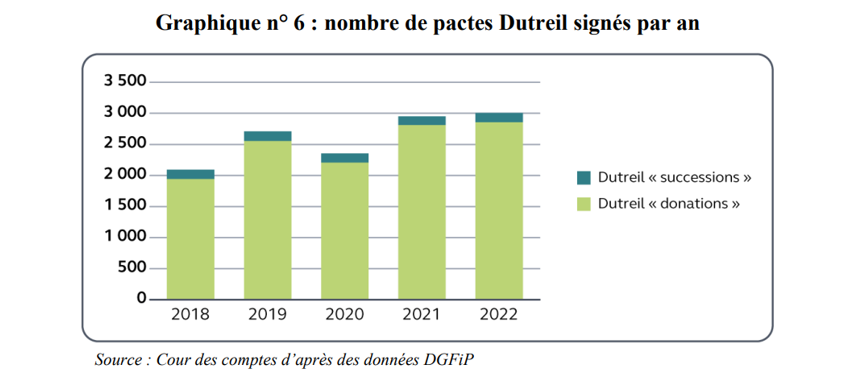

La Cour précise que les Pactes Dutreil « donations » constituent 95% du total des pactes signés en 2022. Le dispositif « successions » coûterait ainsi aux finances publiques entre 97 et 146 millions d’euros seulement.

- Réformer le Pacte Dutreil sur les successions n’aurait aucun effet budgétaire sensible, ni pour sa partie « apport » aux DMTG (entre 32 millions et 49 millions d’euros aujourd’hui), ni sur sa partie exonération comme on l’a vu plus haut.

- Si par contre on voulait réformer le dispositif le plus lourd, à savoir le dispositif « donations », là encore des effets massifs pourraient se produire : tout d’abord des pertes immédiates pour le Trésor sur le volet donations qui se « bloquerait » pour se reporter sur le volet « Transmission ». Si les Dutreil « donations » s’arrêtaient, les pertes immédiates pour le Trésor seraient comprises entre 634 millions d’euros et 950 millions d’euros. En outre, l’effet de bascule sur les montants « successions » des pactes ne serait pas immédiat et sans doute décalé dans le temps en attendant la « disparition » des dirigeants majoritaires encore en exercice. Il n’y aurait donc pas d’effet bonneteau entre les deux compartiments des pactes Dutreil.

dont 25% au titre Dutreil | |||

|---|---|---|---|

| Md€ | 2023 | Evaluation minimale | Evaluation maximale |

| Montant des DMTG par décès | 16,622 | 0,032 | 0,049 |

| Montant des DMTG entre vifs | 4,294 | 0,634 | 0,951 |

| Total Dutreil | 20,916 | 0,667 | 1,0 |

Source : CEA (2021) et Cour des comptes (juin 2024)

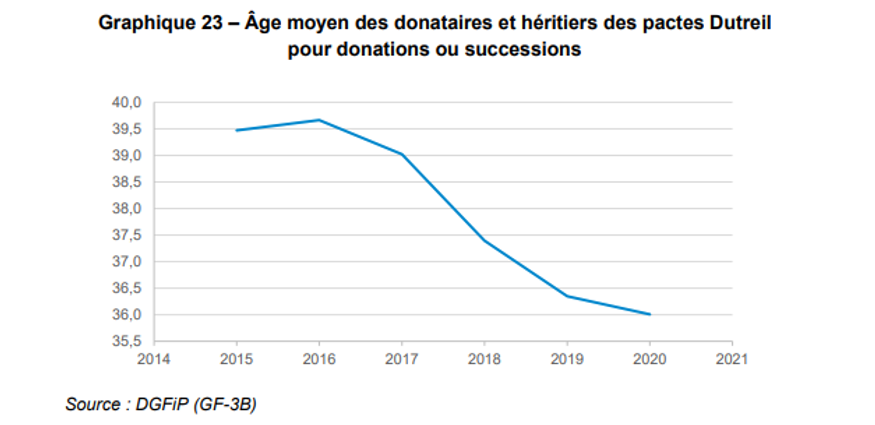

Cette dernière situation serait d’ailleurs la plus critiquable car elle empêcherait le désengagement précoce des dirigeants vieillissants et l’association étroite à la gestion de nouvelles générations, ce qui pourrait fragiliser les actionnariats familiaux et favoriser les cessions tous azimuts à des investisseurs extérieurs voir étrangers. Un phénomène que KPMG estimait encore récemment (mars 2023[7]) à près de 700 leaders de taille moyenne lors des 40 dernières années. Or le rajeunissement des dirigeants actionnaires des moyennes entreprises et des entreprises intermédiaires est un enjeu central des prochaines années. On constate en effet d’une part, que le recours aux Pactes Dutreil monte en puissance avec +43,7% constatés entre 2018 et 2022 :

Mais aussi que l’âge moyen des donataires et héritiers signataires, 39,5 ans en moyenne en 2015, 36,3 ans en 2019, 36 ans en 2020[8]… ce qui montre au contraire que le « mur de transmissions » évoqué plus haut s’organise et qu’un capitalisme familial rajeunit se développe. Cette tendance pourrait s’inverser dans les années à venir, si l’environnement fiscal décourageait la signature de Dutreil donations au profit des seuls Dutreil successions.

Conclusion

Proposer un ajustement ou un recentrage du dispositif des Pactes Dutreil représente donc une réforme à courte vue :

- Tout d’abord cette proposition est mal chiffrée et évaluée en l’absence d’étude statistique d’ensemble du dispositif et actualisée ;

- Ensuite les pouvoirs publics n’hésiteraient pas à porter atteinte à un dispositif qui aujourd’hui constitue l’un des derniers avantages fiscaux comparatifs par rapport à nos voisins européens ;

- Enfin, cette réforme si elle était calibrée pour son rendement, aboutirait à décourager les donations au profit des successions, donc effondrerait les recettes de DMTG générées par ces mêmes transmissions entre vifs. Des pertes immédiates pouvant avoisiner le milliard d’euros seraient très rapidement perceptibles, alors que les recettes supplémentaires attendues ne pourraient être encaissées qu’à horizon 2 ou 3 ans, voir beaucoup plus lointain, en lien avec la mortalité des dirigeants originels.

[1] Selon deux formules : 10% des droits financiers et 20% des droits de votes si la société est cotée ou 17% des droits financiers et 34% des droits de votes dans l’ensemble des autres cas.

[2]https://www.igf.finances.gouv.fr/igf/accueil/nos-activites/rapports-de-missions/liste-de-tous-les-rapports-de-mi/revue-de-depenses-les-aides-aux.html

[3] CAE note n°69, 2021 Repenser l’héritage.

[4] Cour des comptes, Les droits de succession, juin 2024, communication à la commission des finances de l’Assemblée nationale, rendu public le 25 septembre 2024.

[5] Désormais le dispositif allemand révisé « prévoit une dégressivité de l’abattement en fonction de la valeur de l’entreprise ainsi que des conditions de maintien de la masse salariale. »

[6] Dauphine-PSL, Les défis de la transmission des entreprises familiales, 4 mars 2024.

[7] KPMG, ETI, la relève, 2ème édition à l’occasion des 20 ans du Pacte Dutreil, mars 2023.

[8] France Stratégie, Troisième rapport sur la fiscalité du capital, octobre 2021, p.101.