Impôts de production : toujours un écart de 2,9 points de PIB avec l'Allemagne

En 2023 et après basculement en base 2020 pour les comptes nationaux, il apparaît que les impôts de production frappant les entreprises non financières (sociétés non financières et entreprises individuelles non financières) augmentent de 1% par rapport à 2022. En 2023, leur niveau atteint 2,7 points de PIB, soit le niveau en 2017 avant que les baisses d’impôt de production ne commencent en 2021. Ce qui montre que l’enjeu de « maîtrise » des impôts de production pour les entreprises s’apparente encore à un travail de Sisyphe, dans la mesure où la baisse importante de certaines composantes est plus que compensées par les rendements des autres. Il faut aller plus loin et inscrire des baisses de l’ordre de 2 points de PIB, en s’attaquant au compartiment relatif aux impôts sur la main d’œuvre et les effectifs, donc ciblant la sécurité sociale. Cela permettrait d'ailleurs de réduire l'écart de 2,9 points de PIB pour les personnes morales des impôts de production entre la France et l’Allemagne en 2022.

Une augmentation de +1% en valeur des impôts de production sur les ENF en 2023

Les impôts de production augmentent de +1% en valeur entre 2022 et 2023. Ce résultat est cependant contrasté suivant les types d’entreprises et à raison des catégories d’impôts de production considérés.

| Md € | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 23-22 | 23-22 |

|---|---|---|---|---|---|---|---|---|---|

Autres impôts sur la production (D29) | Evolution | Variation | |||||||

| ENF | 62,2 | 64,6 | 74,4 | 73,2 | 64,3 | 75,9 | 76,7 | 1,0% | 0,756 |

| SNF | 60,8 | 63,1 | 73,0 | 71,8 | 62,9 | 74,4 | 75,1 | 1,0% | 0,778 |

| EINF | 1,4 | 1,5 | 1,5 | 1,4 | 1,3 | 1,6 | 1,5 | -1,4% | -0,022 |

Impôts sur les salaires et la main d'œuvre (D291) | Evolution | Variation | |||||||

| ENF | 22,1 | 22,7 | 30,3 | 29,0 | 30,2 | 33,9 | 35,8 | 5,6% | 1,894 |

| SNF | 21,8 | 22,3 | 29,9 | 28,6 | 29,9 | 33,5 | 35,4 | 5,6% | 1,876 |

| EINF | 0,3 | 0,3 | 0,4 | 0,4 | 0,4 | 0,4 | 0,4 | 4,4% | 0,018 |

Impôts divers sur la production (D292) | Evolution | Variation | |||||||

| ENF | 40,1 | 42,0 | 44,1 | 44,3 | 34,0 | 42,0 | 40,9 | -2,7% | -1,138 |

| SNF | 39,0 | 40,8 | 43,1 | 43,2 | 33,0 | 40,9 | 39,8 | -2,7% | -1,098 |

| EINF | 1,1 | 1,2 | 1,1 | 1,1 | 1,0 | 1,2 | 1,1 | -3,5% | -0,04 |

Source : INSEE Comptes de la Nation 2023, mai 2023.

S’agissant des impôts de production payés par l’ensemble des entreprises non financières (ENF), ces derniers s’apprécient de 756 millions d’euros entre 2022 et 2023, mais avec des profils contrastés entre les sociétés non financières (SNF) et les entreprises individuelles non financières (EINF) qui paient en 2023 -1,4% d’impôts en moins en valeur, soit -22 millions d’euros.

D’ores-et-déjà il est possible d’affirmer qu’il ne s’agit sans doute pas principalement du résultat principalement d’une réduction ciblée de CVAE dans la mesure où les EINF restent faiblement concernées par cette imposition. En revanche, cela peut provenir d’une sinistralité plus importante des EINF dont il résulte une « décollecte » globale d’impôts de production par rapport à l’année précédente.

On relève une hausse importante des impôts sur les salaires et la main d’œuvre en lien avec l’évolution de la masse salariale employée et de l’augmentation des salaires (notamment par leur réajustement par rapport à l’inflation). Il s’agit principalement de la taxe sur les salaires, du versement transport, du forfait social, de la taxe FNAL, à la CNSA, de la contribution à l’apprentissage. Sur ce champ, aucun allègement n’a été mis en place par le Gouvernement. Les rendements augmentent donc librement.

| Milliards € | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|---|---|

Variations impôts sur la production (D29) | |||||||

| ENF | 2,404 | 9,801 | -1,233 | -8,962 | 11,678 | 0,756 | |

| SNF | 2,298 | 9,850 | -1,189 | -8,870 | 11,453 | 0,778 | |

| EINF | 0,106 | -0,049 | -0,044 | -0,092 | 0,225 | -0,022 | |

Variations des impôts sur les salaires et la main d'œuvre (D291) | |||||||

| ENF | 0,564 | 7,628 | -1,349 | 1,293 | 3,665 | 1,894 | |

| SNF | 0,559 | 7,530 | -1,305 | 1,292 | 3,635 | 1,876 | |

| EINF | 0,005 | 0,098 | -0,044 | 0,001 | 0,030 | 0,018 | |

Variation des impôts divers sur la production (D292) | |||||||

| ENF | 1,841 | 2,173 | 0,116 | -10,254 | 8,012 | -1,138 | |

| SNF | 1,740 | 2,320 | 0,116 | -10,162 | 7,818 | -1,098 | |

| EINF | 0,101 | -0,147 | 0,000 | -0,092 | 0,194 | -0,040 | |

Source : INSEE Comptes de la Nation 2023, mai 2023.

Par contre s’agissant des impôts divers sur la production, la suppression progressive de la CVAE a été initiée en 2023[1] par une baisse de son taux de moitié, puis par suppression du reliquat de 1/4/an. Cet effet à lui seul permet de constater des baisses très significatives sur les SNF et sur les plus gros chiffres d’affaires des EINF (CA>500.000 euros). Les baisses enregistrées sont de -2,7% sur les SNF et de -3,5% sur les EINF. Ce résultat est obtenu alors même que la TFPB des entreprises n’a pas été actualisée comme prévu[2] (suspendue pour cause de difficultés techniques et de distorsions jugées peu explicables), et alors même que la CFE et la taxe sur les surfaces commerciales ne devraient pas ralentir.

En tout cas les baisses sur les autres impôts sur la production ne sont pas suffisantes pour compenser les hausses intervenues sur les impôts assis sur les salaires et la main d’œuvre. A l’exception des entreprises individuelles, dont il est difficile encore de pouvoir expliquer pleinement les causes.

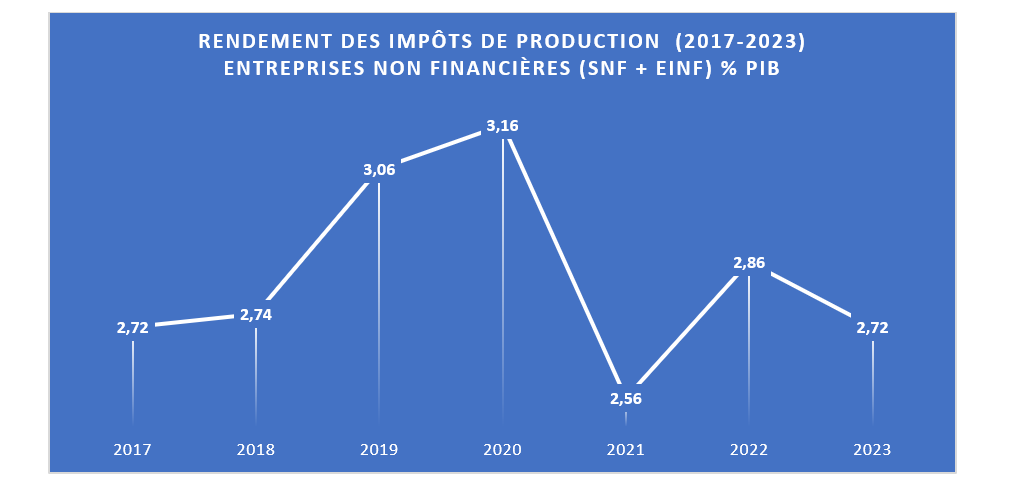

Un rendement des impôts de production en baisse de -0,14 point de PIB en volume

S’agissant du poids des impôts de production dans le PIB, il apparaît que leur évolution en volume baisse de -0,14 point de PIB entre 2022 et 2023.

| % PIB | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

|---|---|---|---|---|---|---|---|

| ENF | 2,72 | 2,74 | 3,06 | 3,16 | 2,56 | 2,86 | 2,72 |

| SNF | 2,65 | 2,68 | 3,00 | 3,10 | 2,51 | 2,80 | 2,66 |

| EINF | 0,06 | 0,06 | 0,06 | 0,06 | 0,05 | 0,06 | 0,05 |

Source : INSEE Comptes de la Nation 2023, mai 2023.

Le niveau des impôts de production sur les ENF en 2023 est désormais revenu à celui atteint en 2017 lors de l’arrivée du Président Emmanuel Macron à l’Elysée pour son premier mandat. Les réformes en cours ne sont donc pas parvenues à faire baisser les impôts de production en dessous de leur niveau de 2017.

On relève cependant un allègement de -0,1 point sur les EINF et un alourdissement de 0,1 point de PIB sur les SNF par rapport à 2017. Malgré les efforts menés, le niveau des impôts de production frappant les entreprises non financières n’est donc pas significativement plus bas qu’au début du 1er quinquennat. Le problème est donc celui de l’étalement de la baisse de CVAE jusqu’à la fin du quinquennat qui risque d’être plus que compensée par l’évolution spontanée des autres taxes qui elles n’ont pas été suffisamment baissée (taxes foncières, versement transport, CFE) ou supprimées (C3S).

Relancer le processus de baisse des impôts de production

Au-delà de la baisse attendue de CVAE désormais non remise en cause par les différents candidats aux législatives (même le NFP), le RN ayant abandonné son projet de substitution d’une baisse de la CFE à la suppression progressive d’ici 2027 de la CVAE, il faut aller plus loin afin de ramener le niveau de nos impôts de production dans la moyenne européenne et de nous rapprocher un peu plus de l’Allemagne. D’ores et déjà en format 2022 la suppression de la CVAE permettrait de baisser les impôts de production de 0,34 point de PIB. Aller plus loin supposerait d’inscrire des baisses de l’ordre de 2 points de PIB, en s’attaquant au compartiment relatif aux impôts sur la main d’œuvre et les effectifs, donc ciblant la sécurité sociale.

L’écart des impôts de production entre la France et l’Allemagne représente 2,9 points de PIB pour les personnes morales en 2022

Faute d’une granularité suffisante, il n’est pas possible d’identifier les écarts entre pays, taxe par taxe, frappant les entreprises. En revanche il est possible de le faire en isolant les cotisations et contributions des personnes morales, à partir des National tax List publiées en octobre par Eurostat. Malheureusement, les entreprises sont associées aux administrations publiques qui paient elles aussi des impôts et cotisations sociales. Et pourtant, l’écart entre la France et l’Allemagne reste significatif, de l’ordre de 6 points de PIB en 2022.

Ecarts France/Allemagne (en points de PIB) sur la fiscalité des personnes morales

2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | |

|---|---|---|---|---|---|---|---|

| Impôts sur la production | 3,1 | 3,1 | 3,1 | 3,4 | 3,6 | 2,8 | 2,9 |

| Impôts sur le revenu | -0,1 | 0,3 | -0,1 | 0,2 | 0,5 | -0,1 | -0,2 |

| Cotisations sociales à la charge des employeurs | 4,7 | 4,7 | 4,6 | 3,3 | 3,1 | 3,1 | 3,3 |

| Total impôts sur les personnes morales | 7,7 | 8,1 | 7,6 | 6,8 | 7,2 | 5,8 | 6,0 |

Source : Eurostat, National Tax List, octobre 2023.

Le tableau suivant détaille l’écart de la fiscalité des personnes morales en 2022 entre la France et l’Allemagne et montre le poids des impôts de production fonciers (+24,6 milliards €) et assis sur la masse salariale et les effectifs (+51,5 milliards €) et des cotisations patronales (+87,8 milliards €) du côté français. En revanche l’Allemagne dispose d’une fiscalité plus lourde sur les actifs fixes, la pollution et les taxes assimilables à l’IS pour un différentiel global net de -6,5 milliards d’euros.

| France en pts de PIB | Allemagne en pts de PIB | Ecart en points de PIB | Ecart en Milliards d'euros | |

|---|---|---|---|---|

| Foncier bâti | 0,59 | 0,39 | 0,19 | 5,1 |

| Cotisation foncière des entreprises | 0,24 | 0,24 | 6,3 | |

| Cotisation sur la valeur ajoutée des entreprises | 0,34 | 0,34 | 9,0 | |

| Imposition forfaitaire sur les entreprises de réseaux | 0,06 | 0,06 | 1,5 | |

| Autres taxes | 0,17 | 0,06 | 0,10 | 2,8 |

| Total impôts terrains et constructions | 1,39 | 0,46 | 0,93 | 24,6 |

| Contributions à la formation professionnelle et à l'apprentissage | 0,40 | 0,40 | 10,5 | |

| Taxe sur les salaires | 0,61 | 0,61 | 16,2 | |

| Taxe Caisse national de solidarité et d'autonomie | 0,09 | 0,09 | 2,3 | |

| Taxe au profit du fonds national d'aide au logement | 0,10 | 0,10 | 2,7 | |

| Versements transports | 0,40 | 0,40 | 10,7 | |

| Forfait social | 0,23 | 0,23 | 6,2 | |

| Autres taxes | 0,11 | 0,11 | 3,0 | |

| Total impôts sur la masse salariale et les effectifs | 1,95 | 0 | 1,95 | 51,5 |

| Cotisations sociales effectives à la charge des employeurs | 10,20 | 6,88 | 3,33 | 87,8 |

| Autres taxes | 0,28 | 0,52 | -0,25 | -6,5 |

| Total | 13,82 | 7,86 | 5,97 | 157,5 |

Source : Eurostat, National Tax List, octobre 2023.

Ce périmètre est intéressant dans la mesure où il intègre les sociétés financières, ce qui permet de localiser les impôts productifs qui leurs sont réservés en raison de leur non assujettissement à la TVA, par exemple s‘agissant de la Taxe sur les salaires. Le périmètre aussi permet d’obtenir un coût complet des mesures annoncées en cas de suppression, certains impôts de production touchant par ricochet les administrations, les ménages et les ISBLSM (institutions sans but lucratif au service des ménages) et l’estimation du coût de leur suppression devant être intégré pour leur coût global et non spécifiquement en direction des entreprises.

Liste du rendement des impôts de production frappant les entreprises en 2022

En 2022, les impôts sur la main d’œuvre ont augmenté de 9,8% par rapport à 2021 (+3 milliards d’euros) et sont supportés exclusivement par les SNF (sociétés non financières), les entreprises individuelles non financière ne voyant par leur pression fiscale de production augmenter sur ce segment (D291).

Précisons tout d’abord qu’aucune mesure de baisse de taxes de production initiée par le Gouvernement ne porte sur la main d’œuvre, celles-ci venant abonder des fonds sociaux, ou relatifs au travail et à des opérateurs de mobilité. La productivité de ces taxes n’est donc pas entravée. Les taxes qui évoluent le plus vite sont la contribution au développement de l’apprentissage (+1,4 milliards d’euros à 10 milliards d’euros en 2022), suivi par les versements transports initiés par les AOM (autorités organisatrices de mobilité), avec +0,8 milliard (9 milliards d’euros en 2022) et le forfait social (+0,8 milliard à 5,5 milliards d’euros). Enfin, la taxe sur les salaires (+0,4 milliard à 3,3 milliards d’euros) en lien avec la croissance dynamique de la masse salariale en sortie de crise sanitaire, tirée également par l’inflation 2022.

2020 | 2021 | 2022 | Var 2023-22 | |

|---|---|---|---|---|

| Impôts sur les salaires et la main d'œuvre (D291) | 28,7 | 30,6 | 33,6 | 3 |

dont payés par les SNF | 28,3 | 30,1 | 33,1 | 3 |

dont payés par les EINF | 0,5 | 0,5 | 0,5 | 0 |

| Taxe sur les salaires | 2,7 | 2,9 | 3,3 | 0,4 |

| Versements transports | 7,7 | 8,2 | 9,0 | 0,8 |

| Forfait social | 4,9 | 4,7 | 5,5 | 0,8 |

| Taxe au profit du fonds national d'aide au logement (FNAL) | 2,5 | 3,0 | 2,2 | -0,8 |

| Cotisations à la CNSA (caisse nationale solidarité autonomie) | 1,4 | 1,5 | 1,6 | 0,1 |

| Cotisations patronales au profit de l'AGS | 0,7 | 0,8 | 0,9 | 0,1 |

| Contribution au développement de l'apprentissage | 7,9 | 8,6 | 10 | 1,4 |

| Autres | 0,9 | 0,9 | 1,2 | 0,3 |

| Impôts divers sur la production (D292) | 46,2 | 35,3 | 40,7 | 5,4 |

dont payés par les SNF | 44,9 | 34,2 | 39,5 | 5,3 |

dont payés par les EINF | 1,2 | 1,1 | 1,2 | 0,1 |

| Cotisation sur la valeur ajoutée des entreprises (CVAE) | 12,6 | 5,7 | 6,9 | 1,2 |

| Cotisation foncière des entreprises | 6,0 | 4,3 | 4,8 | 0,5 |

| Impositions forfaitaires sur les entreprises de réseaux (IFER) | 1,4 | 1,4 | 1,5 | 0,1 |

| Taxe foncière | 13,4 | 11,9 | 12,5 | 0,6 |

| Taxe sur les surfaces commerciales | 1,0 | 1,0 | 1,1 | 0,1 |

| Contribution sur les rentes infra-marginales (électricité) | 1,2 | 1,2 | ||

| Autres | 11,7 | 11,0 | 12,7 | 1,7 |

| Total (D29) | 74,9 | 65,9 | 74,3 | 8,4 |

dont payé par les SNF | 73,2 | 64,3 | 72,6 | 8,3 |

dont payé par les EINF | 1,7 | 1,6 | 1,8 | 0,2 |

Source : RESF 2024, p. 85.

Les impôts divers sur la production augmentent de +5,4 milliards (+15,3%) en 2022

S’agissant des impôts divers sur la production, ces derniers augmentent de +5,4 milliards d’euros en 2022 par rapport à 2021, alors même qu’une baisse de 10,6 milliards d’euros avait été constatée entre 2020 et 2021, notamment à cause de la baisse impulsée par le Gouvernement de 10 milliards d’euros mais également à cause des moindres rentrées de CVAE (dont le rendement prend en compte la VA n-1, soit en 2021 la VA constituée en 2020 année de la crise sanitaire).

Milliards d'euros | Baisses de rendement en 2021 |

|---|---|

| Baisse de la CVAE | -7,27 |

| Baisse de la CFE | -1,75 |

| Baisse de la TFPB | -1,63 |

Total | -10,65 |

Source : Documents budgétaires et données territoriales[3].

En 2021 la CVAE devait baisser de 7,27 milliards d’euros, elle baissera en exécution finalement de -7,5 milliards d’euros dont -6,9 milliards d’euros s’agissant des ENF (entreprises non financières). Le chiffrage estimatif est donc pertinent, bien qu’il y ait de la déperdition en ligne, au profit des SF (sociétés financières). En 2022 cependant, ce gain serait partiellement effacé par une augmentation de 1,2 milliards d’euros de CVAE. On voit donc bien que seule la suppression définitive d’une taxe permet d’éviter la reconstitution progressive de son rendement. C’est d’ailleurs ce que le Gouvernement a compris en décidant la suppression définitive de la CVAE en deux ans en 2023 puis en étalant sa suppression jusqu’en 2027. Son rendement est cependant tel qu’une telle suppression devrait intervenir par baisse chaque année jusqu’en 2029, avec des baisses annuelles additionnelles suivant la séquence suivante[4].

Trajectoire initiale PLF 2024 | Trajectoire de suppression de la CVAE | 2023 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 |

|---|---|---|---|---|---|---|---|---|

| Etats | -3,6 | -4,5 | -6,3 | -9,1 | -13 | -16,9 | -20,9 | |

| Variation annuelle | -3,6 | -0,9 | -1,8 | -2,8 | -3,9 | -3,9 | -4 |

Source : Evaluation des articles du projet de loi de finances, 2023 puis 2024[5]

S’agissant de la baisse de la CFE, celle-ci a représenté en 2021 pour les ENF -1,7 milliard d’euros, soit précisément son montant estimé par la DGFiP (contre seulement -1,4 milliard pour l’ensemble des entreprises). Ce gain serait partiellement compensé à compter de 2022 avec une augmentation de +0,5 milliard d’euros.

Enfin s’agissant de la taxe foncière sur les propriétés bâties payée par les entreprises non financières, la baisse entre 2020 et 2021 est en ligne avec le chiffrage de Bercy, tandis que pour les ENF le rendement repartirait à la hausse de +0,6 milliards d’euros en 2022.

Retenons par ailleurs qu’une nouvelle taxation sur la production des entreprises apparait avec la contribution sur les rentes infra-marginales d’électricité afin de financer les mesures de soutien énergétique (+1,2 milliard d’euros), tandis que la classification « autres taxes » ne permet pas de mettre en évidence l’augmentation du rendement de la C3S qu’elle contient pourtant.

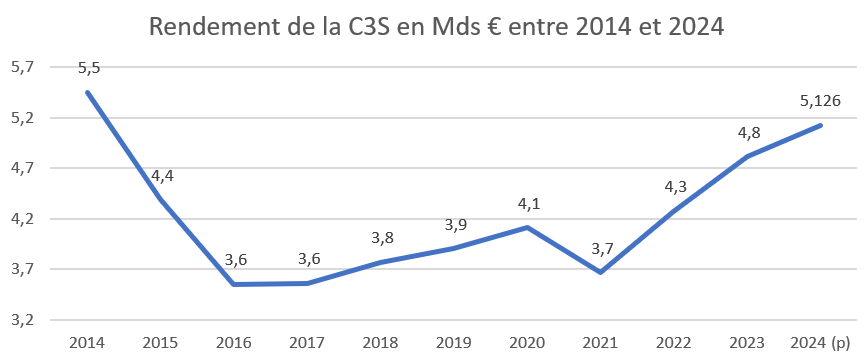

Or entre 2021 et 2022 la C3S augmenterait de +0,6 milliards à 4,3 milliards d’euros sur l’ensemble des contribuables (sociétés non financières, financières et APU). On rappellera qu’il s’agit de la taxe de production la plus nocive pour les entreprises à cause de ses effets en cascades sur l’ensemble des seuils intermédiaires de gestion.

Une taxe à supprimer en priorité la C3S : 5,1 milliards d’euros en 2024 Si l’on veut poursuivre la baisse des impôts de production qui frappent les entreprises, il faudra nécessairement rentrer dans le dur de la dépense publique. A ce titre l’impôt de production le plus nocif n’a toujours pas été supprimé. Rogné sous le quinquennat de François Hollande, la C3S (contribution sociale de solidarité des entreprises) avait pourtant été épinglée comme taxe de production la plus nocive par le CAE (Conseil d’analyse économique) en juin 2019. Depuis ce constat… plus rien, en cause, l’affectation de la C3S à la CNAV (Caisse nationale d’assurance vieillesse) depuis 2017 (exclusivement). Si l’on veut supprimer cette taxe au rendement prévisionnel pour 2024 de 5,126 milliards d’euros, il faudra nécessairement ajuster les dépenses de retraite à la baisse, ou alternativement lui substituer une autre recette affectée en réalisant ailleurs des économies d’un montant similaire… La C3S est une taxe particulièrement nocive à 5 milliards d’euros : Dans son rapport de 2019, le CAE[6] relevait : « Une taxe basée sur le Chiffre d’affaires telle que la C3S produit des « effets en cascade » qui se transmettent et s’amplifient sur toute la chaîne de production parce qu’à chaque étape de production, la taxe elle-même est taxée. In fine, nous montrons qu’elle réduit la productivité, agit comme un impôt sur les exportations et une subvention aux importations de biens intermédiaires et aggrave le déficit de notre balance commerciale. » Et le CEA de démontrer que la C3S réduit les exportations d’environ 1% et accentue la fragilité des entreprises en période de crise en diminuant leur probabilité de survie. Pourtant alors que sous le quinquennat de François Hollande cette taxe avait été rognée de 2,02 milliards d’euros à compter de 2015 et jusqu’en 2017 (3,6 milliards) où le gouvernement de l’époque avait troqué sa suppression progressive contre une augmentation de CICE de 6% à 7% de la masse salariale dans le cadre du pacte de responsabilité[7]. Depuis, son produit s’est largement reconstitué depuis pour atteindre en 2024 un montant prévisionnel de 5,13 milliards d’euros soit un niveau analogue à celui atteint par cette taxe en 2010.

Source : INSEE, comptes nationaux 2023. (p) prévision. La raison de cette pause ? L’affectation de la C3S à la CNAV depuis 2014 (concurremment avec la CNAM à l’époque) puis exclusivement à compter de 2017[8]. Pour supprimer cette taxe, il faudrait compenser à la branche vieillesse son produit d’affectation. Cela peut se faire via une réforme des retraites, ou bien par attribution d’une part de TVA qui sera compensée au niveau local par des recettes nouvelles, par exemple la constitution d’un IS local. |

Cibler les taxes à supprimer et séquencer leur compensation

Après la suppression programmée de la CVAE plusieurs taxes méritent d’être ciblées en priorité :

- La C3S qui est la plus nuisible de toutes d’après les estimations du CAE notamment (rendement 2024 prévisionnel : 5,126 milliards d’euros. Elle finance actuellement la CNAV.

- La taxe sur les salaires qui frappe les entreprises financières (faiblement assujetties à la TVA) pour un rendement 2024(p) de 17,9 milliards d’euros, là encore au bénéfice de la CNAV (55,6%), la CNSA (5,1%), la CNAM (23%) et la CNAF (16,36%).

- Enfin la cotisation foncière des entreprises (7,1 milliards d’euros en 2023) dernier montant connu, dont le rendement peut être extrapolé entre 7,3 et 7,6 milliards d’euros en 2024. Celle-ci fait double emploi avec la TFPB et constitue en conséquence comme la TH pour les particuliers un impôt sur l’impôt. Par ailleurs par contrat entre professionnels, les propriétaires peuvent s’en défaire sur les occupants locataires des lieux contrairement aux particuliers[9].

Mds € | 2023 | 2024 |

|---|---|---|

Contribution sociale de solidarité des sociétés | 4,8 | 5,1 |

Taxe sur les salaires | 16,7 | 17,9 |

Cotisation foncière des entreprises | 7,1 | 7,3 |

Total | 28,6 | 30,3 |

% du PIB | 1,0 | 1,0 |

Sources : INSEE, Annexe n°3 du PLFSS 2024 et calculs Fondation iFRAP juin 2024.

Ces taxes seraient compensées par une augmentation d’un point de TVA au taux normal qui serait affecté ensuite au secteur social (soit une TVA à taux normal passant de 20% à 21%), ainsi que par la création d’un IS au niveau du bloc communal, dans la mesure où le produit de la CFE est actuellement attribué à 92% au GFP (intercommunalités à fiscalité propre) et à 8% aux communes. Naturellement un dispositif de péréquation horizontal permettrait de limiter les effets de bords liés à la substitution CFE/IS.

- Nous estimons le rendement d’un point de TVA en 2024 à taux normal à 9 milliards d’euros environ (84% de la TVA collectée étant à taux normal de 20%). Si en revanche l’ensemble des taux augmentaient de 1 point, le rendement serait porté à 13,5 milliards d’euros.

- Par ailleurs la création d’un IS local représentant un maximum de 3 points représenterait un rendement de 4,1 milliards d’euros environ. Le taux d’IS national + d’IS local serait ainsi porté à 25+3=28%.

- Des retours d’IS existeraient parallèlement en lien avec la baisse des impôts de production. Nous évoluons les retours potentiels d’IS à 4,2 milliards d’euros pour une baisse de 30 milliards d’euros des taxes de production. Ces « retours » seraient affectés en priorité au bloc local.

Nous aurions alors la situation suivante : un transfert de produits de TVA de 9,4 milliards en direction des ASSO (CNAV, CNSA, CNAM, CNAF), complété par 13,5 milliards de TVA lié à la hausse de 1 point de TVA sur l’ensemble des 4 taux existants (2,1%, 5,5%, 10% et 20%) qui passeraient ainsi à 3,1%, 6,5%, 11% et 21%. Par ailleurs 3 points d’IS seraient accordés au bloc communal et majoritairement au GFP (groupements à fiscalité propres), ainsi que le fléchage exclusif des retours d’IS à ce même bloc communal (soit 8,3 milliards d’euros au total). Le niveau dispositif attribuerait 1 milliard de plus au bloc local, celui-ci servirait à abonder le fonds de péréquation de l’IS permettant de limiter les effets de bords liés à la suppression de la CFE.

En échange, 10 milliards d’euros d’économies seraient demandées aux collectivités territoriales dans le cadre d’un processus de contractualisation de type contrats de Cahors 2ème génération, afin de gager le renforcement des attributions de TVA effectuées.

Mds € | 2024 | Affectataires | Compensations | |

|---|---|---|---|---|

Contribution sociale de solidarité des sociétés | 5,1 | ASSO | 5,0 | TVA affectée |

Taxe sur les salaires | 17,9 | ASSO | 13,5+4,4 | TVA 1 point supplémentaire sur l’ensemble des taux + affectation supplémentaire |

Cotisation foncière des entreprises | 7,3 | Bloc communal | 8,3 | 3 pts d'IS conférés + retours d'IS affectés |

Total | 30,3 | 30,3 | 31,3 | Compensation totale |

% du PIB | 1,0 | 1,0 | 1,0 |

|

Source : INSEE, CPO, calculs fondation iFRAP juin 2024.

[1]https://www.impots.gouv.fr/sites/default/files/media/1_metier/2_professionnel/2024-02-2142--fiche-cvae-reforme-2024-com-impots.gouv.pdf

[2]https://www.ifrap.org/budget-et-fiscalite/revalorisation-des-taxes-foncieres-en-2023-un-impact-severe-pour-les-entreprises

[3] https://www.prefectures-regions.gouv.fr/ile-de-france/irecontenu/telechargement/78033/504462/file/665%20-%20DP%20-%20Baisse%20des%20impo%CC%82ts%20de%20production%20les%20chiffres%20cle%CC%81s%20par%20territoire.pdf

[4] La CVAE totale représentant en 2019 un produit de 15,2 milliards d’euros, la dynamique des bases serait telle qu’en 2029 la suppression totale représenterait -20,9 milliards pour les finances publiques à comparer à 2022.

[5] Respectivement p.67 (2023) et p.196. (2024)

[6] https://www.cae-eco.fr/staticfiles/pdf/cae-note053.pdf, note n°53, juin 2019.

[7] https://www.lepoint.fr/economie/budget-2017-le-gouvernement-renonce-a-ses-50-milliards-d-economies-06-07-2016-2052260_28.php

[8] Voir annexe n°3 PLFSS 2024, p.82 https://contrib.securite-sociale.fr/files/live/sites/SSFR/files/medias/PLFSS/2024/PLFSS_2024_Annexe_03.pdf#page=82

[9] Nous proposons à cet effet que le produit de la TFPB pour les ménages comme pour les entreprises soit partagée à 50% par les propriétaires et les locataires, 50% devenant intégré au sein des charges locatives de la loi du 6 juillet 1989.